SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Сбер - экосистема в подарок - Атон

- 15 июля 2021, 17:15

- |

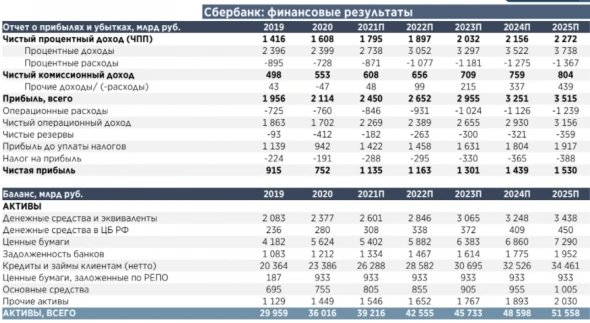

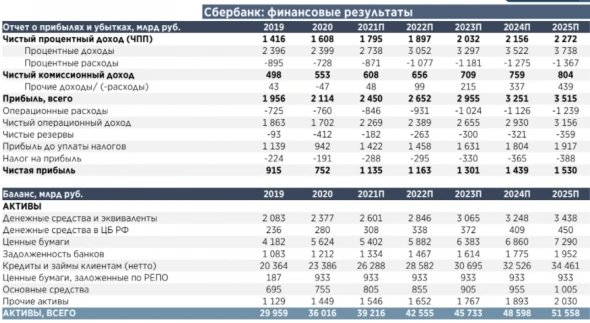

«Сбербанк» представил отличные финансовые результаты за 1П21 по РСБУ, отражающие стабильный уровень рентабельности. Он предполагает значительный рост годовой прибыли несмотря на повышение ключевой ставки ЦБ. Результаты по РСБУ за 1П21 были опубликованы в начале июля. Чистая прибыль «Сбера» выросла на 76% г/г до 594 млрд руб., а рентабельность собственного капитала достигла внушительных 24.7%.

Столь высокие результаты, достигнутые на фоне восстановления российской экономики, позволили банку сохранить низкий уровень отчислений в резервы – стоимость риска составила всего 0.3% (прогноз «Сбера» на 2021 – 1.0%). Еще одним позитивным моментом стал неожиданно сильный рост ЧПД на 11.7% г/г и стабильная доходность активов, несмотря на повышение ключевой ставки ЦБ РФ в 1П21. Таким образом, чистая прибыль в годовом выражении может достигнуть 1.2 трлн руб. (+52% г/г). Хотя мы предполагаем, что фактические результаты за 2021 будут чуть ниже, за счет снижения маржинальности, роста стоимости риска и операционных расходов во 2П21, результаты банка в любом случае обещают превысить первоначальные прогнозы Сбера и консенсус-прогноз Bloomberg.

Ужесточение политики ЦБ РФ негативно влияет на рентабельность «Сбера» во 2П21. Ужесточение ДКП со стороны регулятора обусловлено ростом инфляционных ожиданий. Как следует из комментария председателя ЦБ РФ Эльвиры Набиуллиной, очередное повышение ключевой ставки прогнозируется в широком диапазоне (0.25-1%) до 5.75-6.5%. Для «Сбера» это чревато ростом стоимости фондирования во 2П21-1П22, но собственный прогноз «Сбера» (-50 бп в 2021 по ЧПМ) вряд ли будет превышен. Мы полагаем, что отставание стоимости акций банка от динамики рынка в последние несколько месяцев обусловлено как раз опасениями инвесторов относительно повышения ключевой ставки. Однако «Сбер» эффективно управляет своей маржой, и в 2022П-23П она будет скорее всего оставаться в районе 5%, что немного превышает собственный прогноз «Сбера», ожидающего снижения маржи к 2023 примерно на 80-100 бп от уровня 2020 (5.5%).

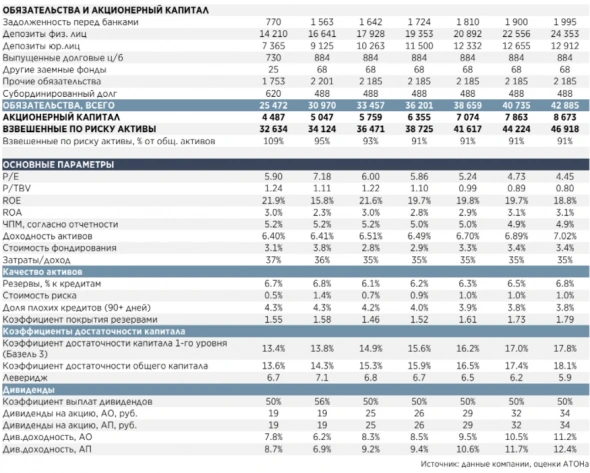

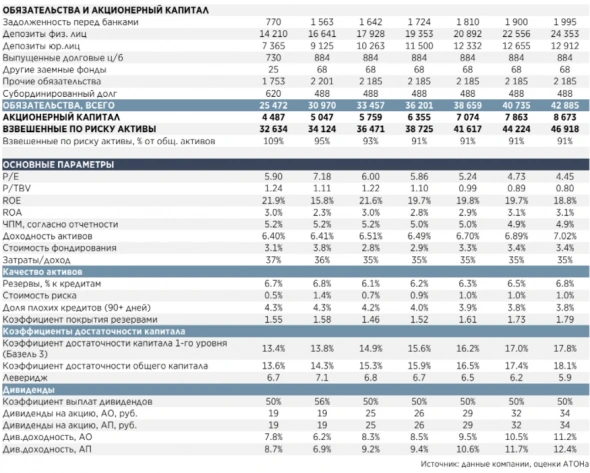

Капитал и дивиденды. Коэффициент достаточности базового капитала 1-го уровня (CET1) «Сбера» продолжит рост и в 2021 превысит 14% благодаря дальнейшему улучшению плотности активов взвешенных по степени риска, (RWA, 91% совокупных активов), что значительно выше комфортного целевого уровня в 12.5%. Хотя при данном уровне норматива CET1 у банка есть определенные возможности повышения коэффициента дивидендных выплат, мы считаем такой сценарий маловероятным. Исходя из коэффициента выплат 50%, который мы принимаем в качестве базового варианта, DPS «Сбера» в 2021 составит 25 руб., что соответствует доходности по обыкновенным и привилегированным акциям 8.3% и 9.2% соответственно – это весьма солидный уровень, поддерживающий котировки бумаги.

«Атон»

Оценка. «Сбер» торгуется с мультипликаторами P/BV 2021П/22П на уровне 1.2x/1.1x, P/E 2021П/22П 6.0x/5.9x. Это ниже средних исторических мультипликаторов банка (P/BV 1.2x, P/E 7.0x), и все еще на 40-50% дешевле, чем стоят европейские аналоги, оценки которых в целом остаются неизменными в течение последнего десятилетия. Мы ожидаем постепенного сокращения данного дисконта в ближайшие годы, по мере того как «Сбер» будет продвигаться в реализации своей амбициозной стратегии развития экосистемы.

Обновление прогнозов и оценки. Мы повысили целевую цену «Сбера» с учетом улучшения прогнозов по прибыли, фактора интеграции экосистемы и продления нашей целевой цены на следующие 12 месяцев при стоимости капитала на уровне 14.8%. Мы обновили нашу финансовую модель по «Сберу» с учетом последних результатов за 1К21 по МСФО/1П21 по РСБУ и представленных стратегических целей, обозначенных в ходе презентации стратегии банка на 2021-2023. Мы ожидаем ускорения роста прибыли на акцию «Сбера» в 2021П-2025П в результате восстановления экономики и стабильного роста кредитования на фоне устойчивого уровня чистой процентной маржи (ЧПМ) и снижения стоимости риска (CoR).

Мы также включили в нашу оценку бизнес-сегменты экосистемы «Сбера», применив метод оценки по сумме частей. В результате мы повысили целевую цену по бумагам «Сбера» до 385 руб. с 320 руб. за обыкновенную акцию и до 360 руб. с 290 руб. за привилегированную акцию, а также подтверждаем рейтинг ВЫШЕ РЫНКА.

Мы по-прежнему считаем «Сбер» одним из наиболее привлекательных инвестиционных кейсов на российском фондовом рынке, сочетающим сильные фундаментальные показатели с высокой рентабельностью собственного капитала (около 20%), дивидендной доходностью на уровне 8% и умеренным ростом прибыли на акцию (+10%).

Оценка стоимости акций по сумме частей. В дополнение к общепринятой двухэтапной модели роста Гордона мы применили оценку по сумме частей – это стало возможно после того, как Сбер начал раскрывать показатели своих бизнес-сегментов по отдельности. Для оценки по сумме частей мы выделили четыре сегмента банка: профильные сегменты (банковский и платежный бизнесы), управление благосостоянием и страхование рисков, а также нефинансовые услуги.

Банковские и платежные бизнесы. Сбер раскрывает финансовые показатели отдельно по банковскому бизнесу и платежным сервисам в бухгалтерской отчетности. В 2020 прибыль до налогообложения в банковском бизнесе составила 636 млрд руб. (-27.6% г/г), в платежном бизнесе – 205 млрд руб. (+32.2% г/г). Хотя Сбер разграничивает эти бизнес-единицы, на наш взгляд, платежный бизнес Сбера глубоко интегрирован в профильный банковский сегмент, и оценивать их по отдельности неверно, по крайней мере, на данном этапе их развития. Поэтому для оценки мы объединяем данные сегменты в один комплекс. По нашим прогнозам, общий капитал Сбера, приходящийся на профильный банковский бизнес и платежные сервисы, составит 5.1 трлн руб. к концу 2021. Мы применяем целевой мультипликатор P/BV на уровне 1.3x, определенный с использованием описанной ранее двухэтапной модели роста Гордона. В рамках данного подхода целевая цена составляет 305 руб. за обыкновенную акцию, что соответствует текущим котировкам.

Управление благосостоянием и страхование рисков. По планам Сбера, среднегодовые темпы роста операционной прибыли в 2021П-2023П этих сегментов составят 20%, в результате чего операционная прибыль в каждом из них (сюда входят брокерские услуги, управление благосостоянием, страхование жизни, страхование имущества) должна достичь 100 млрд руб. Потребность в капитале этих сегментов ниже, чем в банковском бизнесе, поэтому наша оценка для данных сегментов основана на прогнозируемой чистой прибыли за 2021 год и целевом мультипликаторе P/E 2021. Наш целевой мультипликатор P/E составляет 12.0x, что близко к медианному уровню для мировых аналогов. Для этих сегментов мы не применяем дисконт за страновой риск по отношению к оценке аналогов, ожидая у них более высоких темпов роста в долгосрочной перспективе.

Нефинансовый бизнес. Сюда входят несколько подсегментов, в том числе: электронная коммерция, фудтех / транспортные сервисы, развлечения, здоровье и B2B-услуги. К концу 2021 консолидированная выручка этих сегментов, по прогнозам Сбера, должна увеличиться в 3 раза г/г до не менее чем 200 млрд руб., а к концу 2023 – превысить 400 млрд руб. Все небанковские сегменты находятся на ранней стадии ускоренного роста, поэтому большая их часть (кроме B2B-услуг) останутся убыточными по EBITDA и чистой прибыли, по крайней мере, в ближайшие несколько лет. Наша оценка данных сегментов основана на использовании целевых мультипликаторов.

— Электронная коммерция. Сбербанк развивает электронную площадку Сбермаркет и планирует достичь уровня товарооборота (GMV) в 125 млрд руб. в 2021 и 500 млрд руб. в 2023. Мы применяем целевой мультипликатор EV/GMV 2.0x для GMV за 2021, что близко к оценке маркетплейса Ozon; таким образом, стоимость этого бизнеса на текущем этапе составляет около 250 млрд руб.

— Фудтех, развлечения и здоровье. Это разные бизнесы, но у них сопоставимые темпы роста и показатели прибыльности. Для оценки мы применяем целевой мультипликатор P/S (отношение капитализации к их прогнозируемой выручке за 2021) на уровне 5.0x. — B2B. Этот сегмент включает в себя облачные сервисы и кибербезопасность. Единственный сегмент в небанковском бизнесе, имеющий положительный уровень EBITDA (наш прогноз на 2021 – 7.8 млрд руб.). Мы применили целевой мультипликатор EV/EBITDA 15.0x, получив в итоге оценку бизнеса на уровне 117 млрд руб.

Подводя итог, мы оцениваем общую стоимость нефинансового бизнеса Сбера примерно в 580 млрд рублей или 7% общей стоимости бизнеса всей группы. Для сравнения, Сбер планирует инвестировать в эти сегменты в совокупности 350-450 млрд руб. до 2023 (до 7% общего капитала), в том числе 150 млрд руб., вложенные ранее (до конца 2020).

Столь высокие результаты, достигнутые на фоне восстановления российской экономики, позволили банку сохранить низкий уровень отчислений в резервы – стоимость риска составила всего 0.3% (прогноз «Сбера» на 2021 – 1.0%). Еще одним позитивным моментом стал неожиданно сильный рост ЧПД на 11.7% г/г и стабильная доходность активов, несмотря на повышение ключевой ставки ЦБ РФ в 1П21. Таким образом, чистая прибыль в годовом выражении может достигнуть 1.2 трлн руб. (+52% г/г). Хотя мы предполагаем, что фактические результаты за 2021 будут чуть ниже, за счет снижения маржинальности, роста стоимости риска и операционных расходов во 2П21, результаты банка в любом случае обещают превысить первоначальные прогнозы Сбера и консенсус-прогноз Bloomberg.

Ужесточение политики ЦБ РФ негативно влияет на рентабельность «Сбера» во 2П21. Ужесточение ДКП со стороны регулятора обусловлено ростом инфляционных ожиданий. Как следует из комментария председателя ЦБ РФ Эльвиры Набиуллиной, очередное повышение ключевой ставки прогнозируется в широком диапазоне (0.25-1%) до 5.75-6.5%. Для «Сбера» это чревато ростом стоимости фондирования во 2П21-1П22, но собственный прогноз «Сбера» (-50 бп в 2021 по ЧПМ) вряд ли будет превышен. Мы полагаем, что отставание стоимости акций банка от динамики рынка в последние несколько месяцев обусловлено как раз опасениями инвесторов относительно повышения ключевой ставки. Однако «Сбер» эффективно управляет своей маржой, и в 2022П-23П она будет скорее всего оставаться в районе 5%, что немного превышает собственный прогноз «Сбера», ожидающего снижения маржи к 2023 примерно на 80-100 бп от уровня 2020 (5.5%).

Капитал и дивиденды. Коэффициент достаточности базового капитала 1-го уровня (CET1) «Сбера» продолжит рост и в 2021 превысит 14% благодаря дальнейшему улучшению плотности активов взвешенных по степени риска, (RWA, 91% совокупных активов), что значительно выше комфортного целевого уровня в 12.5%. Хотя при данном уровне норматива CET1 у банка есть определенные возможности повышения коэффициента дивидендных выплат, мы считаем такой сценарий маловероятным. Исходя из коэффициента выплат 50%, который мы принимаем в качестве базового варианта, DPS «Сбера» в 2021 составит 25 руб., что соответствует доходности по обыкновенным и привилегированным акциям 8.3% и 9.2% соответственно – это весьма солидный уровень, поддерживающий котировки бумаги.

Оценка по сумме частей: экосистема в подарок. Важным источником долгосрочного роста «Сбера» является развитие его экосистемы, ключевым элементом которой выступает электронная коммерция. Однако, мы полагаем, пройдет еще не менее 2-3 лет, прежде чем нефинансовые сервисы начнут вносить заметный вклад в доходы «Сбера», а инвесторы станут полноценно учитывать их в общей оценке стоимости банка. Наш обновленный подход к оценке, в основе которой лежит метод суммы частей, показывает, что при текущей оценке инвесторы фактически покупают профильный банковский бизнес и получают экосистему в качестве «бонуса».Ганелин Михаил

«Атон»

Оценка. «Сбер» торгуется с мультипликаторами P/BV 2021П/22П на уровне 1.2x/1.1x, P/E 2021П/22П 6.0x/5.9x. Это ниже средних исторических мультипликаторов банка (P/BV 1.2x, P/E 7.0x), и все еще на 40-50% дешевле, чем стоят европейские аналоги, оценки которых в целом остаются неизменными в течение последнего десятилетия. Мы ожидаем постепенного сокращения данного дисконта в ближайшие годы, по мере того как «Сбер» будет продвигаться в реализации своей амбициозной стратегии развития экосистемы.

Обновление прогнозов и оценки. Мы повысили целевую цену «Сбера» с учетом улучшения прогнозов по прибыли, фактора интеграции экосистемы и продления нашей целевой цены на следующие 12 месяцев при стоимости капитала на уровне 14.8%. Мы обновили нашу финансовую модель по «Сберу» с учетом последних результатов за 1К21 по МСФО/1П21 по РСБУ и представленных стратегических целей, обозначенных в ходе презентации стратегии банка на 2021-2023. Мы ожидаем ускорения роста прибыли на акцию «Сбера» в 2021П-2025П в результате восстановления экономики и стабильного роста кредитования на фоне устойчивого уровня чистой процентной маржи (ЧПМ) и снижения стоимости риска (CoR).

Мы также включили в нашу оценку бизнес-сегменты экосистемы «Сбера», применив метод оценки по сумме частей. В результате мы повысили целевую цену по бумагам «Сбера» до 385 руб. с 320 руб. за обыкновенную акцию и до 360 руб. с 290 руб. за привилегированную акцию, а также подтверждаем рейтинг ВЫШЕ РЫНКА.

Мы по-прежнему считаем «Сбер» одним из наиболее привлекательных инвестиционных кейсов на российском фондовом рынке, сочетающим сильные фундаментальные показатели с высокой рентабельностью собственного капитала (около 20%), дивидендной доходностью на уровне 8% и умеренным ростом прибыли на акцию (+10%).

Оценка стоимости акций по сумме частей. В дополнение к общепринятой двухэтапной модели роста Гордона мы применили оценку по сумме частей – это стало возможно после того, как Сбер начал раскрывать показатели своих бизнес-сегментов по отдельности. Для оценки по сумме частей мы выделили четыре сегмента банка: профильные сегменты (банковский и платежный бизнесы), управление благосостоянием и страхование рисков, а также нефинансовые услуги.

Банковские и платежные бизнесы. Сбер раскрывает финансовые показатели отдельно по банковскому бизнесу и платежным сервисам в бухгалтерской отчетности. В 2020 прибыль до налогообложения в банковском бизнесе составила 636 млрд руб. (-27.6% г/г), в платежном бизнесе – 205 млрд руб. (+32.2% г/г). Хотя Сбер разграничивает эти бизнес-единицы, на наш взгляд, платежный бизнес Сбера глубоко интегрирован в профильный банковский сегмент, и оценивать их по отдельности неверно, по крайней мере, на данном этапе их развития. Поэтому для оценки мы объединяем данные сегменты в один комплекс. По нашим прогнозам, общий капитал Сбера, приходящийся на профильный банковский бизнес и платежные сервисы, составит 5.1 трлн руб. к концу 2021. Мы применяем целевой мультипликатор P/BV на уровне 1.3x, определенный с использованием описанной ранее двухэтапной модели роста Гордона. В рамках данного подхода целевая цена составляет 305 руб. за обыкновенную акцию, что соответствует текущим котировкам.

Управление благосостоянием и страхование рисков. По планам Сбера, среднегодовые темпы роста операционной прибыли в 2021П-2023П этих сегментов составят 20%, в результате чего операционная прибыль в каждом из них (сюда входят брокерские услуги, управление благосостоянием, страхование жизни, страхование имущества) должна достичь 100 млрд руб. Потребность в капитале этих сегментов ниже, чем в банковском бизнесе, поэтому наша оценка для данных сегментов основана на прогнозируемой чистой прибыли за 2021 год и целевом мультипликаторе P/E 2021. Наш целевой мультипликатор P/E составляет 12.0x, что близко к медианному уровню для мировых аналогов. Для этих сегментов мы не применяем дисконт за страновой риск по отношению к оценке аналогов, ожидая у них более высоких темпов роста в долгосрочной перспективе.

Нефинансовый бизнес. Сюда входят несколько подсегментов, в том числе: электронная коммерция, фудтех / транспортные сервисы, развлечения, здоровье и B2B-услуги. К концу 2021 консолидированная выручка этих сегментов, по прогнозам Сбера, должна увеличиться в 3 раза г/г до не менее чем 200 млрд руб., а к концу 2023 – превысить 400 млрд руб. Все небанковские сегменты находятся на ранней стадии ускоренного роста, поэтому большая их часть (кроме B2B-услуг) останутся убыточными по EBITDA и чистой прибыли, по крайней мере, в ближайшие несколько лет. Наша оценка данных сегментов основана на использовании целевых мультипликаторов.

— Электронная коммерция. Сбербанк развивает электронную площадку Сбермаркет и планирует достичь уровня товарооборота (GMV) в 125 млрд руб. в 2021 и 500 млрд руб. в 2023. Мы применяем целевой мультипликатор EV/GMV 2.0x для GMV за 2021, что близко к оценке маркетплейса Ozon; таким образом, стоимость этого бизнеса на текущем этапе составляет около 250 млрд руб.

— Фудтех, развлечения и здоровье. Это разные бизнесы, но у них сопоставимые темпы роста и показатели прибыльности. Для оценки мы применяем целевой мультипликатор P/S (отношение капитализации к их прогнозируемой выручке за 2021) на уровне 5.0x. — B2B. Этот сегмент включает в себя облачные сервисы и кибербезопасность. Единственный сегмент в небанковском бизнесе, имеющий положительный уровень EBITDA (наш прогноз на 2021 – 7.8 млрд руб.). Мы применили целевой мультипликатор EV/EBITDA 15.0x, получив в итоге оценку бизнеса на уровне 117 млрд руб.

Подводя итог, мы оцениваем общую стоимость нефинансового бизнеса Сбера примерно в 580 млрд рублей или 7% общей стоимости бизнеса всей группы. Для сравнения, Сбер планирует инвестировать в эти сегменты в совокупности 350-450 млрд руб. до 2023 (до 7% общего капитала), в том числе 150 млрд руб., вложенные ранее (до конца 2020).

492

Читайте на SMART-LAB:

Сделки в портфеле ВДО

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги : 👉https://t.me/ivolgavdo/72115

Сделки новой недели — по 0,1% от активов...

09:09

Ресейл Инвест: более 100 млн рублей выданных займов за первые два месяца работы

Платформа «Ресейл Инвест» — новый игрок на рынке инвестиционных займов — показала активный старт. За первые два месяца работы через...

10:00

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания