SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Финансовые результаты Аэрофлота улучшатся в 2019 году - Атон

- 03 июля 2019, 18:59

- |

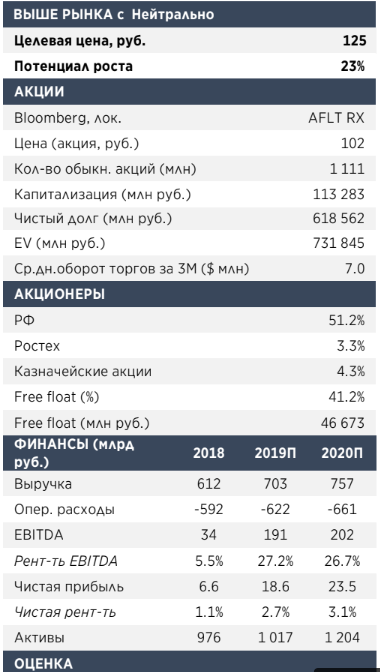

Повышаем рейтинг до ВЫШЕ РЫНКА

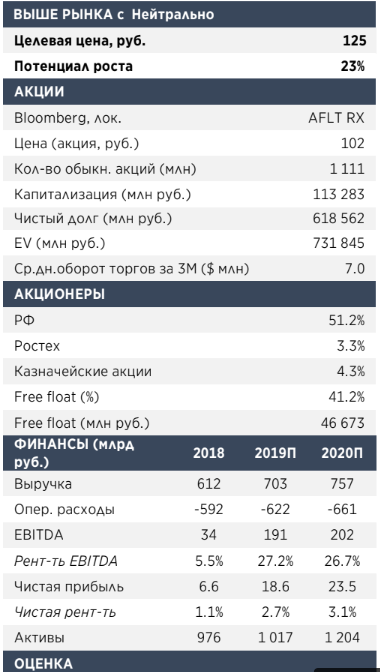

Мы повысили рейтинг Аэрофлота до Выше рынка с Нейтрально. Целевая цена остается неизменной на уровне 125 руб. за акцию, предполагая потенциал роста 23%.

Мы ожидаем увидеть сильные темпы роста EPS (3x г/г) и DPS в этом году после слабых финрезультатов в 2018. Сезонно самые сильные результаты за 3К19 по МСФО должны стать основным катализатором, оправдывая наши годовые оценки.

Ключевые причины: цены на авиатопливо будут ниже в этом году по сравнению с непростым 2018, учитывая хеджирование соответствующих расходов Аэрофлота во 2П19. Доходы от пассажирских перевозок и топливный сбор вырастут, затраты под контролем.

Что изменилось на наш взгляд? В последние два года акции Аэрофлота стали одним из аутсайдеров на российском фондовом рынке, упав более чем на 50% со своего максимума. Это стало следствием нетипичной комбинации роста цен на нефть и ослабления рубля. Эти тенденции привели к росту расходов Аэрофлота на топливо почти на 50% и падению его EPS 2018 на 70%. В настоящее время мы наблюдаем обратную тенденцию в ценах на нефть и в рубле, что должно оказать положительное влияние на финрезультаты Аэрофлота в 2019 и далее. Есть также ряд других факторов, которые должны поддержать его прибыль – устойчивый рост пассажиропотока (+11% г/г), существенный рост ставок доходности, разумная стратегия хеджирования цен на нефть во 2П19, отказ от НДС на внутренних авиарейсах, регулирование внутренних цен на авиатопливо.

Динамика цен на авиатопливо благоприятна для прибыли Аэрофлота. С апреля цены на авиатопливо в рублях снижаются, и, похоже, в высокий летний сезон они будут оставаться ниже г/г примерно на 5-7%. Мы прогнозируем, что средние цены на топливо у Аэрофлота окажутся на 5% ниже в 2019 по сравнению с прошлогодним уровнем (46 тыс руб./т). Мы также ожидаем снижения волатильности цен на авиатопливо на российском рынке после того, как правительство включит авиатопливо в механизм отрицательного акциза. Наконец, Аэрофлот захеджировал около 50% затрат на топливо на 2П19 – эта мера имеет смысл при текущем уровне цен на нефть.

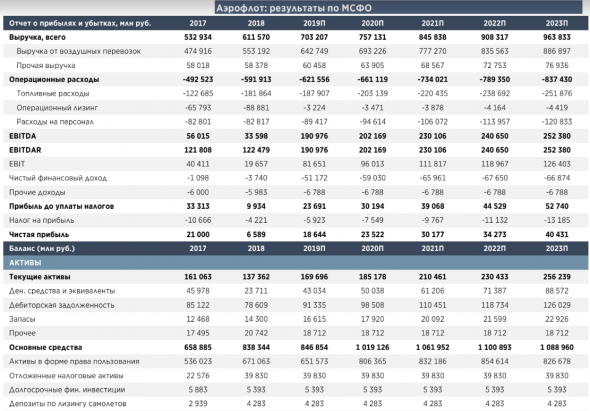

Доходности растут. Аэрофлот увеличил ставки доходности в 1К19 (+4.9% г/г), в основном для внутренних рейсов, что является позитивным фактором. Он также повысил топливный сбор в марте и июле, что может добавить примерно 3-5 млрд руб. к чистой прибыли в этом году. Укрепление рубля повышает конкурентоспособность Аэрофлота на международных рейсах, а также может позволить повысить тарифы. Мы прогнозируем чистую прибыль Аэрофлота на уровне 18.6 млрд руб. в 2019 (против 5.7 млрд руб. в 2018), что близко к консенсусу Bloomberg. Тем не менее мы также видим оптимистичный сценарий, который не учитывается рынком – рост чистой прибыли до 22-23 млрд руб. в 2019, если ставки доходности продолжат расти, а расходы на топливо и другие расходы останутся неизменными.

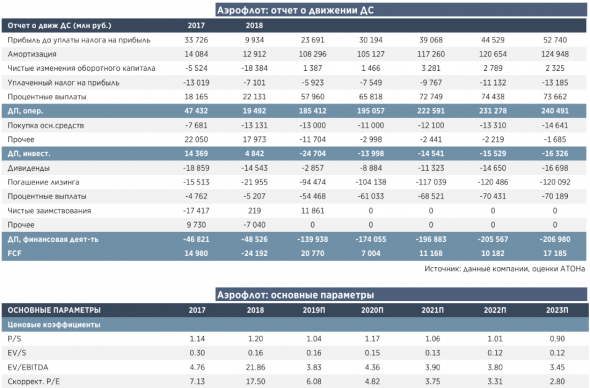

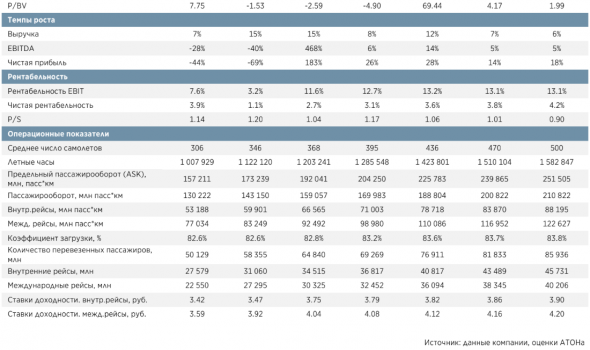

Оценка и катализаторы. Аэрофлот торгуется с EV/ EBITDA 2019П 3.4x по сравнению с его средним 5-летним значением 5.5x (учитывая влияние МСФО 16). По мультипликатору P/E 2019П он торгуется на уровне 6.4x, что близко к его историческому среднему значению за 5 лет. Наша целевая цена основана на простом среднем значении целевых мультипликаторов EV/EBITDA 5.5x и P/E 6.0x. Мы ожидаем увидеть относительно хорошие результаты за 2К19 по МСФО в августе и превосходные показатели за 3К19 в ноябре, которые должны стать катализаторами переоценки акций. Они станут хорошим ориентиром EPS за 2019 и, в свою очередь, для DPS. По нашим оценкам, Аэрофлот может выплатить дивиденды не менее 8 руб. на акцию за 2019, что предполагает доходность 7.8%.

Риски. Прибыль Аэрофлота и его оценки чрезвычайно чувствительны даже к незначительным изменениям в макроэкономической конъюнктуре и нашим финансовым прогнозам из-за высокого левереджа. Значительные колебания цен на нефть и валютных курсов могут существенно повлиять на прибыль компании. Являясь госкомпанией, Аэрофлот может более активно использоваться государством для поддержки российской авиации и социальных обязательств, что может снизить его операционную эффективность и рентабельность.

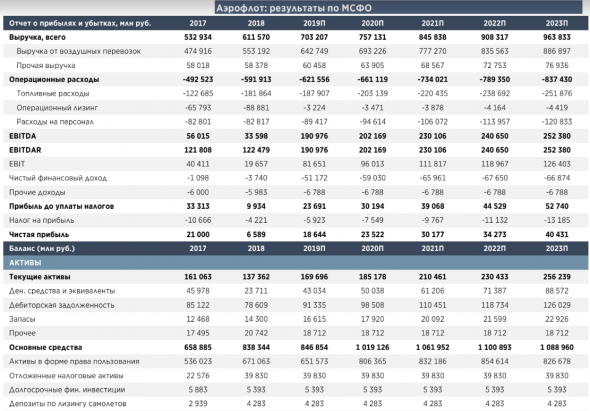

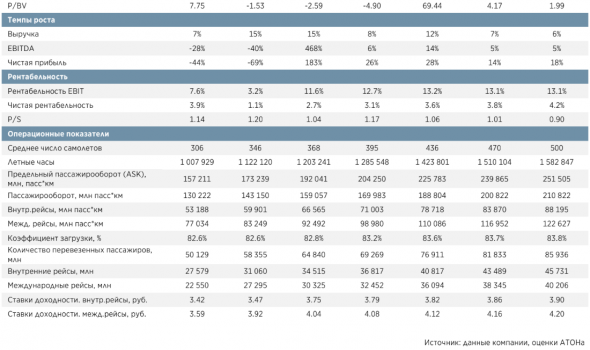

Прогноз. Согласно плану Аэрофлота, его чистый рост парка составит всего пять самолетов в 2019, а предельный пассажирооборот (ASK) должен увеличиться примерно на 10% за счет самолетов, полученных во 2П18. За 5М19 пассажирооборот Аэрофлота увеличился на внушительные 15%, в основном за счет эффекта низкой базы, и мы ожидаем его замедление во 2П19. Аэрофлот прогнозирует рост RPK на 9- 10% при росте рынка на 6-7% в 2019 и практически неизменном коэффициенте загрузки 82%. Наши собственные прогнозы несколько выше (RPK +11%, коэффициент загрузки 82.8%). К 2023 Аэрофлот планирует пассажиропоток на уровне 90-100 млн., что подразумевает CAGR 11%. Основной рост должна обеспечить Победа, трафик которой должен увеличиться более чем в 4 раза до 25-30 млн. Общий парк должен вырасти на 154 самолета. Мы считаем, что эти цели достижимы. Именно поэтому нам нравится Аэрофлот как привлекательная история долгосрочного роста с акцентом на потребительский спрос.

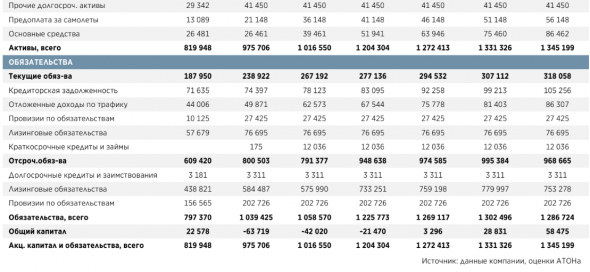

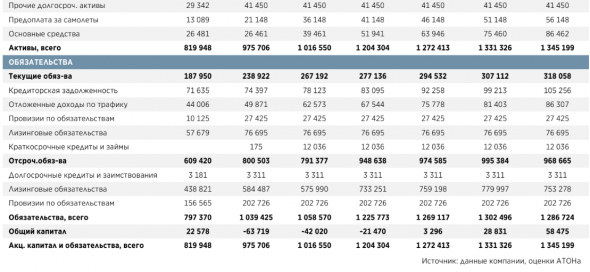

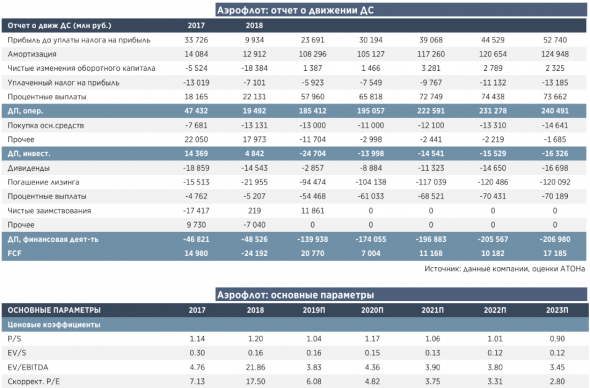

МСФО 16 в действии – сложная статья для анализа денежных потоков. В отчетности по МСФО за 1К19 используется новый подход к отражению лизинга (МСФО 16). Аэрофлот начал отражать расходы по операционному лизингу на балансе по статье долга, в результате чего общий долг достиг 645 млрд руб. в 1К19, тогда как чистый долг остается на уровне 600 млрд руб., что предполагает соотношение чистый долг/EBITDA 2019 около 3.3x. Этот уровень не выглядит слишком высоким, и он приемлем для рейтинговых агентств. Новый стандарт отчетности привел к формальному росту активов компании почти до 1 трлн руб. в 1К19. Мы включили новый подход к отчетности в нашу финансовую модель компании. МСФО 16 изменил структуру потока денежных средств Аэрофлота. Хотя он не должен оказать существенного влияния на свободный денежный поток по сравнению с историческими данными, мы и, возможно, многие инвесторы, находим довольно сложным дать надежный прогноз свободного денежного потока, по крайней мере, до публикации полной отчетности за 2019 по новому стандарту.

Мы повысили рейтинг Аэрофлота до Выше рынка с Нейтрально. Целевая цена остается неизменной на уровне 125 руб. за акцию, предполагая потенциал роста 23%.

Мы ожидаем увидеть сильные темпы роста EPS (3x г/г) и DPS в этом году после слабых финрезультатов в 2018. Сезонно самые сильные результаты за 3К19 по МСФО должны стать основным катализатором, оправдывая наши годовые оценки.

Ключевые причины: цены на авиатопливо будут ниже в этом году по сравнению с непростым 2018, учитывая хеджирование соответствующих расходов Аэрофлота во 2П19. Доходы от пассажирских перевозок и топливный сбор вырастут, затраты под контролем.

Что изменилось на наш взгляд? В последние два года акции Аэрофлота стали одним из аутсайдеров на российском фондовом рынке, упав более чем на 50% со своего максимума. Это стало следствием нетипичной комбинации роста цен на нефть и ослабления рубля. Эти тенденции привели к росту расходов Аэрофлота на топливо почти на 50% и падению его EPS 2018 на 70%. В настоящее время мы наблюдаем обратную тенденцию в ценах на нефть и в рубле, что должно оказать положительное влияние на финрезультаты Аэрофлота в 2019 и далее. Есть также ряд других факторов, которые должны поддержать его прибыль – устойчивый рост пассажиропотока (+11% г/г), существенный рост ставок доходности, разумная стратегия хеджирования цен на нефть во 2П19, отказ от НДС на внутренних авиарейсах, регулирование внутренних цен на авиатопливо.

Динамика цен на авиатопливо благоприятна для прибыли Аэрофлота. С апреля цены на авиатопливо в рублях снижаются, и, похоже, в высокий летний сезон они будут оставаться ниже г/г примерно на 5-7%. Мы прогнозируем, что средние цены на топливо у Аэрофлота окажутся на 5% ниже в 2019 по сравнению с прошлогодним уровнем (46 тыс руб./т). Мы также ожидаем снижения волатильности цен на авиатопливо на российском рынке после того, как правительство включит авиатопливо в механизм отрицательного акциза. Наконец, Аэрофлот захеджировал около 50% затрат на топливо на 2П19 – эта мера имеет смысл при текущем уровне цен на нефть.

Доходности растут. Аэрофлот увеличил ставки доходности в 1К19 (+4.9% г/г), в основном для внутренних рейсов, что является позитивным фактором. Он также повысил топливный сбор в марте и июле, что может добавить примерно 3-5 млрд руб. к чистой прибыли в этом году. Укрепление рубля повышает конкурентоспособность Аэрофлота на международных рейсах, а также может позволить повысить тарифы. Мы прогнозируем чистую прибыль Аэрофлота на уровне 18.6 млрд руб. в 2019 (против 5.7 млрд руб. в 2018), что близко к консенсусу Bloomberg. Тем не менее мы также видим оптимистичный сценарий, который не учитывается рынком – рост чистой прибыли до 22-23 млрд руб. в 2019, если ставки доходности продолжат расти, а расходы на топливо и другие расходы останутся неизменными.

Оценка и катализаторы. Аэрофлот торгуется с EV/ EBITDA 2019П 3.4x по сравнению с его средним 5-летним значением 5.5x (учитывая влияние МСФО 16). По мультипликатору P/E 2019П он торгуется на уровне 6.4x, что близко к его историческому среднему значению за 5 лет. Наша целевая цена основана на простом среднем значении целевых мультипликаторов EV/EBITDA 5.5x и P/E 6.0x. Мы ожидаем увидеть относительно хорошие результаты за 2К19 по МСФО в августе и превосходные показатели за 3К19 в ноябре, которые должны стать катализаторами переоценки акций. Они станут хорошим ориентиром EPS за 2019 и, в свою очередь, для DPS. По нашим оценкам, Аэрофлот может выплатить дивиденды не менее 8 руб. на акцию за 2019, что предполагает доходность 7.8%.

Риски. Прибыль Аэрофлота и его оценки чрезвычайно чувствительны даже к незначительным изменениям в макроэкономической конъюнктуре и нашим финансовым прогнозам из-за высокого левереджа. Значительные колебания цен на нефть и валютных курсов могут существенно повлиять на прибыль компании. Являясь госкомпанией, Аэрофлот может более активно использоваться государством для поддержки российской авиации и социальных обязательств, что может снизить его операционную эффективность и рентабельность.

Прогноз. Согласно плану Аэрофлота, его чистый рост парка составит всего пять самолетов в 2019, а предельный пассажирооборот (ASK) должен увеличиться примерно на 10% за счет самолетов, полученных во 2П18. За 5М19 пассажирооборот Аэрофлота увеличился на внушительные 15%, в основном за счет эффекта низкой базы, и мы ожидаем его замедление во 2П19. Аэрофлот прогнозирует рост RPK на 9- 10% при росте рынка на 6-7% в 2019 и практически неизменном коэффициенте загрузки 82%. Наши собственные прогнозы несколько выше (RPK +11%, коэффициент загрузки 82.8%). К 2023 Аэрофлот планирует пассажиропоток на уровне 90-100 млн., что подразумевает CAGR 11%. Основной рост должна обеспечить Победа, трафик которой должен увеличиться более чем в 4 раза до 25-30 млн. Общий парк должен вырасти на 154 самолета. Мы считаем, что эти цели достижимы. Именно поэтому нам нравится Аэрофлот как привлекательная история долгосрочного роста с акцентом на потребительский спрос.

МСФО 16 в действии – сложная статья для анализа денежных потоков. В отчетности по МСФО за 1К19 используется новый подход к отражению лизинга (МСФО 16). Аэрофлот начал отражать расходы по операционному лизингу на балансе по статье долга, в результате чего общий долг достиг 645 млрд руб. в 1К19, тогда как чистый долг остается на уровне 600 млрд руб., что предполагает соотношение чистый долг/EBITDA 2019 около 3.3x. Этот уровень не выглядит слишком высоким, и он приемлем для рейтинговых агентств. Новый стандарт отчетности привел к формальному росту активов компании почти до 1 трлн руб. в 1К19. Мы включили новый подход к отчетности в нашу финансовую модель компании. МСФО 16 изменил структуру потока денежных средств Аэрофлота. Хотя он не должен оказать существенного влияния на свободный денежный поток по сравнению с историческими данными, мы и, возможно, многие инвесторы, находим довольно сложным дать надежный прогноз свободного денежного потока, по крайней мере, до публикации полной отчетности за 2019 по новому стандарту.

В частности, по нашим оценкам, операционный денежный поток компании должен увеличиться до более чем до 180 млрд руб. в 2019 (против 19.5 млрд руб. в 2018) из-за роста расходов на амортизацию. Это должно быть компенсировано увеличением денежного потока от финансовой деятельности до 150 млрд руб. в 2019 году с 48 млрд руб. в 2018, который включает в себя платежи по лизингу и процентные расходы. Наша модель оценки предполагает, что Аэрофлот способен генерировать высокий свободный денежный поток, которого будет достаточно, чтобы, как минимум, выплатить дивиденды (50% от чистой прибыли).Атон

837

Читайте на SMART-LAB:

AUD/NZD: быки вошли во вкус, подтягивая котировки к новым высотам

Кросс-курс AUD/NZD после пробоя локального уровня 1.1692 откатился к нему и сейчас активно «топчется», осваивая свежую поддержку. Также стоит...

22:26

Русснефть: экспресс обзор отчета по РСБУ за 2025 год, проблемный циклический актив показывает ситуацию в нефтяной отрасли?

Русснефть — не самый интересный актив на просторах российского нефтегаза. Мутный, не платит дивиденды, но многих привлекает график, где котировка...

18:40

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания