SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Ростелеком - параметры стратегии и дивидендной политики выглядят благоприятно

- 22 марта 2018, 12:33

- |

Новые стратегия и дивидендная политика выглядят привлекательно

Нижняя граница дивидендов установлена на уровне 5 руб./акция. Вчера Ростелеком провел День инвестора, в ходе которого представил свою стратегию на 2018–2022 гг. и дивидендную политику. Параметры новой дивидендной политики, утвержденной 14 февраля, соответствуют появившимся ранее сообщениям СМИ и предполагают выплату не менее 75% свободного денежного потока и не ниже 5 руб./акция, а также не менее 50%, но не более 100% чистой прибыли по МСФО. Это в целом соответствует предыдущей стратегии и сохраняет статус компании как одной из самых привлекательных в секторе. Нижняя граница дивидендов на акцию предполагает дивидендную доходность около 7,3% при нынешнем уровне цен.

Компания ожидает в 2018–2022 гг. среднегодовые темпы роста выручки на уровне 4–5%. Стратегия Ростелекома предполагает, что среднегодовые темпы роста выручки в 2018–2022 гг. должны составить не менее 4–5% (без учета эффекта от крупных M&A), а рентабельность по OIBDA – не менее 32%. Уровень капзатрат относительно выручки должен снизиться до 17% (без учета капзатрат по государственным программам). Прогноз по выручке выглядит достаточно амбициозным, учитывая, что значительную часть доходов компании до сих пор составляет выручка от сегмента фиксированной телефонии, которая продолжает сокращаться. Ростелеком сконцентрируется на четырех приоритетах: развитие экосистемы продуктов и услуг в сегментах B2C, B2B, B2G и B2O и клиентского сервиса, а также развитие технологической платформы и инфраструктуры, развитие человеческого капитала и повышение эффективности. Также руководство компании в очередной раз заявило, что вопрос о получении контроля в Tele2 в настоящий момент не рассматривается.

Нижняя граница дивидендов установлена на уровне 5 руб./акция. Вчера Ростелеком провел День инвестора, в ходе которого представил свою стратегию на 2018–2022 гг. и дивидендную политику. Параметры новой дивидендной политики, утвержденной 14 февраля, соответствуют появившимся ранее сообщениям СМИ и предполагают выплату не менее 75% свободного денежного потока и не ниже 5 руб./акция, а также не менее 50%, но не более 100% чистой прибыли по МСФО. Это в целом соответствует предыдущей стратегии и сохраняет статус компании как одной из самых привлекательных в секторе. Нижняя граница дивидендов на акцию предполагает дивидендную доходность около 7,3% при нынешнем уровне цен.

Компания ожидает в 2018–2022 гг. среднегодовые темпы роста выручки на уровне 4–5%. Стратегия Ростелекома предполагает, что среднегодовые темпы роста выручки в 2018–2022 гг. должны составить не менее 4–5% (без учета эффекта от крупных M&A), а рентабельность по OIBDA – не менее 32%. Уровень капзатрат относительно выручки должен снизиться до 17% (без учета капзатрат по государственным программам). Прогноз по выручке выглядит достаточно амбициозным, учитывая, что значительную часть доходов компании до сих пор составляет выручка от сегмента фиксированной телефонии, которая продолжает сокращаться. Ростелеком сконцентрируется на четырех приоритетах: развитие экосистемы продуктов и услуг в сегментах B2C, B2B, B2G и B2O и клиентского сервиса, а также развитие технологической платформы и инфраструктуры, развитие человеческого капитала и повышение эффективности. Также руководство компании в очередной раз заявило, что вопрос о получении контроля в Tele2 в настоящий момент не рассматривается.

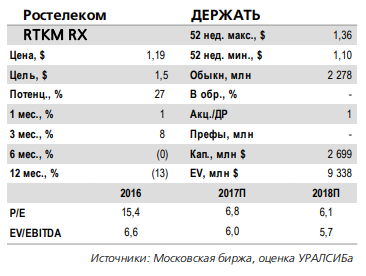

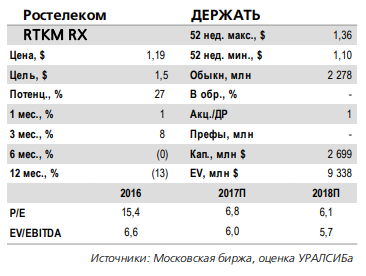

Параметры стратегии выглядят амбициозно. Параметры стратегии и дивидендной политики выглядят достаточно благоприятно с точки зрения акционеров, предполагая комбинацию хороших темпов роста бизнеса и привлекательной дивидендной доходности. В то же время целевые ориентиры по росту, рентабельности и капзатратам смотрятся весьма агрессивно по сравнению с ожиданиями других российских операторов связи, и риск того, что компании не удастся их достичь, не сможет быть проигнорирован рынком. Мы подтверждаем рекомендацию ДЕРЖАТЬ для обыкновенных акций Ростелекома.Уралсиб

7

Читайте на SMART-LAB:

Как инвестирует Ярослав Кабаков

Поговорили с директором по стратегии ФГ «Финам» Ярославом Кабаковым — обсудили вредные инвестпривычки, выбор стратегии, использование ИИ и...

15:08

Вторичный рынок как часть оборотного цикла

Ресейл в Группе «МГКЛ» — это рабочий инструмент управления оборотом, а не продажа того, что не выкупили. 📦 Сейчас клиент, приходя в...

10:00

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания