SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Сбербанк отчитается завтра, 15 ноября и проведет телефонную конференцию

- 14 ноября 2017, 12:22

- |

Аналитики Уралсиба ждут стабильную ЧПМ и ускорение роста комиссий:

Аналитики Уралсиба ожидают небольшого снижения стоимости риска – до 1,7% с 1,9% во 2 кв.:

Аналитики Уралсиба считают, что запас по достаточности капитала позволяет нарастить дивиденды:

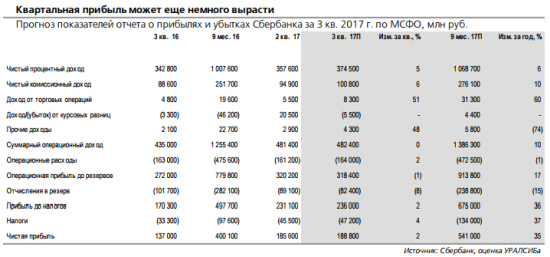

Сбербанк завтра опубликует финансовые результаты за 3 кв. 2017 г. по МСФО и проведет телефонную конференцию. Мы ждем нового квартального рекорда по чистой прибыли (впрочем, это будет лишь плюс 2% квартал к кварталу, консенсус-прогноз предполагает рост примерно на 5% за квартал). По РСБУ чистая процентная маржа банка в 3 кв. не изменилась, и по МСФО мы также ждем ее примерно на уровне 2 кв. (6,3%, по нашим расчетам). Рост комиссионного дохода мог ускориться до 14% год к году в 3 кв. против 10% во 2 кв. (тренд на ускорение также присутствует в отчетности РСБУ). Рост за 9 мес. мог, таким образом, составить 10%, что укладывается в годовой прогноз, равный 10–12%.

Аналитики Уралсиба ожидают небольшого снижения стоимости риска – до 1,7% с 1,9% во 2 кв.:

Мы также ожидаем небольшого снижения стоимости риска – до 1,7% с 1,9% во 2 кв., когда банк создавал резервы по хорватскому ритейлеру Agrokor. Консенсус-прогноз еще более оптимистичен и предполагает показатель на уровне 1,5%. Соотношение Расходы/Доходы также могло остаться близким к уровню 2 кв. – мы прогнозируем около 34%, что укладывается в обновленный годовой прогноз менеджмента «около 35%», который был дан после публикации отчетности за 2 кв., и означает, что расходы не выросли относительно показателя за 9 мес. 2016 г. Кредитный портфель мог прибавить около 4% за квартал за счет как корпоративных, так и розничных кредитов, в то же время в депозитах мы не ждем сколь бы то ни было существенного роста. ROAE мог составить 24% за квартал и за 9 мес., что предполагает потенциал превышения годового прогноза менеджмента за весь год (был повышен с 16–19% до «примерно 20%» после отчетности за 2 кв.). Наш текущий прогноз – около 23%.

Аналитики Уралсиба считают, что запас по достаточности капитала позволяет нарастить дивиденды:

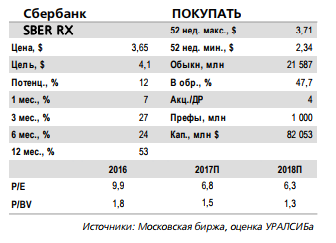

Акции банка на прошлой неделе резко отреагировали на слухи о возможном повышении дивидендных выплат до 35–40% от чистой прибыли за 2017 г. и до 50% в 2018 г., что означает дивидендную доходность для обыкновенных акций в размере 5–5,8%, а для «префов» – 5,8–6,6%. У банка на данный момент имеется запас по капиталу (показатели Н1.1 и Н1.2 на 1 ноября составляли 10,9%; минимум для системно значимых организаций с учетом буферов в 2018 г. будет составлять 7,025%). По нашей оценке, повышение коэффициента выплат с 25% до 40% может стоить банку около 50 б.п. по показателю Н1.1, что выглядит допустимым даже с учетом дополнительного негативного эффекта от введения стандарта МСФО 9 (порядка 50 б.п. для основного капитала, по оценке менеджмента). Мы подтверждаем рекомендацию ПОКУПАТЬ для бумаг Сбербанка и ждем комментариев менеджмента относительно годовых прогнозов. Комментарии по поводу дивидендов, скорее всего, будут отложены до презентации новой стратегии 14 декабря в Лондоне.

10

Читайте на SMART-LAB:

«Никогда не работай с родственниками» — самый удобный миф в бизнесе

Всем привет, на связи Сергей Алексеев. Основатель Лайв Инвестинг Групп/Live Investing Group, ЛИСА/LISA, Скуллайв/School Live, Проплайв/Prop Live...

05 марта 2026, 15:46

Кредитная сегрегация 2026: почему банки теперь смотрят не на ваш доход, а на ваши привычки

Эпоха «заливания проблем деньгами» официально завершена. Если 2024 и 2025 гг. мы провели в ожидании снижения ставок, то в 2026-м пришло осознание:...

06 марта 2026, 10:52

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания