SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Veon - покупка предполагает увеличение ставки на быстрорастущие рынки

- 09 ноября 2017, 11:49

- |

Компания объявила об обязательном предложении миноритариям GTH

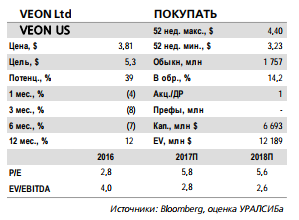

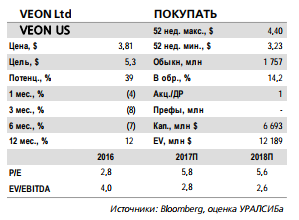

На увеличение доли в GTH до 100% может потребоваться около 900 млн долл. VEON вчера объявил о том, что направил в египетский финансовый надзорный орган (EFSA) обязательное предложение о выкупе акций у миноритариев своей дочерней компании GTH. В рамках предложения VEON может выкупить до 1 млрд 998 млн акций GTH, или 42,3% всех акций компании, по цене 7,9 EGP/акция (0,45 долл./акция). Таким образом, если условия оферты будут одобрены регулятором и в выкупе примут участие все миноритарные акционеры, Veon может потратить около 900 млн долл. и стать единственным владельцем GTH.

Цена незначительно выше рыночного уровня. GTH объединяет мобильные активы VEON в Пакистане, Алжире и Бангладеш с суммарной абонентской базой 98,7 млн абонентов. Во 2 кв. 2017 г. они обеспечили выручку и EBITDA на уровне 750 млн долл. и 338 млн долл., или 31% и 36% от соответствующих показателей VEON. Цена предполагает незначительную (4-процентную) премию к текущим рыночным котировкам акций GTH и мультипликатор EV/EBITDA GTH за последние 12 месяцев на уровне 4,1, что, на наш взгляд, является приемлемым. В случае выкупа в полном объеме консолидированный чистый долг VEON может вырасти на 11%, а соотношение Чистый долг/Скорректированная EBITDA за предыдущие 12 мес. может достичь 2,4. При этом компания не должна испытывать сложности с финансированием покупки, учитывая, что на конец второго квартала денежные средства на балансе составляли 3,2 млрд долл., плюс у VEON значительный невыбранный объем кредитных линий.

На увеличение доли в GTH до 100% может потребоваться около 900 млн долл. VEON вчера объявил о том, что направил в египетский финансовый надзорный орган (EFSA) обязательное предложение о выкупе акций у миноритариев своей дочерней компании GTH. В рамках предложения VEON может выкупить до 1 млрд 998 млн акций GTH, или 42,3% всех акций компании, по цене 7,9 EGP/акция (0,45 долл./акция). Таким образом, если условия оферты будут одобрены регулятором и в выкупе примут участие все миноритарные акционеры, Veon может потратить около 900 млн долл. и стать единственным владельцем GTH.

Цена незначительно выше рыночного уровня. GTH объединяет мобильные активы VEON в Пакистане, Алжире и Бангладеш с суммарной абонентской базой 98,7 млн абонентов. Во 2 кв. 2017 г. они обеспечили выручку и EBITDA на уровне 750 млн долл. и 338 млн долл., или 31% и 36% от соответствующих показателей VEON. Цена предполагает незначительную (4-процентную) премию к текущим рыночным котировкам акций GTH и мультипликатор EV/EBITDA GTH за последние 12 месяцев на уровне 4,1, что, на наш взгляд, является приемлемым. В случае выкупа в полном объеме консолидированный чистый долг VEON может вырасти на 11%, а соотношение Чистый долг/Скорректированная EBITDA за предыдущие 12 мес. может достичь 2,4. При этом компания не должна испытывать сложности с финансированием покупки, учитывая, что на конец второго квартала денежные средства на балансе составляли 3,2 млрд долл., плюс у VEON значительный невыбранный объем кредитных линий.

Покупка предполагает увеличение ставки на быстрорастущие рынки. Рост доли в GTH может повысить долю бизнеса, приходящуюся на географические сегменты с наивысшим потенциалом роста. При этом стоимость покупки выглядит адекватно, а ее финансирование не должно вызвать сложностей. Мы подтверждаем рекомендацию ПОКУПАТЬ акции VEON.Уралсиб

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания