SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Группа ПИК - гигант в секторе жилой недвижимости

- 29 июня 2017, 20:53

- |

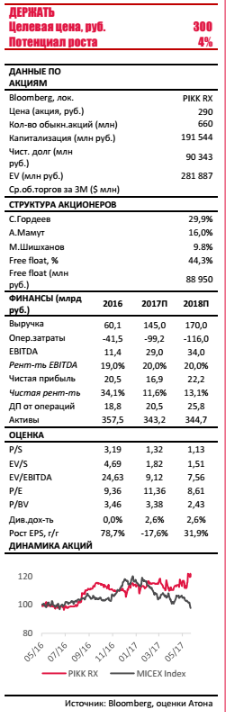

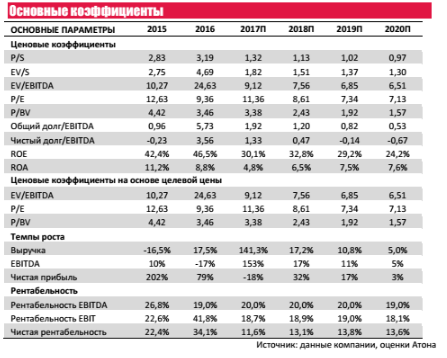

Бизнес-модель Группы ПИК основана на быстром строительстве больших объемов жилья эконом-класса. После приобретения компании Мортон ПИК стал абсолютным лидером в жилищном строительстве и скоро должен начать получать выгоду от эффекта масштаба. Мы ожидаем существенного роста выручки, рентабельности и денежных потоков Группы, что приведет к снижению ее долга. Тем не менее Группа ПИК торгуется с мультипликатором P/ E 2017П 11,4x и P/NAV 2017П 1.1x, что подразумевает премию к Эталону и ЛСР. Мы присваиваем рекомендацию ДЕРЖАТЬ акциям компании и целевую цену 300 руб. за акцию.

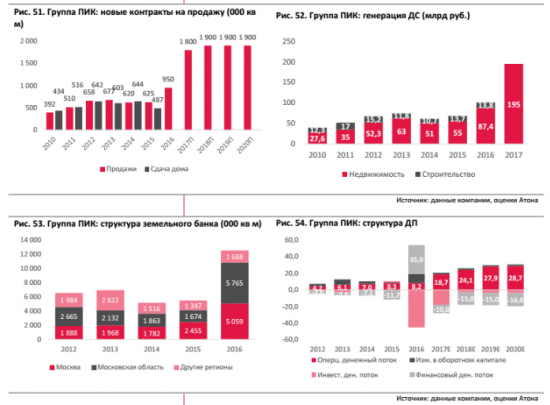

Развитие проектов: создание гиганта. Группа ПИК приобрела Мортон своего главного конкурента и одного из самых крупных девелоперов в Московской агломерации в конце прошлого года. В результате число новых продаж в рамках уже заключенных контрактов должно практически удвоиться в 2017 до 1,7-1,9 млн кв м по сравнению с 950 тыс кв м в 2016. В 1К17 объем продаж составил 380 тыс кв м (+86% г/г), из которых 93% пришлось на Московскую агломерацию и еще 7% − на регионы. Свыше 50% продаж идет с помощью ипотечных кредитов, которые в настоящий момент предлагаются по ставке 10,0-10,9%. Земельный банк компании после поглощения Мортона вырос в 2,3 раза до 12,5 млн кв м и его достаточно, чтобы поддерживать текущие объемы строительства в течение как минимум следующих шести лет. Планов по существенному увеличению земельного банка в ближайшем будущем нет.

Мы считаем, что компания способна поддерживать текущие объемы строительства с постепенным ростом до 2 млн кв м в перспективе. Группа ПИК планирует оставаться в сегменте жилья эконом-класса, и планов экспансии в бизнес-класс или элитную недвижимость нет. Компания имеет много проектов с привлекательным месторасположением, которые равномерно распределены между Москвой и Московской областью.Приобретение Мортона: синергия есть. ПИК оценивает эффект синергии от приобретения Мортона не менее чем в 10 млрд руб. Во-первых, компания приобрела своего основного конкурента, с которым ранее она вела ценовые войны в некоторых проектах. Во-вторых, после приобретения ПИК смог отказаться от ценовых дисконтов в ряде проектов, а административные и маркетинговые расходы сократились. Группа ПИК получила земельный банк объемом 4,6 млн кв м, расположенный, главным образом, в Московском регионе, и современный домостроительный комбинат общей мощностью 550 000 кв м. Все функции Мортона по управлению, продажам и строительству теперь находятся в руках Группы ПИК, а бренд Мортон перестал существовать. Долг Мортона был рефинансирован на более выгодных условиях. ПИК также ведет переговоры о более выгодных условиях закупок с поставщиками, поскольку объемы деятельности Группы выросли.

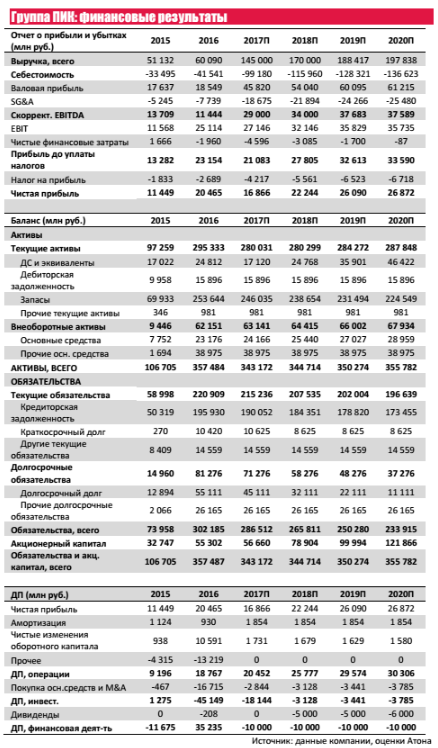

Финансы: окончательной ясности после приобретения нет. Недавно опубликованные результаты по МСФО за 2016 консолидировали Мортон в балансе, но не в отчете о прибылях и убытках. Менеджмент утверждает, что консолидированного отчета о прибыли и убытках у Мортона перед сделкой не было, поскольку он объединял в себе несколько отдельных структур.

Группа ПИК прогнозирует, что поступления денежных средств от продаж недвижимости в 2017 составят 190-200 млрд руб., и на основе этих данных мы предполагаем, что консолидированная выручка Группы в 2017 г. составит около 145 млрд руб., включая продажи Мортона. Менеджмент прогнозирует, что средняя рентабельность EBITDA Группы сохранится на уровне 20%, что соответствует среднему историческому показателю за 5 лет и типичному уровню для сегмента масс- маркет в Москве. В этом случае EBITDA 2017П вырастет в 2,3 раза до 29 млрд руб. Мы прогнозируем, что к 2020 выручка компании вырастет на 200 млрд руб.

Денежный поток: всегда положительный. Конкурентные преимущества Группы ПИК включают в себя быстрый срок строительства жилья максимум два года, что позволяет компании балансировать расходы, связанные с новыми объемами строительства, с выручкой от продаж, отражаемой в отчетности. Компания сохраняет низкий уровень непроданных построенных квартир, и ее денежный поток от операционной деятельности, включая изменения оборотного капитала, в целом остаются в плюсе. Это отличает ПИК от Эталона и ЛСР, которые характеризуются более длительными периодами строительства, более высокими запасами, а значит более волатильным операционным денежным потоком. Если предположить, что Группа ПИК продолжит работать с рентабельностью EBITDA 20%, а ее оборотный капитал будет оставаться положительным (по крайней мере до тех пор, пока не придется увеличить земельный банк), денежный поток от операционной деятельности достигнет около 30 млрд руб. в год по сравнению с 10-12 млрд руб. в предыдущие годы. Такой рост представляется логичным, принимая во внимание, что количество новых контрактов на продажу также выросло в три раза после приобретения Мортона и роста собственных продаж ПИК. При этом сценарии компания сможет сократить долг и платить дивиденды.

Долговая нагрузка. В конце 2016 общий долг компании вырос до 65 млрд руб. с 13 млрд руб. годом ранее, что стало результатом приобретения Мортон. Формально это предполагает соотношение общий долг /EBITDA 2016 5.7x, что является высоким уровнем. Тем не менее в прошлом году в расчет EBITDA не вошли финансовые показатели Мортона. Если EBITDA ПИК вырастет до 29 млрд руб. в этом году (исходя из рентабельности EBITDA 20%), соотношение общий долг/EBITDA снизится до 1.9x, а чистый долг/EBITDA упадет до 1.3x, что представляется комфортным и безопасным уровнем.

Оценка и катализаторы

Группа ПИК торгуется с мультипликатором P/E 2017П равным 11,4x и EV/EBITDA 2017П равным 9.1x, что делает ПИК более дорогой компанией по сравнению с Эталоном и ЛСР. По мультипликаторам P/BV и P/NAV акции компании торгуются на уровнях 3.4x и 1.1x соответственно, что также выглядит довольно дорого. Учитывая отсутствие ясности в отношении финансовых показателей Мортона, мы предпочитаем применять только оценку по целевому мультипликатору. Мы применяем целевой мультипликатор P/E 9.0x, умноженный на среднюю чистую прибыль 2017-19 (21,8 млрд руб.), который мы также используем для ЛСР. Это дает целевую цену 300 руб. за акцию и предполагает рекомендацию ДЕРЖАТЬ. Ближайшие катализаторы включают в себя объявление дивидендной политики компании, которое мы ожидаем в июне, квартальную операционную отчетность в июле и результаты за 1П17 по МСФО в августе в этой отчетности должен быть консолидирован Мортон.

Акционеры и корпоративное управление

Согласно официальным данным, три российских бизнесмена контролируют 55,7% компании Сергей Гордеев (29,9%), Александр Мамут (16%) и Михаил Шишханов (9,8%). Еще 7,6% приходится на казначейские акции, после того как компания выкупила 53 млн GDR с Лондонской биржи по цене $5,1/GDR в начале этого года. Оставшиеся 36,7% находятся в свободном обращении.

В июне Группа ПИК проведет делистинг с Лондонской биржи и планирует консолидировать торги своими акциями на Московской бирже. Планов погашения казначейских акций нет, поэтому мы не исключаем, что они могут быть в перспективе использованы для SPO, если рыночная капитализация компании вырастет, или в качестве залога для банков. Этим летом совет директоров компании рассмотрит новую дивидендную политику, ориентируясь на баланс между привлекательной дивидендной политикой и снижением долговой нагрузки.

АТОН

14 |

1 комментарий

Насколько я понял из своего опыта, Пик плохо работает с клиентами. Так с клиентами работать нельзя! Урбан понравился гораздо больше.

- 29 июня 2017, 21:19

Читайте на SMART-LAB:

Софтлайн полностью погасил пятый выпуск облигаций

Друзья, рады сообщить, что сегодня мы полностью погасили выпуск облигаций серии 002Р-01 на сумму 6 млрд рублей. Все обязательства перед...

13:44

Вышел эфир RENI для Bazar

Благодарим платформу Bazar за приглашение на разговор! Хотя, видео вышло с заголовком «Шокирующая правда о рынке страхования в 2026 году |...

11:59

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания