SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Фосагро - высоких дивидендов ждать не стоит

- 22 марта 2018, 12:09

- |

Результаты за 4 кв. 2017 г. по МСФО: отрицательный денежный поток из-за снижения рентабельности и высоких капзатрат

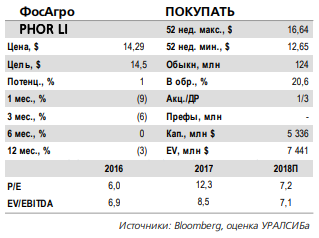

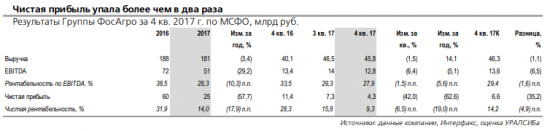

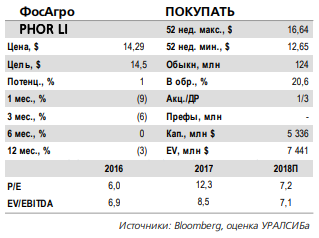

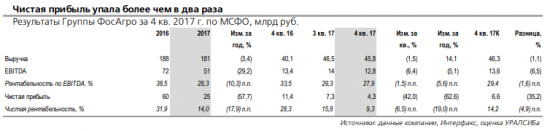

Чистая прибыль снизилась более чем вдвое. Вчера ПАО «ФосАгро» опубликовало консолидированные финансовые результаты за 4 кв. 2017 г. по МСФО, которые оказались хуже консенсус-прогноза. Выручка в 4 кв. выросла на 14% (здесь и далее – год к году) до 45,8 млрд руб., тогда как EBITDA сократилась на 5% до 12,8 млрд руб. Рентабельность в том же периоде снизилась на 6 п.п. до 27,8%, а чистая прибыль – на 63% до 4,3 млрд руб. По итогам года выручка уменьшилась на 3% до 181 млрд руб., EBITDA – на 29% до 51 млрд руб., рентабельность по EBITDA снизилась на 10 п.п. до 28,3%. Чистая прибыль сократилась на 58% до 25 млрд руб., а чистая прибыль, скорректированная на неденежный эффект от курсовых разниц, – на 51% до 21 млрд руб.

дивидендов ждать не стоит" title="Фосагро - высоких дивидендов ждать не стоит" />

дивидендов ждать не стоит" title="Фосагро - высоких дивидендов ждать не стоит" />

Снижение рентабельности из-за укрепления рубля.

Укрепление рубля стало одним из факторов, негативно повлиявших на рентабельность экспортера. Увеличение объемов продаж (по итогам года) оказало поддержку выручке, при этом объемы продаж снизились в 4 кв. 2017 г. по сравнению с предыдущим кварталом. В 2017 г., как и в 4 кв. 2017 г., свободный денежный поток стал отрицательным из-за снижения прибыльности, инвестиций в рабочий капитал и относительно высокого уровня капзатрат. Чистый долг за год вырос на 14% до 120 млрд руб., а коэффициент Чистый долг/EBITDA за 12 мес. повысился до 2,3 с 1,5 по состоянию на конец 2016 г. и 2,1 в сентябре 2017 г. В связи с переоценкой текущих инвестпроектов компания повысила прогноз капзатрат на 2018 г. до 30 млрд руб., тогда как предыдущий прогноз был равен 27–28 млрд руб. Капвложения компании в 2017 г. составили 33 млрд руб. без учета капитализированного ремонта (3 млрд руб.).

Чистая прибыль снизилась более чем вдвое. Вчера ПАО «ФосАгро» опубликовало консолидированные финансовые результаты за 4 кв. 2017 г. по МСФО, которые оказались хуже консенсус-прогноза. Выручка в 4 кв. выросла на 14% (здесь и далее – год к году) до 45,8 млрд руб., тогда как EBITDA сократилась на 5% до 12,8 млрд руб. Рентабельность в том же периоде снизилась на 6 п.п. до 27,8%, а чистая прибыль – на 63% до 4,3 млрд руб. По итогам года выручка уменьшилась на 3% до 181 млрд руб., EBITDA – на 29% до 51 млрд руб., рентабельность по EBITDA снизилась на 10 п.п. до 28,3%. Чистая прибыль сократилась на 58% до 25 млрд руб., а чистая прибыль, скорректированная на неденежный эффект от курсовых разниц, – на 51% до 21 млрд руб.

дивидендов ждать не стоит" title="Фосагро - высоких дивидендов ждать не стоит" />

дивидендов ждать не стоит" title="Фосагро - высоких дивидендов ждать не стоит" />Снижение рентабельности из-за укрепления рубля.

Укрепление рубля стало одним из факторов, негативно повлиявших на рентабельность экспортера. Увеличение объемов продаж (по итогам года) оказало поддержку выручке, при этом объемы продаж снизились в 4 кв. 2017 г. по сравнению с предыдущим кварталом. В 2017 г., как и в 4 кв. 2017 г., свободный денежный поток стал отрицательным из-за снижения прибыльности, инвестиций в рабочий капитал и относительно высокого уровня капзатрат. Чистый долг за год вырос на 14% до 120 млрд руб., а коэффициент Чистый долг/EBITDA за 12 мес. повысился до 2,3 с 1,5 по состоянию на конец 2016 г. и 2,1 в сентябре 2017 г. В связи с переоценкой текущих инвестпроектов компания повысила прогноз капзатрат на 2018 г. до 30 млрд руб., тогда как предыдущий прогноз был равен 27–28 млрд руб. Капвложения компании в 2017 г. составили 33 млрд руб. без учета капитализированного ремонта (3 млрд руб.).

Умеренно негативно для котировок акций. Приоритетом компании остается снижение долговой нагрузки, поэтому высоких дивидендов ждать не стоит. Совет директоров рекомендовал выплатить в виде дивидендов по итогам 4 кв. 1,9 млрд руб., или 15 руб./акция (дивидендная доходность равна 0,6%). Увеличение объемов производства и рост цен на фосфорные удобрения, начавшийся в 4 кв. 2017 г. и продолжающийся в 1 кв. 2018 г., окажут поддержку финансовым показателям компании в 2018 г. Опубликованные результаты, на наш взгляд, умеренно негативны для котировок акций компании.Уралсиб

8

Читайте на SMART-LAB:

Как с умом воспользоваться нашей скидкой?

Сейчас мы сохраняем возможность обучаться по сниженной цене, понимаем текущую экономическую ситуацию. В ближайшее время стоимость обучения...

09 января 2026, 13:29

Пересматриваем лучшие моменты 2025 года

😎 Как выглядит Северный морской путь с палубы электрохода, как чемпион по баскетболу оказался в шахте и какая должность позволяет остановить целое...

09 января 2026, 16:51

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания