SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | Аналитики позитивно расценивают приближение рентабельности Банка Санкт-Петербург к 15% в 3 квартале

- 30 ноября 2017, 12:47

- |

Результаты за 3 кв. 2017 г. по МСФО: рентабельность приблизилась к 15%

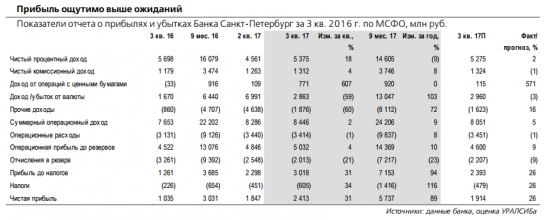

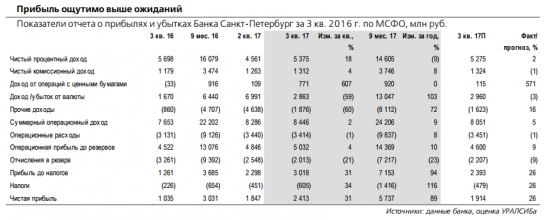

Базовая банковская маржа на своих максимумах. Вчера Банк Санкт-Петербург опубликовал отчетность за 3 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль существенно превзошла ожидания – на 26% наш прогноз и на 45% консенсусный – в основном благодаря прочему доходу и более низкой, чем предполагалось, стоимости риска. ROAE увеличился до 14,6% с 11,8% кварталом ранее. ЧПМ выросла, по нашим расчетам, на 50 б.п. за квартал до 4,1%, как мы и прогнозировали. Менеджмент сохранил прогноз маржи на полный год выше 4% и предположил, что в следующем году ЧПМ будет находиться примерно на этом же уровне. Базовая банковская маржа выросла на 20 б.п. за квартал до 6,2%, что близко к историческим максимумам. Торговая же маржа составила минус 0,6% в 3 кв. против минус 2,1% во 2 кв. Стоимость риска оказалась ниже, чем ожидали мы (2,5%) и рынок (2,6%), составив 2,3%, и менеджмент пересмотрел ее прогноз на текущий год до 2,5–2,7% с «менее 3%» ранее. На следующий год планируется дальнейшее улучшение этого показателя – до 2–2,5%. Доля просроченной задолженности снизилась не так сильно – на 10 б.п. за квартал до 7,7%. В 4 кв., по словам менеджмента, может быть списано порядка 2% портфеля, и уровень просрочки улучшится. Расходы оказались в рамках наших ожиданий, прогноз их роста на нынешний год повышен с 5% до 6–7%.

Прогноз роста кредитования на текущий год снижен до нуля. Банк сократил корпоративный портфель на 3,4% за квартал и нарастил розничный примерно на 7,4%, что близко к нашим ожиданиям. С начала года корпоративные кредиты сократились примерно на 5%, розничные – выросли на 18%; менеджмент пересмотрел прогноз для суммарного кредитного портфеля на конец года с роста на 5% до стабильной величины. При этом розничный портфель, по словам руководства, может вырасти за полный год более чем на 30%; в частности, ипотека (+19% с начала года) способна прибавить 25% в 2017 г., потребкредитование – 50–60% (против 37% с начала года). Банк по-прежнему видит потенциал для наращивания проникновения кредитных продуктов среди своих клиентов, без выхода «на улицу.

Базовая банковская маржа на своих максимумах. Вчера Банк Санкт-Петербург опубликовал отчетность за 3 кв. 2017 г. по МСФО и провел телефонную конференцию. Чистая прибыль существенно превзошла ожидания – на 26% наш прогноз и на 45% консенсусный – в основном благодаря прочему доходу и более низкой, чем предполагалось, стоимости риска. ROAE увеличился до 14,6% с 11,8% кварталом ранее. ЧПМ выросла, по нашим расчетам, на 50 б.п. за квартал до 4,1%, как мы и прогнозировали. Менеджмент сохранил прогноз маржи на полный год выше 4% и предположил, что в следующем году ЧПМ будет находиться примерно на этом же уровне. Базовая банковская маржа выросла на 20 б.п. за квартал до 6,2%, что близко к историческим максимумам. Торговая же маржа составила минус 0,6% в 3 кв. против минус 2,1% во 2 кв. Стоимость риска оказалась ниже, чем ожидали мы (2,5%) и рынок (2,6%), составив 2,3%, и менеджмент пересмотрел ее прогноз на текущий год до 2,5–2,7% с «менее 3%» ранее. На следующий год планируется дальнейшее улучшение этого показателя – до 2–2,5%. Доля просроченной задолженности снизилась не так сильно – на 10 б.п. за квартал до 7,7%. В 4 кв., по словам менеджмента, может быть списано порядка 2% портфеля, и уровень просрочки улучшится. Расходы оказались в рамках наших ожиданий, прогноз их роста на нынешний год повышен с 5% до 6–7%.

Прогноз роста кредитования на текущий год снижен до нуля. Банк сократил корпоративный портфель на 3,4% за квартал и нарастил розничный примерно на 7,4%, что близко к нашим ожиданиям. С начала года корпоративные кредиты сократились примерно на 5%, розничные – выросли на 18%; менеджмент пересмотрел прогноз для суммарного кредитного портфеля на конец года с роста на 5% до стабильной величины. При этом розничный портфель, по словам руководства, может вырасти за полный год более чем на 30%; в частности, ипотека (+19% с начала года) способна прибавить 25% в 2017 г., потребкредитование – 50–60% (против 37% с начала года). Банк по-прежнему видит потенциал для наращивания проникновения кредитных продуктов среди своих клиентов, без выхода «на улицу.

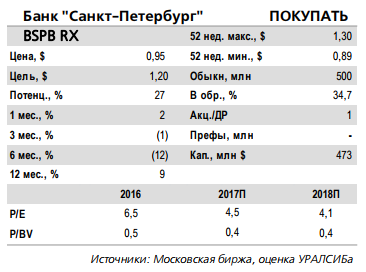

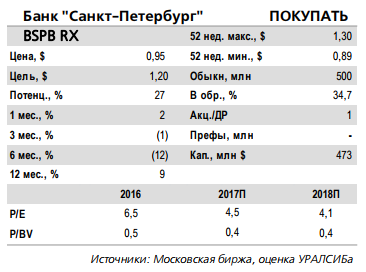

На следующий год цель по ROAE составляет 12-14%. В следующем году банк стремится показать рост розничного кредитования в диапазоне 17–20%, рост корпоративного, по-видимому, будет ограничен уровнем 1–2%, что суммарно даст увеличение примерно на 5%. Прочие цели на 2018 г. включают ROAE в размере 12–14%, а также 5–10- процентный рост расходов. Для соотношения расходы/доходы менеджмент имеет стратегическую цель 40–42%, что должно быть актуально и для 2018 г. Мы позитивно расцениваем приближение рентабельности Банка Санкт-Петербург к 15% в 3 кв. и сохраняем рекомендацию ПОКУПАТЬ его акции.Уралсиб

8

Читайте на SMART-LAB:

Позитив: вчера, сегодня, завтра

На этой неделе Максим Филиппов, заместитель гендиректора Positive Technologies, и Юрий Мариничев, IR-директор, побывали в гостях у SberCIB. В...

11:05

🖥 Софтлайн накопил долги

Разработчик ПО отчитался за 4 квартал и весь прошлый год Софтлайн (SOFL) ➡️ Инфо и показатели Результаты за 4 квартал —...

19 февраля 2026, 14:43

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания