SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Новости рынков

Новости рынков | TCS Group - повышение целевой цены на оптимистичных прогнозах

- 06 сентября 2017, 17:19

- |

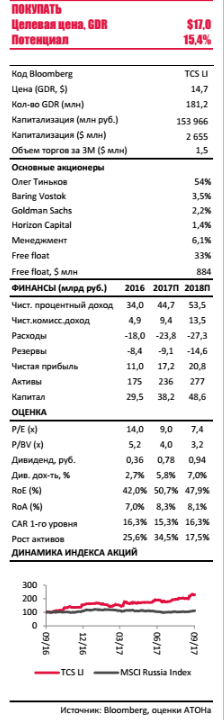

TCS Group на прошлой неделе опубликовала сильные результаты по МСФО за 2К17, вновь превзойдя ожидания рынка, и повысила свой годовой прогноз по доходам и росту кредитного портфеля до заоблачных высот. Мы учли последние результаты в нашей модели оценки и повысили нашу целевую цену до $17,0/GDR (с $15,2, исходя из курса 63 руб. за доллар). Акции банка торгуются с мультипликаторами P/E 2018П 7.4x и P/BV 2018П 3.2x, которые формально представляются слишком дорогими по сравнению с другими российскими банками, но это результат исключительно высокого показателя ROE и роста EPS. Мы отмечаем, что TCS банк с хорошо организованной бизнес-моделью, крепким балансом и достаточным запасом капитала, является прямым бенефициаром улучшения макроэкономической ситуации и уверенности потребителей в России, в связи с чем мы подтверждаем рекомендацию ПОКУПАТЬ.

Почему мы сохраняем оптимизм в отношении TCS?

Во-первых, замедление инфляции стимулирует ЦБ к ускоренному снижению ключевой ставки. Это приведет к дальнейшему падению рыночных ставок и повысит спрос на потребительские кредиты. Вот почему менеджмент TCS повысил прогноз по росту чистого кредитного портфеля в 2017 до 35%, и мы прогнозируем CAGR 23% в 2017П-21П. Во-вторых, Россия находится в начальном этапе нового экономического цикла и восстановления потребительского кредитования. Хотя экономисты спорят относительно темпов этого роста (1-3% ВВП в 2017 и далее), он, в любом случае, идет. В связи с этим мы видим улучшение качества кредитов TCS и снижение доли неработающих кредитов ниже 10%, а также снижение стоимости риска. Наконец, многие средние и крупные розничные банки в России проходят через сложный период из-за низкой операционной эффективности и дефицита капитала. На этом фоне есть всего лишь ряд банков, включая TCS, которые имеют эффективную бизнес-модель и достаточно капитала для быстрой экспансии. Вот почему TCS продолжит увеличивать свою долю на рынке и привлекать новых клиентов.

Сильные результаты по МСФО за 1П17, но 2П17 окажется еще сильнее.

Чистая прибыль банка в 1П17 выросла на 72% г/г до 7,6 млрд руб., ROE составил 46% за счет чистого процентного дохода (+36%), чистого комиссионного дохода (+70%) и снижения стоимости риска до 7%. Банк повысил прогноз по чистой прибыли на 2017 в третий раз в этом году до выше 17 млрд руб. (изначально он прогнозировал 11 млрд руб., а затем 14 млрд руб.). Это означает, что чистая прибыль вырастет до 10 млрд руб. во 2П17 за счет дальнейшего роста кредитного портфеля, снижения стоимости фондирования и стремительного развития комиссионных доходов.

Мы ожидаем, что в 2018 рост чистого процентного дохода замедлится до 20% г/г, отражая снижение процентных ставок, которое банк провел в этом году. Однако эта тенденция будет компенсирована дальнейшим сильным ростом комиссионного дохода (+40% в 2018), вклад которого в общий доход банка может составить 20%. Менеджмент отметил, что все некредитные продукты уже вышли или выйдут на уровень безубыточности к концу 2017 и будут вносить существенный позитивный вклад в чистую прибыль банка, начиная со следующего года. Мы прогнозируем, что чистая прибыль банка вырастет на 21% г/г в 2018, что предполагает ROE 48%. При коэффициенте выплат 50% от чистой прибыли дивидендная доходность банка останется на высоком уровне 6-7%.

Оценка и катализаторы.

TCS Group торгуется с мультипликаторами P/BV 2018П 3.2x и P/E 2018П 7.4x. Несмотря на такую высокую оценку по сравнению с другими российскими банками мы не считаем TCS переоцененной, принимая во внимание ее высокий ROE и рост EPS. Мы отмечаем, что мировые аналоги в финансовом секторе с ROE выше 30% и стабильно высоким коэффициентом дивидендных выплат торгуются в диапазоне 10.0- 20.0x EPS. Наша оценка основывается на простом среднем оценки по двухэтапной модели роста Гордона с нормализованным ROE 30%, стоимостью акционерного капитала 15% (снижение с 15,7%) и темпами роста 7% и оценки по целевому мультипликатору P/E 2018П 10.0x. Это дает нам целевую цену 17,0 руб. за GDR и предполагает потенциал роста 15,4%. Мы подтверждаем рекомендацию ПОКУПАТЬ по банку.АТОН

4

1 комментарий

Нормально. Сижу в них с весны. Уже + 20%

- 06 сентября 2017, 17:45

Читайте на SMART-LAB:

🖥 Яндекс выбирает дивиденды

IT-компания отчиталась за 4 квартал и прошлый год Яндекс (YDEX) ➡️ Инфо и показатели Результаты за 4 квартал — выручка: ₽436...

17:11

Как заработать на переговорах по Украине: любимые миркоины трейдеров

В преддверии нового раунда переговоров по Украине редакция Т-Инвестиций спросила трейдеров об их ожиданиях, планах и инструментах, с...

18:33

теги блога stanislava

- Globaltrans

- IPO

- Mail.ru Group

- Ozon

- TCS Group

- Veon

- VK

- X5 Retail Group

- Акрон

- акции

- Алроса

- Арктик СПГ-2

- АФК Система

- АЭРОФЛОТ

- Банк Санкт-Петербург

- банки

- Башнефть

- ВТБ

- Газпром

- Газпромнефть

- ГМК НорНикель

- Детский мир

- диввыплаты

- дивдоходность

- дивидендная политика

- дивидендные выплаты

- дивиденды

- дивполитика

- доллар рубль

- доллар-рубль

- доходность

- Евраз

- ЕС

- Интер РАО

- ИнтерРАО

- Китай

- Лента

- ЛСР Группа

- ЛУКОЙЛ

- М.Видео

- Магнит

- Мегафон

- Мечел

- ММК

- мосбиржа

- Московская биржа

- МТС

- НДПИ

- нефть

- нефть Brent

- НЛМК

- НМТП

- Новатэк

- Норникель

- облигации

- опек+

- операционные результаты

- отчеты МСФО

- ОФЗ

- ПИК СЗ

- Полиметалл

- Полюс Золото

- прогноз по акциям

- прогноз финрезультатов

- Распадская

- редомициляция

- РЖД

- Роснефть

- Россети

- Ростелеком

- Русагро

- Русал

- Русгидро

- самолет

- санкции

- Сбербанк

- сделки M&A

- Северный поток-2

- Северсталь

- Совкомфлот

- СПГ

- Сургутнефтегаз

- США

- Татнефть

- Тинькофф

- Тинькофф Банк

- ТМК

- Транснефть

- финрезультаты

- ФосАгро

- ФСК Россети

- Х5 Retail Group

- ЦБ

- цена на нефть

- ЭНЕЛ Россия

- Эталон

- Юнипро

- Ямал СПГ

- Яндекс

- Яндекс компания