TOP Топиков по просмотру за 24 часа

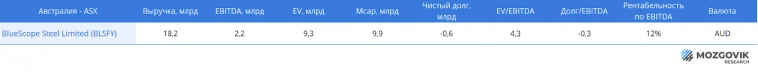

Сравниваем российские металлургические компании с мировыми аналогами, какая оценка справедлива для компаний из РФ?

- 03 мая 2024, 21:16

- |

Должен также отметить, что распределение по регионам здесь условное, так как многие компании международные.

Начнём с Австралии 👉

Далее США👉

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Где дивиденды Билли?...

- 03 мая 2024, 22:51

- |

Без дивидендов акции Газпром просто бумажка, каких много на бирже. Да, есть инвесторы, которые вкладываются и верят в дальнейшую капитализацию, и выплату заоблачных дивидендов. Но этого не будет в ближайшие 4-6 лет (по моему мнению).

Грустно, что много таких эмитентов на бирже. Тут нужен не ИИС 3 для стимулирования инвестирования, а исполнение эмитентами своей див. политики и наказание за ее неисполнение. Есть добросовесные эмитенты безусловно. Есть частично добросовесные эмитенты. Газпром, как я считаю, не входит в эти упоминания.

Хотелось бы верить, что в ближайший десяток лет ситуация изменится, но на сегодня ситуация такова.

Все вышесказанное — личное мнение.

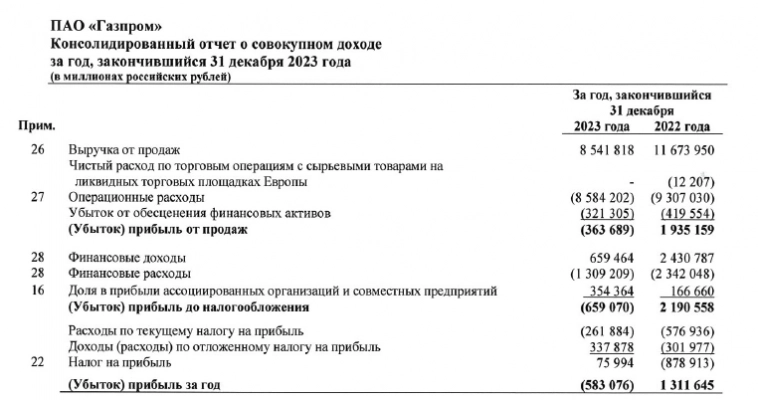

🔥 Газпром (GAZP) - отчет за 2023й год не так плох

- 03 мая 2024, 09:55

- |

▫️ Выручка 2023: 8542 млрд (-27% г/г)

▫️ Опер. расходы: 8584 млрд (-8% г/г)

▫️ Убыток от продаж:364 млрд р

▫️ Чистый убыток:696 млрд р

▫️ Скорректированнаяприбыль:770 млрд р

▫️ скор. P/E: 4,85

▫️ fwd дивиденд 2023: 5,2%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Основной бизнес Газпрома убыточен и обрастает большими долгами (чистый долг по МСФО на конец 2023 года составил 5231 млрд р против 3908 млрд р на конец 2022 года). Судя по отчету РСБУ за 1кв2024, ситуация с рентабельностью газового бизнеса особо не меняется, несмотря на рост добычи газа.

👆 Основная проблема компании — падение экспортных продаж газа аж на61% г/г и увеличение НДПИ на600 млрд р в год, которое будет действовать до конца 2025 года.

👉FCF отрицательный, а ND/EBITDA = 2,96. Я практически уверен, что Газпром выплатит дивиденды за 2023й год, но распределение будет меньше 50% от чистой прибыли по МСФО (при показателе ND/EBITDA > 2.5 размер дивидендов может быть пересмотрен).

( Читать дальше )

КарМани (СТГ): сколько же должна стоить компания, которая обещает иксы

- 03 мая 2024, 13:10

- |

Предыдущие разборы:

Магнит — https://t.me/invview/1011

Группа Позитив — https://t.me/invview/987

📍Рассчитанная справедливая стоимость и сама модель традиционно в конце обзора.

Анализ и оценка справедливой стоимости компании

CarMoney — крупнейшая МФО на рынке кредитования под залог автомобилей. На бирже торгуется материнская компания «СмартТехГрупп», поэтому акция именуется как СТГ.

Давайте начнем с сущности МФО. Микрофинансовая организация — это некредитная организация, которая предоставляет займы на суммы до 1 млн руб для физических лиц и до 5 млн руб для юридических. По статистике ЦБ средняя ставка по обеспеченным займам в таких организациях составляет 80% годовых. У КарМани ставка в районе 40%.

Компания работает на динамично развивающемся рынке с большими перспективами дальнейшего роста. Потенциал свободного сегмента рынка кредитных продуктов (незанятая банками и традиционными МФО ниша) для КарМани может быть оценен более чем в 130 млрд рублей, что подразумевает возможность многократного роста кредитного портфеля и чистой прибыли в следующие 5 лет. По крайней мере так говорят аналитики.

( Читать дальше )

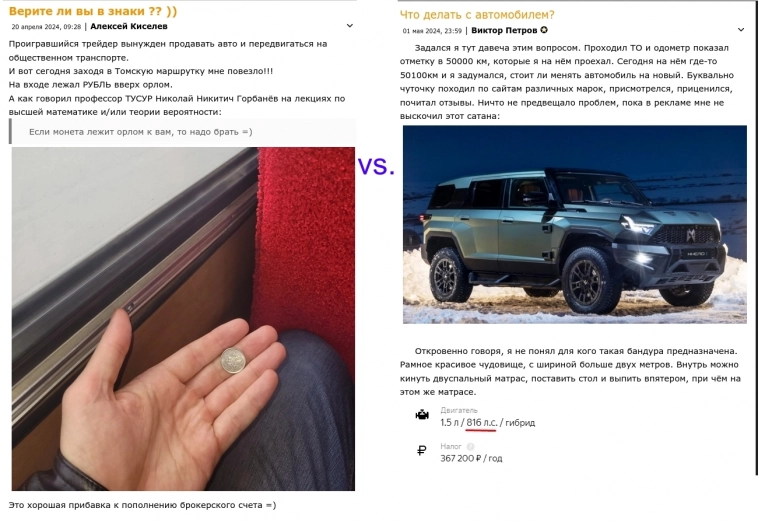

Блеск и нищета на смартлабе - трейдинг vs инвестиции

- 03 мая 2024, 09:13

- |

c’est la vie на смартлабе

Хорошего вам пятничного настроения!

Второй принцип инвестирования – «Всё пройдёт»

- 03 мая 2024, 12:49

- |

Продолжаю, как обещал, писать про мои подходы к инвестированию и сегодня расскажу о втором принципе.

Про первый принцип можно почитать тут

Самые большие деньги зарабатываются и теряются на кардинальных изменениях в компаниях и экономике. Если компания годами не платит дивиденды или выводит деньги через трансфертное ценообразование, а потом вдруг поворачивается лицом к инвесторам, то бумага может вырасти в разы.

И наоборот: если компания супер транспарентна, любима всеми инвесторами, выплачивает большую долю прибыли на дивиденды, а потом, что-то меняется, то эти изменения могут существенно обвалить котировки.

Соответственно, важно помнить, что всё в жизни, экономике и финансах рано или поздно изменится. И делать инвестиции не только с учётом «текущей ситуации и тенденций», но и с учётом возможности других сценариев.

Прелесть в том, что часто эти сценарии ассиметричны. Нужно выбирать объекты для инвестиций, где потери от реализации негативных сценариев будут существенно меньше, чем прибыли от позитивных сценариев. И избегать инвестиций в те инструменты, где изменение правил игры приведёт скорее к кратным потерям, чем кратному росту.

( Читать дальше )

⭐️ Теоретический минимум акционера МТС-банка ⭐️

- 03 мая 2024, 13:16

- |

✏️ Позволю себе наглость оставить этот пост без авторского заключения, ибо выводы, как в прочем и всегда, делать только вам. Приятного прочтения.

🔹 Выход компании на IPO был предопределен и необходим как для текущих акционеров, получивших рыночную переоценку имеющихся в их распоряжении активов, так и для самой компании, заполучившей внимание розничного инвестора и вставшей теперь в один ряд с другими публичными гигантами отечественной сферы финансов.

( Читать дальше )

🛢 Газпромнефть: самая сомнительная бумага в секторе?

- 03 мая 2024, 16:38

- |

В отличие от коллег по сектору, Газпромнефть в последнее время гораздо реже попадает на радары аналитиков. Заслуженно или нет? Попробуем сегодня разобраться.

📊 Начнем с отчета за 2023 год:

📈Выручка выросла на 3,1% г/г. На первый взгляд, мало. Но мы держим в уме пример Лукойла и двигаемся дальше к более важным статьям доходов.

📉 Операционная прибыль снизилась на 17,1% г/г. А вот это уже плохо. Операционные расходы выросли более чем на 35%, а налоговая нагрузка более чем на 40%.

💰 Чистая прибыль сократилась на 15,9% г/г. Это может оказать негативное влияние на размер итоговых дивидендов. За 9 месяцев 2023 года Газпромнефть уже выплатила 82,94 рубля акционерам, что составляет 61% годовой чистой прибыли. Получается, что формально компания может пропустить финальный дивиденд (согласно див. политике платится не менее 50% от ЧП). Но, скорее всего, этого не сделает. Почему? Все дело в Газпроме, для которого нефтяная дочка в моменте стала источником денежного потока на фоне проблем с газовым бизнесом. Поэтому, на мой взгляд, финальный дивиденд мы увидим и, возможно, он превзойдет наши ожидания.

( Читать дальше )

Страна-газоколонка, несговорчивый Китай и сказочник Байден

- 03 мая 2024, 22:51

- |

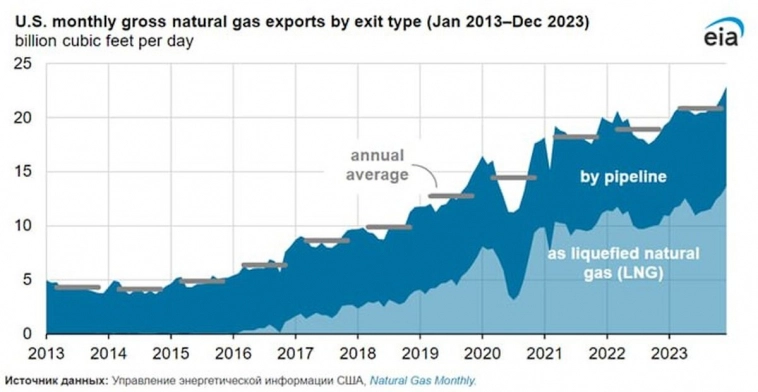

1. Наглядный результат работы американских дипломатов виден на заглавном графике. Помешав строительству Северного потока-2, развязав прокси-войну с Россией и подорвав в итоге два трубопровода, США захватили европейский газовый рынок, что позволило им существенно нарастить экспорт природного газа (ссылка):

США экспортировали рекордный объем газа в 2023 году.

В 2023 году США экспортировали на 10% больше природного газа, чем в 2022 году, что составляет рекордные 20,9 млрд кубических футов в день.

Экспорт СПГ из США составил более половины всего экспорта природного газа США, а остальная часть приходится на экспорт природного газа по трубопроводу в Канаду и Мексику. <…> В прошлом году Соединенные Штаты поставили почти половину европейского импорта СПГ.

Европа платит, и это логично: за дружбу с США надо платить. Проблема в том, что сланцевый газ уже заканчивается, так что скоро экспортировать американцам будет особо нечего. При этом, спасибо зелёным бесам, на Западе мало и неохотно инвестируют в добычу углеводородов. А так как мировой рынок газа и нефти представляет собой систему сообщающихся сосудов, в итоге извлекать выгоду из неверных европейцев будет Россия: у нас, в отличие от американцев, с добычей нефти и газа всё хорошо.

( Читать дальше )

Конференция на Nonfarm Payrolls

- 03 мая 2024, 13:07

- |

Вчерашний день отличился реакцией на блок данных по рынку труда США, первичные заявки по безработицы вышли ниже прогноза, себестоимость труда в 1 квартале резко выросла, но сие привело лишь к шипу на рост доллара.

Конечно, вчерашний блок данных США был вторичным, но раньше подобные данные привели бы к более продолжительному росту доллара или, хотя бы, флэту на валютном рынке в ожидании публикации сегодняшнего нонфарма США.

Объяснение кроется, прежде всего, в радости инвесторов после заседания ФРС, в ходе пресс-конфеенции Пауэлл ясно дал понять, что повышение ставки не на столе и планка для такого шага очень высока, а страх по возможному повышению ставки ФРС был силен.

Втором фактором являются интервенции ВоЯ по доллариене, падение доллара против иены приводит к падению доллара по всему рынку.

Тем не менее, следует учитывать, что грядущие выступления членов ФРС будут менее миролюбивыми, нежели Пауэлл, на которого оказывается политическое давление, а возвращение японских трейдеров с выходных может привести к росту доллариены.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс