отчеты МСФО

Ozon: Финансовые результаты (3К25 МСФО)

- 11 ноября 2025, 11:53

- |

Ozon представил свои финансовые результаты за 3К 2025 г., которые считаем сильными. Компании удалось значительно опередить консенсус и наши расчеты по обороту, выручке и EBITDA. Прогноз компании по финансовым показателям был повышен уже во второй раз за год. Теперь ожидается, что оборот увеличится на 41-43% г/г против 40% ранее, а EBITDA составит около 140 млрд руб. вместо 100-120 млрд руб. Мы считаем, что у компании есть хорошие шансы опередить и свой обновленный прогноз. Группа анонсировала обратный выкуп акций в целях обеспечения программы мотивации. Он продлится до конца 2026 г. и будет ограничен суммой в 25 млрд руб. С учетом последней известной цены это позволит компании выкупить до 3% своего капитала и немного поддержать котировки. Ранее компания также объявила о своей первой выплате дивидендов в размере 143,55 руб. на акцию с доходностью ~3,5%. Менеджмент в ходе звонка подтвердил, что выплаты дивидендов должны стать регулярными. Со следующего года ожидается переход на полугодовое распределение средств среди акционеров (две выплаты за год).

( Читать дальше )

- комментировать

- 219

- Комментарии ( 0 )

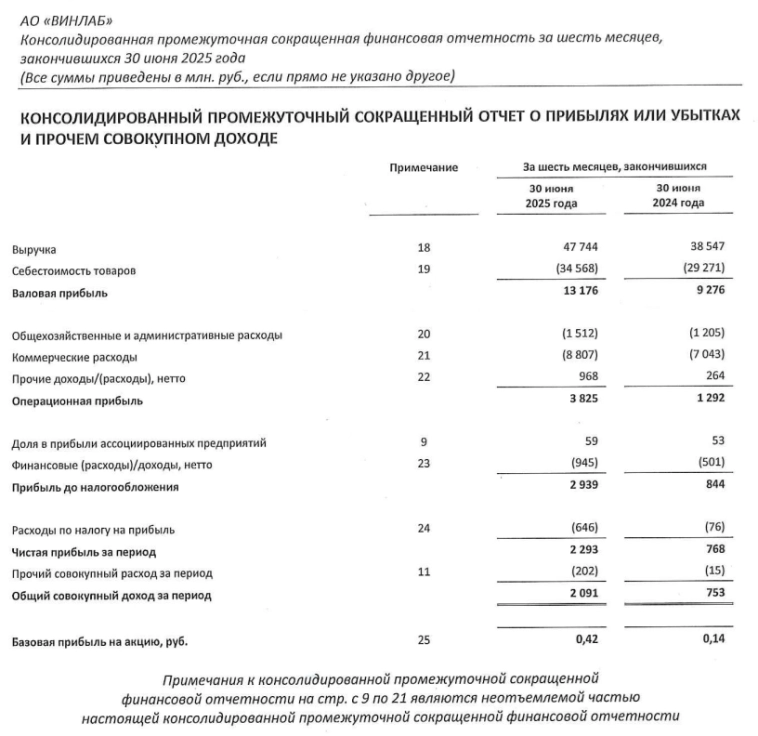

Винлаб МСФО 1п 2025г: выручка ₽47,74 млрд (+23,8% г/г), чистая прибыль ₽2,29 млрд (рост в 3 раза г/г)

- 11 ноября 2025, 11:45

- |

Винлаб МСФО 1п 2025г:

📈выручка ₽47,74 млрд (+23,8% г/г)

📈чистая прибыль ₽2,29 млрд (рост в 3 раза г/г)

В сентябре 2025 года внеочередным собранием акционеров компании было принято решение приобрести статус публичного акционерного общества.

Также было принято решение увеличить уставный капитал компании путем дополнительного выпуска обыкновенных акций в пределах количества объявленных акций в октябре 2025 года

www.e-disclosure.ru/portal/files.aspx?id=39458&type=4

Позитивный обзор. Яндекс

- 11 ноября 2025, 11:03

- |

Яндекс снова подтвердил статус одной из самых динамично растущих компаний российского рынка технологий. Третий квартал 2025 года стал показательным: компания не только выросла по ключевым финансовым метрикам, но и улучшила операционную эффективность.

Выручка увеличилась на 32% и достигла 366,1 млрд рублей. При этом рентабельность бизнеса тоже улучшилась: скорректированная EBITDA выросла на 43% — до 78,1 млрд рублей, а маржа по этому показателю поднялась до 21,3% против 19,8% годом ранее. Скорректированная чистая прибыль фактически удвоилась — +78% год к году, до 44,7 млрд рублей.

Это важно: компания растёт не только количественно, но и качественно — становится прибыльнее, устойчивее и эффективнее. На конец периода у компании 201 млрд рублей денежных средств и минимальная долговая нагрузка (чистый долг/EBITDA всего 0,4х). Это редкость для быстрорастущего технологического бизнеса, где обычно свободные средства сгорают на экспансии.

Интересный момент — Яндекс провёл ресегментацию бизнеса, разделив направления, чтобы прозрачнее показывать прибыльность и потенциал каждого блока.

( Читать дальше )

Позитивный обзор. РусГидро

- 11 ноября 2025, 10:57

- |

РусГидро опубликовала результаты за 9 месяцев 2025 года по РСБУ, и это тот случай, когда сильная операционная динамика сталкивается с тяжелым финансовым грузом. Компания показывает уверенный рост бизнеса, но растущая долговая нагрузка и высокая ключевая ставка съедают значительную часть результата.

Выручка компании увеличилась на 21% и достигла 186,8 млрд рублей — это больше, чем темпы роста энергетического сектора в целом. Такой результат выглядит особенно устойчивым на фоне снижения водности, которое традиционно является ключевым риском для гидрогенерации. РусГидро смогла компенсировать природный фактор ростом цен на оптовом рынке, повышением генерации во второй ценовой зоне и вводом модернизированного блока Владивостокской ТЭЦ-2. Это хороший пример того, как компания работает в условиях ограничений и использует ценовую конъюнктуру в свою пользу.

Операционная эффективность тоже улучшилась: себестоимость выросла на 16%, что меньше темпов роста выручки. В результате показатель EBITDA поднялся на 21% до 125,2 млрд рублей, сохраняя маржинальность на высоком уровне. То есть бизнес работает устойчиво, генерирует стабильный поток и подтверждает способность зарабатывать даже в сложных сезонных условиях.

( Читать дальше )

62 млрд прибыли и 21% ROE – ДОМ.РФ объявил о намерении провести IPO

- 11 ноября 2025, 10:13

- |

Разговор о возможном IPO перестал быть гипотетическим –компания официально объявила о намерении провести размещение в ноябре. Разбираем, что внутри – откуда берется прибыль, на чем держится маржа, кто финансирует рост и есть ли здесь реальный потенциал.

Коротко про компанию и размещение

ДОМ.РФ – это уже давно не “институт ипотеки” в узком смысле. Фактически это целая экосистема сервисов и финансовых инструментов для отрасли жилой недвижимости: ипотека, проектное финансирование, арендное жилье, инфраструктурные облигации, секьюритизация, управление земельным банком, цифровые сервисы в недвижимости и даже лифтостроение. По сути, в одном контуре сочетаются банковский, небанковский и цифровой бизнес и функции института развития.

С точки зрения размера – это один из самых крупных игроков на финансовом рынке: активы достигли 5,8 трлн рублей на 30.09.2025 (+4% YTD), капитал – 416 млрд рублей (+10% с начала года). В материалах компании отдельно подчеркивается устойчивый рост: CAGR по активам 22%, по прибыли – 30% за 2 года.

( Читать дальше )

Делимобиль. Отчет за 1 пол 2025 по МСФО

- 11 ноября 2025, 09:37

- |

Тикер: #DELI

Текущая цена: 120.5

Капитализация: 21.2 млрд.

Сектор: Лизинг и шеринг

Сайт: invest.delimobil.ru/

Мультипликаторы (по данным за последние 12 месяцев):

P\E — убыток за 12 месяцев

P\BV — 4.98

P\S — 0.69

ROE — убыток за 12 месяцев

ND\EBITDA — 6.37

EV\EBITDA — 10.78

Активы\Обязательства — 1.13

Что нравится:

✔️выручка выросла на 15.9% г/г (12.7 -> 14.7 млрд);

Что не нравится:

✔️FCF снизился на 20.2% г/г (3.3 -> 2.6 млрд);

✔️чистый долг с учетом аренды увеличился на 3.2% п/п (29.7 -> 30.7 млрд). ND\EBITDA вырос с 5.12 до 6.37;

✔️нетто финансовый расход вырос в 2.2 раза г/г (1.3 -> 3 млрд);

✔️убыток -1.9 млрд против прибыли +0.5 млрд в 1 пол 2024. Причины — снижение валовой рентабельности с 29 до 18%, увеличение операционных и прочих расходов, рост нетто финансового расхода;

✔️дебиторская задолженность выросла на 44.2% п/п (0.3 -> 0.5 млрд), кредиторская увеличилась на 49.1% п/п (1.3 -> 2 млрд);

✔️слабое соотношение активов и обязательств, которое уменьшилось за полгода с 1.18 до 1.13.

( Читать дальше )

Fix Price: Итоги 9М2025. Рост через экспансию, но прибыль тает на глазах

- 10 ноября 2025, 21:04

- |

Начинаем неделю разбором отчетности лидера российского ритейла низких цен — компании «Фикс Прайс». Итоги первых девяти месяцев 2025 года рисуют неоднозначную картину: компания продолжает агрессивную экспансию, но ее финансовая эффективность вызывает серьезные вопросы.

📊 Ключевые цифры: рост есть, но прибыли нет

· Выручка: 227,8 млрд руб. (+5,0% г/г)

· Скор. EBITDA: 26,4 млрд руб. (-13,4% г/г)

· Чистая прибыль: 6,4 млрд руб. (-50,6% г/г)

🔍 Детализация: что стоит за цифрами?

Драйверы роста: только новые площади

Положительная динамика выручки обеспечена исключительно за счет физического расширения сети. Розничная выручка выросла на 9,4%, чему способствовало увеличение числа магазинов на 10,5% г/г. Только в 3-м квартале компания открыла 150 новых точек. Однако показатель LFL-продаж, который отражает динамику существующих магазинов, вырос лишь на 1,3%, что говорит о стагнации Like-For-Like и отсутствии органического роста.

( Читать дальше )

Группа Позитив МСФО 9 мес. 2025 г: выручка ₽10,91 млрд (+12,2% г/г), чистый убыток ₽5,76 млрд (рост убытка на 9,3% г/г)

- 10 ноября 2025, 19:01

- |

◾ Positive Technologies (эмитент ПАО «Группа Позитив», MOEX: POSI) публикует промежуточную управленческую и консолидированную финансовую отчетность по итогам девяти месяцев 2025 года. Объем отгрузок клиентам компании составил 11,9 млрд рублей, по сравнению с 9,1 млрд рублей за аналогичный период прошлого года. Positive Technologies существенно увеличила операционную эффективность, показав снижение численности персонала на 17% и операционных расходов, не связанных с оплатой труда, на 38% к аналогичному периоду прошлого года. Компания подтверждает целевые показатели отгрузок за 2025 год в коридоре 33 — 35 — 38 млрд рублей, что эквивалентно росту на 37–58% к прошлому году. Менеджмент ожидает, что в результате существенного роста объема отгрузок и фокуса на эффективность расходов компания вернется к положительным значениям управленческой чистой прибыли (NIC).

💬 «Positive Technologies уверенно входит в 4-й квартал, традиционно являющийся самым сильным с точки зрения продаж. На него исторически приходится до 60–70% от общего объема отгрузок за год. Текущая динамика роста бизнеса соответствует нашим ожиданиям. Я уверен, в четвертом квартале нам удастся не только ее удержать, но и улучшить».

( Читать дальше )

📊 Представляем результаты деятельности Positive Technologies за девять месяцев 2025 года

- 10 ноября 2025, 19:00

- |

Они находятся в рамках ожиданий менеджмента и общего прогноза на год. Итоги отчетного периода отражают возвращение компании к целевым темпам роста бизнеса.

Коротко о цифрах

➡️ Объем отгрузок вырос на 31% — до 11,9 млрд рублей. Подтверждаем целевые показатели отгрузок за 2025 год в коридоре 33–35–38 млрд рублей (рост на 37–58%).

➡️ Мы существенно увеличили операционную эффективность, показав снижение численности персонала на 17% и операционных расходов, не связанных с оплатой труда, на 38% (2,5 млрд рублей) к аналогичному периоду прошлого года.

➡️ В третьем квартале сумма расходов на ФОТ снизилась на 11%. При этом мы продолжаем активно привлекать на работу лучших экспертов: с начала года в компанию принято 236 новых сотрудников, основная часть которых присоединилась к командам разработки ключевых продуктов и решений.

➡️ В сентябре месячное значение NIC впервые с начала года вышло в положительную зону, составив 387 млн рублей. По итогам года мы планируем выйти в положительную зону по NIC, а в 2026 году — на целевые значения рентабельности по NIC на уровне 30%.

( Читать дальше )

🔎ЗВЕЗДА Отчет МСФО

- 10 ноября 2025, 16:33

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1903197

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал