мозговик

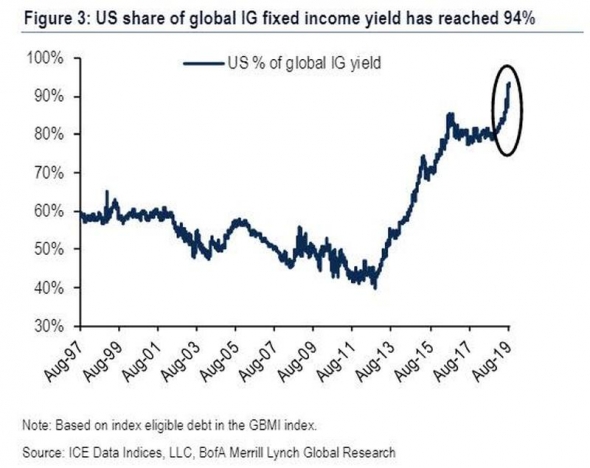

Доля США среди мировых бондов инвест. уровня с доходностью >0 составляет 94%.

- 16 августа 2019, 22:28

- |

На этом фоне инвесторы со всего мира просто обязаны переть в бакс.

(Ненулевая доходность бондов обычно должна компенсироваться более высоким валютным риском в будущем).

p.s. Кстати Трамп сегодня устраивал конференц колл с главами трех крупнейших банков США — BAML, Citi & JPM предположительно консультировался из-за падения фондового рынка.

- комментировать

- ★2

- Комментарии ( 5 )

Мысли вслух...

- 16 августа 2019, 10:34

- |

Всем доброго дня и долгого здравия! В Moscow city отвратная серая погода с дождём… Смотрю… «радуюсь»! Лето выдалось аховое.(((

Поливает дождь во всю и Fireblade стоит и грустит в гараже… Заставляя меня угнетенно существовать и грустить...

Давеча читал интересные материалы:

1. от independent_man - https://smart-lab.ru/blog/556347.php

2. от Тимофей Мартынов - https://smart-lab.ru/blog/556323.php

3. от Юрий М. - https://smart-lab.ru/blog/556282.php

И вот очень интересно стало, как грядущая рецессия США отразится на Российском фондовом рынке.

Наверное самые глупые вопросы будут из разряда когда и из какой отрасли покупать акции?

Стоит ли вкладывать в облигации гос долга РФ?

И вообще что делать на таком наверное медвежьем рынке...

Корреляция активов возросла. Что это означает?

- 15 августа 2019, 15:49

- |

В последние дни корреляция между различными активами существенно выросла. Так, например, мы уже совсем отвыкли, что фондовый рынок России падает одновременно с рублем. Мы также успели совсем отвыкнуть, что фьючерс РТС ходит за фьючерсом S&P500.

В мирное время инвесторы используют некоррелирующие классы активов для эффективной диверсификации портфелей. Но когда наступает кризис, корреляция резко возрастает и позитивный эффект от нее снижается.

Почему берут золото сейчас? Уверен, что для диверсификации.

Лично мне текущий рынок в моменте напоминает то, что происходило в 2008-2012, когда все активы были плотно скоррелированы между собой и следовали за одними новостями. Так и мы сейчас все дружно растем или падаем на новостях про Китай или по ставкам ФРС.

Может быть это и временно, но в моменте знак нехороший.

Инверсия кривой Treasuires и ее влияние на рынок

- 15 августа 2019, 11:52

- |

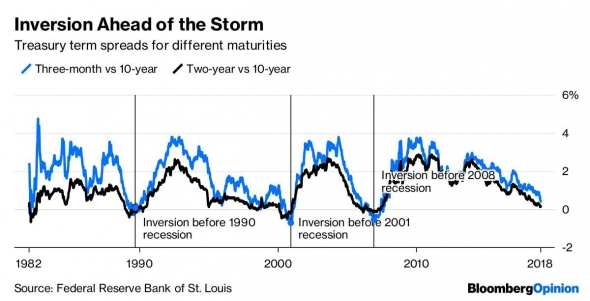

То есть рынок облигаций начинает реагировать на проблемы гораздо раньше (почти на год), чем фондовый рынок. Почему так? Этому есть объяснение. В конце цикла денег много, а доходности рынка акций максимальные. В таких условиях причин продавать акции нет. Когда люди начинают продавать акции? Когда уже точно видят, что замедление экономики оказало негативное влияние на прибыли компаний и как следствие, на доходность акций. А тут по естественным причинам должен быть лаг в несколько кварталов.

Лично я конечно надеюсь на то, что в этот раз пик S&P500 был пройден раньше, чем в прошлом относительно момента инверсии и вот в чем моя гипотеза. Сейчас американские компании глобализованы гораздо больше, чем в прошлые случаи рецессии. А все инверсии на мировых облигациях, как и само замедление, случились раньше, чем в США. Компании с глобальной выручкой уже показывают результаты гораздо хуже, чем компании, ориентированное только на американский рынок.

Инверсия кривой 2-10 лет впервые за последние 12 лет!

- 14 августа 2019, 17:39

- |

Доходность 2-летних облигаций США сегодня впервые за 12 лет превысила доходность 10-летних.

Народная примета: к рецессии в США.

BofAML посчитал, что пик рынка S&P обычно в среднем проходит спустя 7.3 месяцев или 2.6 мес. (медиана) после того, как это происходит.

Спред 3м-10 лет опустился ниже 0 еще в марте 2019:

( Читать дальше )

Экспорт Газпрома в августе может упасть

- 12 августа 2019, 10:28

- |

Правда в августе 2018 был рекорд.

За январь-июль экспорт в европу упал на 4,8% г/г — до 111,5 млрд м3

Летом европа продолжала наполнять хранилища газа и сейчас они заполнены на 84%

Примерно такой уровень был уже к зиме 2018

Так что можно ожидать, что закачка в хранилища может сократиться и в сентябре.

Цена газа TTF спот сейчас около $110/тыс м3 — минимум за 10 лет.

Можно сравнить это с ценами экспорта газа Газпрома последних лет:

Весёленько получается: акции Газпрома в $ на хаях за 5 лет, а цены на газ на минимуме за 10 лет:)

В Новатэке еще веселее.

Отношение РТС к нефти максимальное с 2008 года

- 08 августа 2019, 14:56

- |

почему так может быть?

Доходность российского рынка стала меньше зависеть от цен на нефть. Во всяком случае, его прошлая доходность. Отчасти это стало возможным благодаря валютной политике и налоговому режиму. Когда низкие цены на нефть транслируются в падение долларовых доходов компаний, тогда инвесторы и задумаются.

Кстати, как вы думаете, имеет ли вообще смысл это отношение? РТС/нефть

19#8 Август: SP500,Черные Лебеди,Золото,GAZP,ВолгаКапитал,Регион-Инвест,С-Инновации

- 02 августа 2019, 17:18

- |

http://mozgovik.com/a/20190801.pdf

Даже странно, что все наши опасения, изложенные в заметке, начали реализоваться когда заметка уже была полностью написана, но до момента ее окончательной отправки.

- Факты

- Почему мы не в акциях?

- Черные Лебеди 2019-2020

- S&P500 и ФРС

- Золото

- Россия

- Лидеры роста и падения июля

- Газпром

- ОФЗ

- Дефолт Волга капитал

- Дефолт Регион-Инвест

- С-Инновации

- МФК «КарМани»

- Дядя Дёнер

- Бэлти-Гранд

- Трейдберри

- Ломбард Мастер

- Сводная таблица инвестиционного фокуса

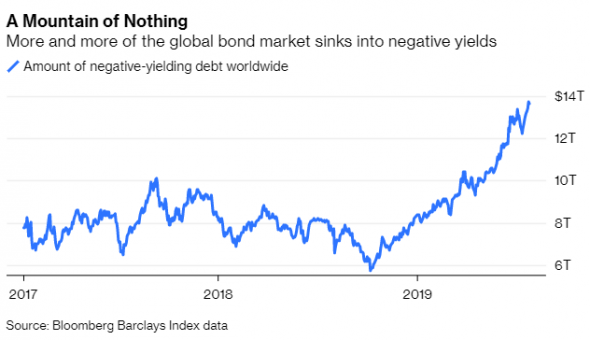

Облигации с отрицательной доходностью. Что это значит?

- 01 августа 2019, 11:28

- |

5-летние доходности сейчас и 5 лет назад.

Что значат отрицательные доходности?

Они значат, что сбережения в развитом мире теряют смысл.

Это значит, что будущее потребление будет меньше, чем текущее.

Это значит, что дети будут жить беднее, чем их родители.

Это значит, что цены акций, которые еще приносят какой-то доход, должны надуть пузырь.

Сдается мне, центробанки загнали себя в угол. Если долг постоянно растет, то в будущем обязательно произойдет что-то очень плохое, потому что долг придется отдавать, выхода не будет… Долг — это причина всех экономических кризисов.

Госдолг резко вырос после кризиса 2008 и в накопленном объеме как сейчас он не отдаваем и не гасим. И рост ставок уже просто невозможен, ибо он сразу убьет остатки доходов и уронит остатки спроса. С другой стороны, согласитесь, если долг огромен, отрицательная ставка сама по себе способна уменьшать тело долга. Но это лишь при условии, что эта отрицательная ставка не создает еще больше долга.

Что еще это значит?

Лидеры роста июля. Причины роста. По вашим просьбам

- 01 августа 2019, 10:43

- |

Система +19% в июле. Весь рост пришелся в период с 1 по 10 июля — ровно после собрания акционеров компании 29 июня. Компания пообещала снижать долг и устно выразила стремление вернуться к див.выплатам в соответствии с уставом — 1,19 руб на акцию, что дало бы ДД 12% до роста акций с 10 до 12 руб. Мы сильно сомневаемся, что такой дивиденд будет выплачен в ближайшие годы. Еще один позитив — договоренность о продаже остатка в Лидер Инвест за 17 млрд руб.

Уралкалий +17%. Рост началася 18.07 и больше похож на манипуляцию. Эту акцию мы давно знаем как бумагу с не рыночным ценообразованием. Новостей не было, но все давно уже тут ждут делистинга, который Мазепин еще в прошлом году обещал устроить принудительным выкупом к июню-июлю 2019.

Полюс +13%. Рост поступательный, в июне было +10%. Инвесторы продолжают отыгрывать рост цен на золото по инерции. В июне золото выросло на 10%, а в июле не упало, что дает уверенность в том, что эти уровни будут устойчивыми.

QIWI +12%. Рост начался ровно после отличного отчета за 1 квартал 2019 и возобновления дивидендов, и рост продолжается даже несмотря на то, что один телеграм-канал упорно создает негативный информационный фон вокруг компании. Там же выдвигается версия, что QIWI разгоняет Открытие чтобы подороже продать свой пакет.

Ленэнерго-п +10%. Прибыль РСБУ за полугодие выросла на 37%. Инвесторы взяли калькуляторы, посчитали дивиденд на преф за 2019, поняли что супервыплаты сохранятся и в 2020 году и продолжили тарить Ленку.

Россети -16%. Из аутсайдеров месяца отметим Россети. Акции выросли за 7 месяцев в 2 раза без каких либо причин. Судя по всему этот рост — это интерес со стороны НПФ Газфонд. Точно так же без причин и упали.

Спонсор рубрики:

http://mozgovik.com/

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал