SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

модель

НОВАТЭК. Сценарий.

- 07 ноября 2017, 13:56

- |

Всем привет.

Про НОВАТЭК, мой сценарий.

Полтора месяца назад, в сентябре, сделал модель по НОВАТЭКу. Модель предполагает развитие восходящего движения до конца года как минимум, в октябре была возможна коррекция, а с приходом ноября — возобновление роста котировок (моделировать коррекции намного сложнее, чем основное движение, т.к. при увеличении детализации модели падает её прогнозная способность и уменьшается горизонт прогнозирования в силу включения в модель большего числа циклов. Потому в модели главное, это основное направление линии прогноза):

За прошедшие полтора месяца модель показала себя, как рабочая — бумага после сентябрьского роста перешла в коррекцию и сейчас может снова развить волну роста:

( Читать дальше )

Про НОВАТЭК, мой сценарий.

Полтора месяца назад, в сентябре, сделал модель по НОВАТЭКу. Модель предполагает развитие восходящего движения до конца года как минимум, в октябре была возможна коррекция, а с приходом ноября — возобновление роста котировок (моделировать коррекции намного сложнее, чем основное движение, т.к. при увеличении детализации модели падает её прогнозная способность и уменьшается горизонт прогнозирования в силу включения в модель большего числа циклов. Потому в модели главное, это основное направление линии прогноза):

За прошедшие полтора месяца модель показала себя, как рабочая — бумага после сентябрьского роста перешла в коррекцию и сейчас может снова развить волну роста:

( Читать дальше )

- комментировать

- 71

- Комментарии ( 1 )

Лукойл. Сценарий.

- 29 сентября 2017, 21:11

- |

Всем привет.

Кратко: мой сценарий по Лукойлу.

Есть рабочая циклическая модель, делал ещё в июле:

Исходя из линии модели, я ожидал по бумаге боковик с выходом вверх в конце сентября — начале октября. В августе модель обновил:

( Читать дальше )

Кратко: мой сценарий по Лукойлу.

Есть рабочая циклическая модель, делал ещё в июле:

Исходя из линии модели, я ожидал по бумаге боковик с выходом вверх в конце сентября — начале октября. В августе модель обновил:

( Читать дальше )

О компьютерной модели и торговле на фондовом рынке

- 12 августа 2017, 14:56

- |

Большинство крупных западных хедж-фондов уже давно имеют в своих арсеналах торговые стратегии, которые не угадывают направление цен на акции и другие финансовые инструменты, а находят благоприятные комбинации сделок для извлечения прибыли вне зависимости от направления котировок. Для этого широко используются компьютерные модели.

У нас тоже есть модель для торговли опционами на акции компаний в период квартальной отчетности.

Компьютерная модель — это компьютерная программа, численно-математического моделирования, реализующая абстрактную, то есть информационную модель некоторой системы.

С помощью неё мы находим недооцененные опционы и получаем приближенную оценку поведения системы с высокой вероятностью положительного итога (прибыли).

Для поиска выгодных опционов наша компьютерная модель проводит серию так называемые «вычислительных экспериментов», целью которых является анализ всего спектра контрактов на внутреннюю непротиворечивость модели и вычисление потенциала доходности для множества комбинаций опционов ПУТ и КОЛЛ.

( Читать дальше )

ЛУКОЙЛ. Сценарий по циклической модели.

- 07 июля 2017, 19:06

- |

Всем привет!

Сценарий по Лукойлу. Около двух месяцев назад здесь я составил модель движения котировок Лукойла из трёх циклов. Выглядела она так:

Модель предполагала снижение котировок бумаги до конца мая — июня. Прошло почти 2 месяца, модель получилась рабочей, рынок это подтвердил:

( Читать дальше )

Сценарий по Лукойлу. Около двух месяцев назад здесь я составил модель движения котировок Лукойла из трёх циклов. Выглядела она так:

Модель предполагала снижение котировок бумаги до конца мая — июня. Прошло почти 2 месяца, модель получилась рабочей, рынок это подтвердил:

( Читать дальше )

Северсталь. Циклическая модель движения.

- 05 июля 2017, 18:43

- |

Доброго вечера всем!

Коротко про Северсталь. В апреле работал над бумагой, и в результате получил рабочую модель движения котировок, которая верно прогнозирует рынок уже 2,5 месяца. Вот она (даже две):

Сегодняшний рынок:

( Читать дальше )

Транснефть: циклическая модель. Продолжение.

- 22 июня 2017, 22:12

- |

Всем доброго времени суток!

Обновлюсь по префам Транснефти. Последний мой пост по бумаге был здесь, в конце мая, и по сценарию, согласно линии модели, Транснефть ожидало снижение приблизительно до двадцатых чисел июня. Они наступили, можно посмотреть, как отработала модель в этом периоде. Модель:

Рынок:

( Читать дальше )

Обновлюсь по префам Транснефти. Последний мой пост по бумаге был здесь, в конце мая, и по сценарию, согласно линии модели, Транснефть ожидало снижение приблизительно до двадцатых чисел июня. Они наступили, можно посмотреть, как отработала модель в этом периоде. Модель:

Рынок:

( Читать дальше )

USDRUB. Сценарий.

- 21 июня 2017, 20:03

- |

Всем доброго времени суток.

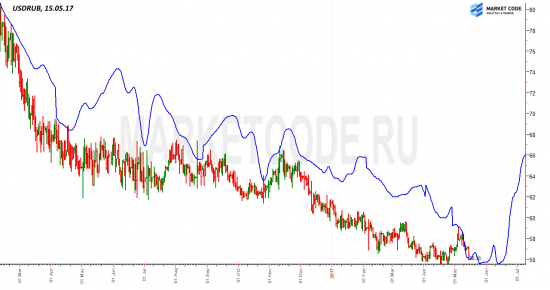

Доллар уже несколько дней активно растёт к рублю. Надолго ли? У меня есть хорошая циклическая модель, которую я составлял немногим более месяца назад (в середине мая), и она является моим сценарием на ближайший (примерно) месяц.

( Читать дальше )

Доллар уже несколько дней активно растёт к рублю. Надолго ли? У меня есть хорошая циклическая модель, которую я составлял немногим более месяца назад (в середине мая), и она является моим сценарием на ближайший (примерно) месяц.

По этой модели ожидался рост курса доллара с началом активной фазы роста в июне:

Так и случилось:

( Читать дальше )

Роснефть. Сценарий.

- 19 июня 2017, 21:16

- |

Привет всем!

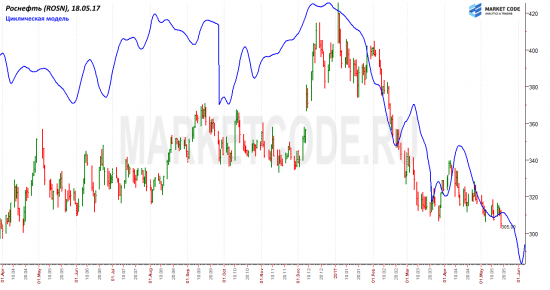

Месяц назад тут я сделал пост о Роснефти, в котором составил простую циклическую модель по бумаге, включающую в себя всего 3 цикла:

( Читать дальше )

Месяц назад тут я сделал пост о Роснефти, в котором составил простую циклическую модель по бумаге, включающую в себя всего 3 цикла:

Прошёл месяц, можно проанализировать работоспособность модели. На рисунке ниже модель наложена на текущий рынок + показана примерно на месяц вперёд:

( Читать дальше )

Аэрофлот. Циклическая модель (продолжение).

- 15 июня 2017, 14:02

- |

Привет всем!

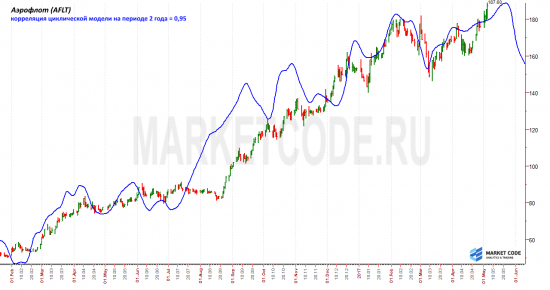

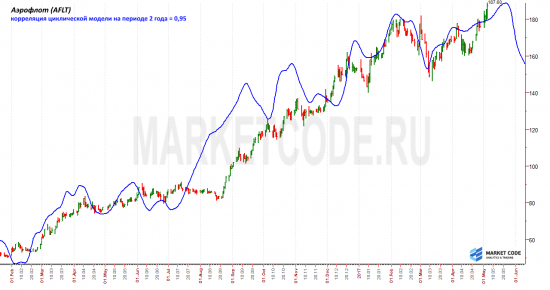

В начале мая тут рассматривал циклическую модель по Аэрофлоту, попробовав спрогнозировать дальнейший ход бумаги. По полученной модели разворот в коррекцию ожидался в конце мая. Сегодня видно, что модель оказалась рабочей — рынок подтвердил ожидания, и даже развернулся в коррекцию день в день с моделью, что бывает редко (обычное дело — сдвиги по времени). Вот эта модель:

Вот текущий рынок:

( Читать дальше )

В начале мая тут рассматривал циклическую модель по Аэрофлоту, попробовав спрогнозировать дальнейший ход бумаги. По полученной модели разворот в коррекцию ожидался в конце мая. Сегодня видно, что модель оказалась рабочей — рынок подтвердил ожидания, и даже развернулся в коррекцию день в день с моделью, что бывает редко (обычное дело — сдвиги по времени). Вот эта модель:

Вот текущий рынок:

( Читать дальше )

Транснефть-ап. Циклическая модель.

- 28 мая 2017, 17:25

- |

Всем здравствуйте.

Небольшой пост о дальнейших перспективах Транснефти. Около полутора месяцев назад тут рисовал на бумаге несколько рабочих циклов. Одним из самых коррелирующих с рынком является двухлетний цикл, и пока что бумага идёт по нему (понятно, что с отклонениями, т.к. это только один цикл из активных). Вот цикл:

Рынок:

( Читать дальше )

Небольшой пост о дальнейших перспективах Транснефти. Около полутора месяцев назад тут рисовал на бумаге несколько рабочих циклов. Одним из самых коррелирующих с рынком является двухлетний цикл, и пока что бумага идёт по нему (понятно, что с отклонениями, т.к. это только один цикл из активных). Вот цикл:

Рынок:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал