SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. arcaniscapital

Разработка модели оценки риска дефолта для не финансового сектора. Часть 2

- 31 октября 2016, 13:22

- |

Больше идей и обзоров в группе VK : arcaniscapital

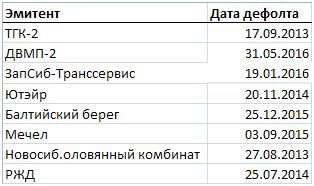

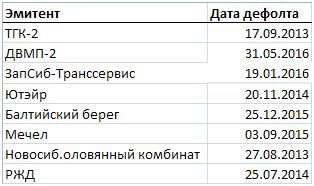

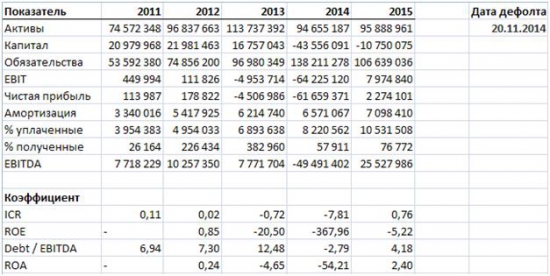

Продолжим учиться самостоятельно определять качество облигации. Если вы ещё не читали 1 часть, то лучше начать с неё: 1 часть. В предыдущей части я советовал составить собственную базу дефолтов с отчетностями этих компаний и датами первых дефолтов. У меня это получилось вот так:

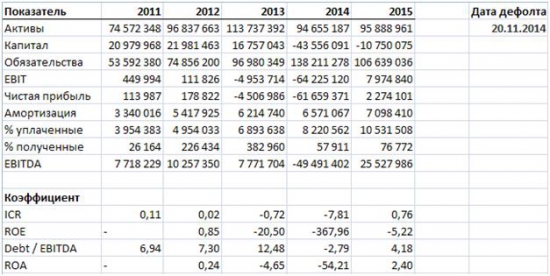

Теперь определимся с теми коэффициентами, которые мы будем использовать. Конечно, чем больше показателей мы возьмем для анализа тем, скорее всего, точнее будет результат, но ради примера ограничимся 4 коэффициентами. И 2 из них я намерено возьму похожих, чтобы показать, как я исключаю равносильные показатели. Вот эти 4 коэффициента:

После того, как вы проделаете тоже самое со всеми эмитентами, получите базу данных по коэффициентам и годам.

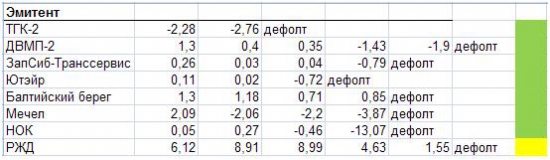

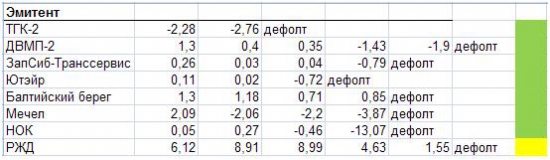

Следующий шаг – проанализировать прогнозируемую способность каждого коэффициента. Каждый показатель имеет нормативные общепринятые значения, на которые нужно ориентироваться, в других случаях приемлемые значения можно выбрать руководствуясь здравым смыслом. Составим вот такую таблицу коэффициента покрытия процентов (EBIT / % к уплате):

Для всех других коэффициентов таблицы будут примерно такие же. Зеленые и желтая метки справа означают эффективность коэффициента для каждой конкретной компании. Например, если принять нормативное значение = 2 (логично, что компания должна зарабатывать хотя бы в 2 раза больше, чем ей нужно платить по кредитам, чтобы иметь возможность платить купоны и погашать облигации), то у РЖД этот коэффициент снижался 2 года перед наступлением дефолта и в 2013 году ICRсоставил 1,55. На следующий год РЖД объявила дефолт. Можно пометить желтым цветом, указывая на то, что коэффициент грубо спрогнозировал дефолт. В остальных случаях ICRна 100% показал слабость компаний перед их дефолтом, находясь в отрицательной зоне – помечаем зеленым цветом. Если коэффициент оказался >= 2 перед наступлением дефолта, то помечаем красным цветом, как свидетельство того, что показатель не сработал как прогнозный.

На этой ноте закончим 2ой урок. В следующих частях разберем: как отсеять коэффициенты, которые работают схожим образом, как определить веса каждого коэффициента для вынесения итоговой оценки, разберем живой пример анализа облигации и сравним полученные результаты с рейтингами топовых агентств.

Следите за обновлениями, задавайте ваши вопросы — https://vk.com/arcaniscapital

Продолжим учиться самостоятельно определять качество облигации. Если вы ещё не читали 1 часть, то лучше начать с неё: 1 часть. В предыдущей части я советовал составить собственную базу дефолтов с отчетностями этих компаний и датами первых дефолтов. У меня это получилось вот так:

Теперь определимся с теми коэффициентами, которые мы будем использовать. Конечно, чем больше показателей мы возьмем для анализа тем, скорее всего, точнее будет результат, но ради примера ограничимся 4 коэффициентами. И 2 из них я намерено возьму похожих, чтобы показать, как я исключаю равносильные показатели. Вот эти 4 коэффициента:

- EBIT / % к уплате. Или простым языком коэффициент покрытия процентов по кредитам. ICR.

- Долг / EBITDA.

- ROE. Рентабельность собственного капитала.

- ROA. Рентабельность активов.

После того, как вы проделаете тоже самое со всеми эмитентами, получите базу данных по коэффициентам и годам.

Следующий шаг – проанализировать прогнозируемую способность каждого коэффициента. Каждый показатель имеет нормативные общепринятые значения, на которые нужно ориентироваться, в других случаях приемлемые значения можно выбрать руководствуясь здравым смыслом. Составим вот такую таблицу коэффициента покрытия процентов (EBIT / % к уплате):

Для всех других коэффициентов таблицы будут примерно такие же. Зеленые и желтая метки справа означают эффективность коэффициента для каждой конкретной компании. Например, если принять нормативное значение = 2 (логично, что компания должна зарабатывать хотя бы в 2 раза больше, чем ей нужно платить по кредитам, чтобы иметь возможность платить купоны и погашать облигации), то у РЖД этот коэффициент снижался 2 года перед наступлением дефолта и в 2013 году ICRсоставил 1,55. На следующий год РЖД объявила дефолт. Можно пометить желтым цветом, указывая на то, что коэффициент грубо спрогнозировал дефолт. В остальных случаях ICRна 100% показал слабость компаний перед их дефолтом, находясь в отрицательной зоне – помечаем зеленым цветом. Если коэффициент оказался >= 2 перед наступлением дефолта, то помечаем красным цветом, как свидетельство того, что показатель не сработал как прогнозный.

На этой ноте закончим 2ой урок. В следующих частях разберем: как отсеять коэффициенты, которые работают схожим образом, как определить веса каждого коэффициента для вынесения итоговой оценки, разберем живой пример анализа облигации и сравним полученные результаты с рейтингами топовых агентств.

Следите за обновлениями, задавайте ваши вопросы — https://vk.com/arcaniscapital

28

Читайте на SMART-LAB:

Как получить доступ ко всему: реверс-инжиниринг 😎

У нас вышел научпоп-фильм о реверсерах, который можно бесплатно посмотреть в онлайн-кинотеатре PREMIER , в «Иви» и на Rutube 🫲 «Каких еще...

27 февраля 2026, 11:39

Волна дефолтов 2026: какие компании не переживут рефинансирование

В 2025 г. 48 эмитентов облигаций не смогли исполнить обязательства перед кредиторами — максимум за четыре года. В 2026-м рынку предстоит...

27 февраля 2026, 10:32

теги блога Arcanis

- adobe

- applied materials

- ASML

- autodesk

- ebitda

- headhunter

- lam research corporation

- microsoft

- nvidia

- Old Dominion Freight Line

- QE

- QT

- taiwan semiconductor manufacturing company

- trex

- TSMC

- Акрон

- акции

- Акции РФ

- акции США

- анализ

- баланс

- валюта

- ВВП

- Газпромнефть

- долг

- доллар

- еврозона

- ЕЦБ

- идеи

- инвестирование

- инвестиции

- Китай

- кризис

- математическая модель

- ММК

- модель

- нефть

- НЛМК

- Новатэк

- обзор рынка

- Облигации

- Полюс Золото

- прибыль

- прогноз

- процентные ставки

- Распадская

- рубль

- русал

- Северсталь

- США

- торговая война

- фондовый рынок

- Фосагро

- ФРС

- ЧМК

- экономика

- экономика США

- яндекс

Пользователь запретил комментарии к топику.