Блог им. arcaniscapital

Разработка модели оценки риска дефолта для нефинансового сектора. Часть 3

- 09 ноября 2016, 16:36

- |

Продолжаем разрабатывать свою модель оценки облигаций.

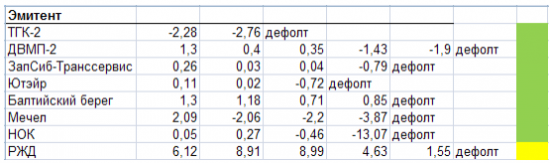

В прошлый раз мы остановились на том, что проанализировали прогнозируемую способность коэффициента покрытия процентов и составили вот такую таблицу:

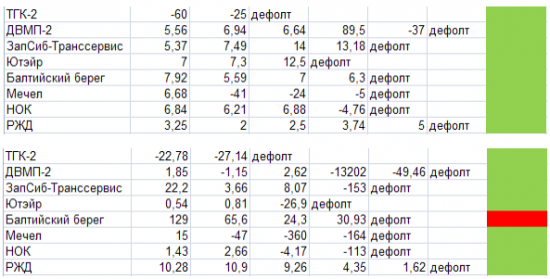

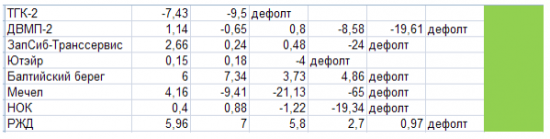

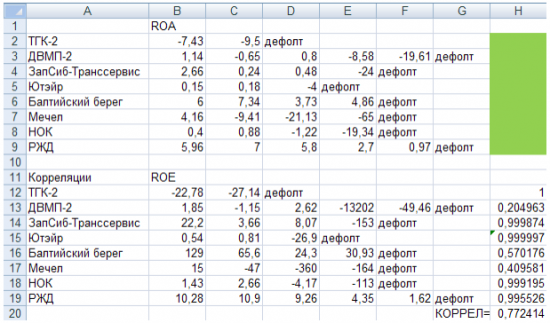

Я составил аналогичные таблицы для 3ех других коэффициентов, которые мы выбрали для модели. Соответственно Долг/EBITDA, ROE и ROA:

Теперь наша задача отсеять лишние коэффициенты, которые будут сильно пересекаться друг с другом. Ранее я упоминал, что мы намеренно взяли 2 похожих мультипликатора (ROE и ROA), чтобы показать, как исключается схожая динамика значений.

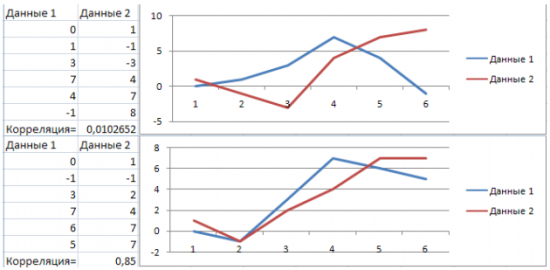

В этом нам поможет показатель корреляции. Корреляция определяется от -1 до 1. Если значение равно 0, то это означает, что данные не имеют общей динамики, т.е. не коррелируют друг с другом. И напротив, если корреляция равна, к примеру, 0.85, то данные ведут себя почти идентично. Пример:

Рассчитаем корреляцию для всех возможных пар наших коэффициентов. Таких пар у нас будет 6. Для примера, я посчитаю для пары ROA и ROE.

Итак, считаем корреляцию ROA и ROE для каждой компании. Для РЖД формула в Excel выглядит так (в соответствии со скрином): =КОРРЕЛ(B9:F9;B19:F19). После того, как посчитали каждую компанию, считаем средний показатель корреляции (ячейка H20): =СРЗНАЧ(H12:H19).

Корреляция между ROE и ROA равна 0,77. Это многовато, но не запредельно. Простым языком можно сказать, что ROE и ROA ведут себя схожим образом в 77% случаев.

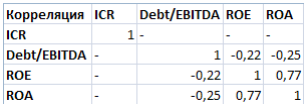

Теперь составляем такую таблицу:

ICR или коэффициент покрытия процентов я взял, как главный, и не стал сравнивать его с другими. Теперь мы видим как показатели связаны друг с другом, и можем исключить те из них, которые имеют высокую корреляцию друг с другом, а именно ROA и ROE. Если вернуться к таблицам выше, то видно, что ROA ни разу не ошибся в прогнозе дефолта в отличии от ROE, который допустил ошибку с Балтийским берегом. Убираем ROE.

Таким образом, у нас осталось 3 коэффициента: ICR, debt/EBITDA и ROA.

В следующих частях: разберем, как определить веса для каждого выбранного параметра для итоговой оценки, разберем живой пример анализа облигации и сравним полученные результаты с рейтингами топовых агентств.

Следите за обновлениями, задавайте ваши вопросы — vk.com/arcaniscapital

теги блога Arcanis

- adobe

- applied materials

- ASML

- autodesk

- ebitda

- headhunter

- lam research corporation

- microsoft

- nvidia

- Old Dominion Freight Line

- QE

- QT

- taiwan semiconductor manufacturing company

- trex

- TSMC

- Акрон

- акции

- Акции РФ

- акции США

- анализ

- баланс

- валюта

- ВВП

- Газпромнефть

- долг

- доллар

- еврозона

- ЕЦБ

- идеи

- инвестирование

- инвестиции

- Китай

- кризис

- математическая модель

- ММК

- модель

- нефть

- НЛМК

- Новатэк

- обзор рынка

- Облигации

- Полюс Золото

- прибыль

- прогноз

- процентные ставки

- Распадская

- рубль

- русал

- Северсталь

- США

- торговая война

- фондовый рынок

- Фосагро

- ФРС

- ЧМК

- экономика

- экономика США

- яндекс

Так же на картинках указывать наименования столбцов а то трудно читаемо.