Блог им. svoiinvestor

Аукционы Минфина — индекс RGBI бьёт рекорды, на этом фоне план министерства по размещению ОФЗ на III квартал составил 1,5 трлн рублей

- 05 июля 2025, 17:47

- |

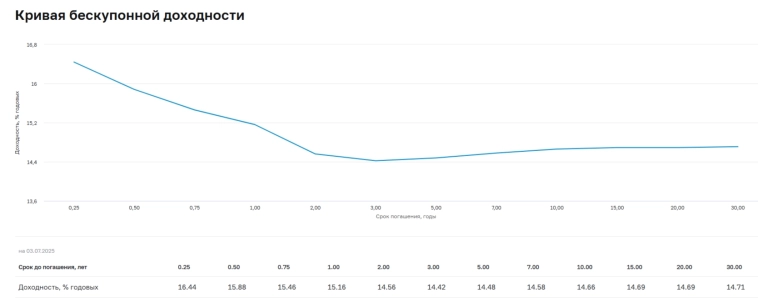

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 115 пунктов, с учётом вечерних инфляционных данных, индекс закрылся в пятницу — 115,39 пункта (max уровни этого года были показаны в четверг — 115,55):

🔔 По данным Росстата, за период с 24 по 30 июня ИПЦ вырос на 0,07% (прошлые недели — 0,04%, 0,04%), в июне 0,19%, с начала года — 3,76% (годовая — 9,39%). В июне 2024 г. инфляция составила 0,64%, сегодняшние темпы в несколько раз меньше (~4% saar), что для ЦБ положительный сигнал, но не стоит забывать про месячный пересчёт мая (недельная корзина включает мало услуг, а они росли в цене опережающими темпами, поэтому недельные данные показали 0,25%, а месячные 0,43%). Глава ЦБ отметила, что замедление инфляции в России проходит быстрее, чем ожидал ЦБ, но текущий уровень инфляции остаётся выше цели.

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн). Значит, мы ощутим инфляционный всплеск при тратах, если придётся занимать сверх этой суммы. Дефицит федерального бюджета по итогам 5 месяцев составил 3,393₽ трлн или 1,5% ВВП, даже при новых правках бюджета в запасе всего 399₽ млрд для трат. Проблема вырисовывается в пополнении бюджета — НГД доходы просели из-за курса ₽ и цены Urals, к 28 июня потрачено 2,9₽ трлн, при доходах в 600₽ млрд.

Также мы имеем несколько фактов о рынке ОФЗ:

✔️ Согласно статистике ЦБ, в мае основными покупателями ОФЗ на вторичном рынке стали НФО — 48,6₽ млрд, физические лица нарастили свои покупки — 21,5₽ млрд (в апреле — 16,3₽ млрд). Крупнейшими продавцами стали вновь СЗКО — 126,7₽ млрд (во 2 половине месяца банки нарастили продажи флоатеров, в апреле — 32,1₽ млрд). На первичном рынке крупнейшими покупателями стали так же СЗКО выкупив 52,8% от выпусков. Стоит отметить, что активность на вторичном рынке ОФЗ возросла во 2 половине месяца, когда инвесторы стали понимать, что на горизонте маячит снижение ставки.

А теперь к самому выпуску:

▪️ Классика ОФЗ — 26250 (погашение в 2037 г.)

▪️ Классика ОФЗ — 26224 (погашение в 2029 г.)

Спрос в 26250 составил 123,6₽ млрд, выручка — 61,1₽ млрд (средневзвешенная цена — 86,2%, доходность — 14,98%). Спрос в 26224 составил 50,5₽ млрд, выручка — 23,6₽ млрд (средневзвешенная цена — 79,63%, доходность — 14,32%). Минфин заработал за этот аукцион 84,7₽ млрд (в прошлый — 99,6₽ млрд). Согласно плану Минфина на III кв. 2025 г. необходимо разместить 1,5₽ трлн, с учётом снижения ключевой ставки и смягчения ДКП в будущем, увеличение займа по сравнению с прошлым кварталом понятно (1,3₽ трлн), пока есть спрос необходимо занимать больше (разместили 101₽ млрд, осталось 12 недель).

📌 Проблема состоит в том, что при таких тратах бюджета занимать в ОФЗ необходимо больше (III кв. это доказывает), ибо курс ₽ крепок, а скачок нефти из-за конфликта Ирана и Израиля иссяк (займ через ОФЗ по сути эмиссия денег, т.к. кредит банков = рост М2, опять же раскрутка инфляции). Опять же ликвидности банкам не хватает, очередной недельный аукцион РЕПО это показал (спрос был в 2,25₽ трлн, ЦБ выдал только 1₽ трлн).

С уважением, Владислав Кофанов

Телеграмм-канал: t.me/svoiinvestor

теги блога Владислав Кофанов

- акции

- алмазы

- Алроса

- аналитика

- аэрофлот

- банки

- бензин

- бюджет

- бюджет в России

- бюджет РФ 2024

- бюджет РФ 2025

- валюта

- вклад

- вклады

- ВТБ

- газ

- Газпром

- Газпромнефть

- Группа ЛСР

- демпферные выплаты

- дефицит бюджета

- дивидендная политика

- дивиденды

- долг

- долгосрочное инвестирование

- доллар

- доллар рубль

- доходы бюджета

- европа

- застройщики

- золото

- инвестиции

- инфляция

- инфляция в России

- ипотека

- итоги месяца

- Китай

- ключевая процентная ставка

- ключевая ставка ЦБ РФ

- кредитование

- кризис

- ЛСР

- Лукойл

- металлурги

- металлургия

- Минфин

- ММК

- налоги

- недвижимость

- нефтегазовые доходы

- нефтепродукты

- Нефть

- НЛМК

- НМТП

- Новатэк

- Облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- отчёт

- офз

- офз с переменным купоном

- Пик

- портфель

- портфель инвестора

- прогноз по акциям

- производство стали

- психология инвестора

- РЖД

- Роснефть

- Россети Центр и Приволжье

- рубль

- самолет

- санкции

- сбербанк

- Северсталь

- Совкомфлот

- СПГ

- сталь

- Сургутнефтегаз

- татнефть

- Транснефть

- уголь

- удобрения

- Финансовая грамотность

- финансы

- ФНБ

- фондовый рынок

- форекс

- Фосагро

- фьючерс mix

- ЦБ России

- ЦБ РФ

- ЦБР

- экономика

- экономика России

- ЭЛ5-Энерго

- энергентики

- юань

- Яндекс

эти проходимцы генерируют долг без нашего разрешения… потом они свалят в Сочи, а платить по долгу придется нам и нашим детям

представьте, если ваш сын-засранец возьмет кредит без вашего разрешения… как сильно вы его накажете?

а почему чиновники-засранцы, получающие зарплаты из наших налогов, берут в долг без нашего разрешения?