SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ммк

Металлургические компании: Влияние потенциальных санкций

- 13 апреля 2018, 17:23

- |

Аналитики Атона считают, что Норникель, Полюс Золото, Polymetal, АЛРОСА и ММК структурно занимают наиболее благоприятные позиции:

ТМК, НЛМК и Evraz наиболее уязвимы с точки зрения санкций, поскольку имеют активы в США, а также на долю этой страны приходится 15-20% от их выручки. На противоположной стороне спектра мы видим компании с низким уровнем долговой нагрузки, без продаж на американском рынке (ММК, АЛРОСА и производители золота). Золото и бриллианты имеют высокое соотношение стоимости и веса и используются для сохранения капитала, то есть могут быть легко переориентированы на другие рынки. На США приходится 15-20% мирового потребления МПГ (20-25% их импорта поступает из России), и значит ограничение их торговли США будет сродни выстрелу в свою же ногу. Другим важным продуктом для США являются бесшовные трубы нефтегазового сортамента (25% мирового потребления).

Только НЛМК, Evraz и ТМК имеют производственные активы в США

( Читать дальше )

В этом отчете мы оцениваем чувствительность компаний металлургического сектора к возможным санкциям США. Мы анализируем их активы в США, долю продаж, приходящуюся на эту страну, и приводим показатели их долговой нагрузки. Мы также оцениваем чувствительность США к своим потенциальным санкциям, принимая во внимание долю этой страны в мировом потреблении и импорте и место российских металлургических компаний на мировом рынке. Мы считаем, что Норникель, Полюс Золото, Polymetal, АЛРОСА и ММК структурно занимают наиболее благоприятные позиции.Компании и продукты наиболее/наименее чувствительные к возможным санкциям

ТМК, НЛМК и Evraz наиболее уязвимы с точки зрения санкций, поскольку имеют активы в США, а также на долю этой страны приходится 15-20% от их выручки. На противоположной стороне спектра мы видим компании с низким уровнем долговой нагрузки, без продаж на американском рынке (ММК, АЛРОСА и производители золота). Золото и бриллианты имеют высокое соотношение стоимости и веса и используются для сохранения капитала, то есть могут быть легко переориентированы на другие рынки. На США приходится 15-20% мирового потребления МПГ (20-25% их импорта поступает из России), и значит ограничение их торговли США будет сродни выстрелу в свою же ногу. Другим важным продуктом для США являются бесшовные трубы нефтегазового сортамента (25% мирового потребления).

Только НЛМК, Evraz и ТМК имеют производственные активы в США

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

Магнитогорский металлургический комбинат – рсбу за 1 кв 2018г. Рост прибыли на 30%, до 18,7 млрд руб

- 13 апреля 2018, 10:52

- |

Магнитогорский металлургический комбинат (ММК) – рсбу

11 174 330 000 акций moex.com/s909

Free-float 16%

Капитализация на 13.04.2018г: 499,493 млрд руб

Общий долг на 31.12.2016г: 94,323 млрд руб

Общий долг на 31.12.2016г: 119,368 млрд руб

Общий долг на 31.03.2018г: 103,704 млрд руб

Выручка 1 кв 2016г: 68,145 млрд

Выручка 2016г: 339,111 млрд

Выручка 1 кв 2017г: 93,527 млрд

Выручка 2017г: 392,782 млрд

Выручка 1 кв 2018г: 107,762 млрд

Прибыль 1 кв 2016г: 7,643 млрд руб

Прибыль 2016г: 67,969 млрд руб

Прибыль 1 кв 2017г: 14,380 млрд руб

Прибыль 2017г: 67,300 млрд руб

Прибыль 1 кв 2018г: 18,699 млрд руб

www.mmk.ru/for_investor/financial_statements/dynamics/

11 174 330 000 акций moex.com/s909

Free-float 16%

Капитализация на 13.04.2018г: 499,493 млрд руб

Общий долг на 31.12.2016г: 94,323 млрд руб

Общий долг на 31.12.2016г: 119,368 млрд руб

Общий долг на 31.03.2018г: 103,704 млрд руб

Выручка 1 кв 2016г: 68,145 млрд

Выручка 2016г: 339,111 млрд

Выручка 1 кв 2017г: 93,527 млрд

Выручка 2017г: 392,782 млрд

Выручка 1 кв 2018г: 107,762 млрд

Прибыль 1 кв 2016г: 7,643 млрд руб

Прибыль 2016г: 67,969 млрд руб

Прибыль 1 кв 2017г: 14,380 млрд руб

Прибыль 2017г: 67,300 млрд руб

Прибыль 1 кв 2018г: 18,699 млрд руб

www.mmk.ru/for_investor/financial_statements/dynamics/

В Baosteel прогнозируют снижение спроса на сталь в Китае в 2018 году

- 12 апреля 2018, 15:42

- |

11.04.2018

Согласно прогнозу главного финансового директора Baoshan Iron & Steel's (Baosteel) У Куньзоня, в 2018 г. цены на сталь, вероятно, не будут высокими ввиду ожидаемого слабого китайского спроса. В своем отчетном докладе менеджер указал, что эскалация напряжения в торговой сфере между США и Китаем окажет воздействие на экспорт стали из Поднебесной и спрос на металл внутри страны

Ряд принятых в 2017 г. мер по сокращению излишков мощностей в стальной отрасли подстегнули цены на сталь и поспособствовали росту операционной выручки Baosteel на 17%. Она составила 289,5 млрд юаней, тогда как чистая прибыль компании в минувшем году составила 19,1 млрд юаней.

В 2017 г. в Китае было произведено 830 млн т нерафинированной стали – на 5,7% больше, чем в 2016 г.

Технический анализ акций 06.04.2018. ИТОГИ НЕДЕЛИ

- 06 апреля 2018, 23:33

- |

Выкладываю очередной обзор. Прошлый обзор тут.

Техническая ситуация по акциям на конец недели складывается следующим образом.

Сбербанк

На недельном фрейме пробита вниз внутренняя свеча. Технически, это означает, что конкретно на этом фрейме, к покупкам можно возвращаться при пробое максимума пробитой внутренней свечи. Либо, когда будут другие разворотные модели.

На дневном фрейме ГИП был пробит вниз, после чего, цена вернулась назад в диапазон фигуры, указав на ложный пробой. К покупкам возвращаться при пробое локального максимума (синяя линия).

( Читать дальше )

ММК. Верещагин, уходи с баркаса...

- 03 апреля 2018, 13:23

- |

Мой друг художник и поэт

в дождливый вечер на стекле...

— Ты опять?! Болтун проклятый!

Благо, бороду лопатой

Отрастил до кушака -

Так ломаешь дурака!

— Завсегда мутит нам воду!

— Образумьте воеводу!

— Рассердил меня до боли

— Он с врагом не заодно ли?

— Он изменник!

— Для него

Царь не значит ничего!

— За родителя радея

Бей его!

— Держи злодея!

в дождливый вечер на стекле...

— Ты опять?! Болтун проклятый!

Благо, бороду лопатой

Отрастил до кушака -

Так ломаешь дурака!

— Завсегда мутит нам воду!

— Образумьте воеводу!

— Рассердил меня до боли

— Он с врагом не заодно ли?

— Он изменник!

— Для него

Царь не значит ничего!

— За родителя радея

Бей его!

— Держи злодея!

Металлургические компании: Лучшие дивидендные истории

- 30 марта 2018, 21:01

- |

Стальные компании

По нашим оценкам, наиболее привлекательные дивидендные истории в краткосрочной перспективе – АЛРОСА, предлагающая доходность 5.7% за 2017 (5.2 руб. на акцию, отсечка в июле), и Норникель с финальной дивидендной доходностью 5.2% (560 руб. на акцию, отсечка в июне). Среди других металлургических компаний с высокой доходностью можно назвать Северсталь – ее дивиденды за 4К17 обеспечивают доходность 3.2%, и золотодобывающие компании, с доходностью около 3.0% за 2П17 (Рис. 4).

Какую динамику демонстрируют компании металлургического сектора на дату отсечки?

( Читать дальше )

В преддверии сезона выплаты дивидендов мы пересматриваем наши прогнозы и прогнозы рынка по доходности акций компаний металлургического сектора – как краткосрочные, так и долгосрочные (2018-20). Стальные компании в целом предлагают самые высокие доходности – 8-10% годовых, т.к. как низкая долговая нагрузка и невысокая себестоимость защищают их от циклического спада, как продемонстрировала Северсталь в 2015, когда цены на сталь были на многолетних минимумах. Наш анализ динамики акций в дату отсечки показывает, что в среднем цены акций падают примерно на 1 пп меньше, чем доходность, которую они предлагали накануне. После даты отсечки акциям в среднем требуется 10-11 дней, чтобы вернуться к уровням, наблюдавшимся до этой даты, как в абсолютных, так и в относительных (по сравнению с РТС) значениях, в зависимости от тенденций рынка.Лучшие краткосрочные дивидендные истории: АЛРОСА и Норникель

По нашим оценкам, наиболее привлекательные дивидендные истории в краткосрочной перспективе – АЛРОСА, предлагающая доходность 5.7% за 2017 (5.2 руб. на акцию, отсечка в июле), и Норникель с финальной дивидендной доходностью 5.2% (560 руб. на акцию, отсечка в июне). Среди других металлургических компаний с высокой доходностью можно назвать Северсталь – ее дивиденды за 4К17 обеспечивают доходность 3.2%, и золотодобывающие компании, с доходностью около 3.0% за 2П17 (Рис. 4).

Какую динамику демонстрируют компании металлургического сектора на дату отсечки?

( Читать дальше )

Минпромторг: ущерб РФ от пошлин США на сталь и алюминий составит от $3 млрд

- 23 марта 2018, 13:56

- |

23 марта, 13:23

МОСКВА, 23 марта. /ТАСС/. Ущерб для российских компаний от введения США новых пошлин на стальную и алюминиевую продукцию составит от $2 млрд по стали и порядка $1 млрд по алюминию. Об этом замглавы Минпромторга Виктор Евтухов сообщил в пятницу в эфире телеканала «Россия 24».

«Что касается убытков наших предприятий, наших компаний, то, по предварительным расчетам, это не менее $2 млрд по стали и $1 млрд по алюминию», — сказал Евтухов.

МОСКВА, 23 марта. /ТАСС/. Ущерб для российских компаний от введения США новых пошлин на стальную и алюминиевую продукцию составит от $2 млрд по стали и порядка $1 млрд по алюминию. Об этом замглавы Минпромторга Виктор Евтухов сообщил в пятницу в эфире телеканала «Россия 24».

«Что касается убытков наших предприятий, наших компаний, то, по предварительным расчетам, это не менее $2 млрд по стали и $1 млрд по алюминию», — сказал Евтухов.

Металлургия ( НЛМК, Северсталь, Русал, ММК)

- 19 марта 2018, 22:29

- |

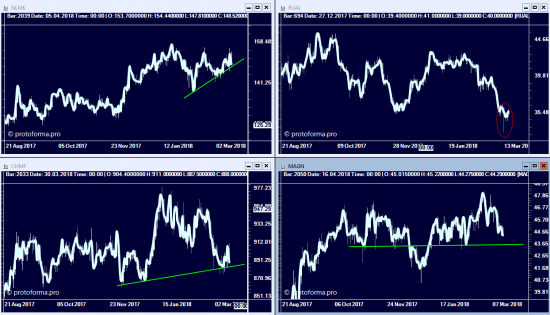

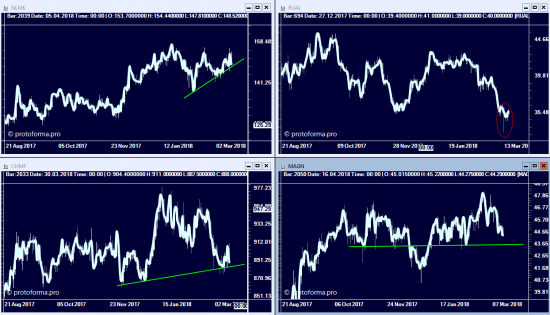

Открыл 4-е кита по капитализации в металлургии:

Обнаружил что компании откорректировать к хорошим уровням, возможно перед вводом заградительных пошлин ( о Русале отдельно ранее писал) :

( Читать дальше )

Обнаружил что компании откорректировать к хорошим уровням, возможно перед вводом заградительных пошлин ( о Русале отдельно ранее писал) :

( Читать дальше )

ММК отчетность 2017г.

- 19 марта 2018, 19:31

- |

ММК отчетность 2017г.

По итогам вышедшей отчетности акция ММК торгуется по 45 руб. с P/E около 7 и P/BV порядка 1,4 и продолжает входить в мой диверсифицированный портфель. Всего за 2017г. компания выплатит в виде дивидендов 2,786 руб. на акцию (за 2017 год в размере 0,806 руб. на акцию, за 6 месяцев 0,869 руб. на акцию и 9 месяцев 1,111 руб. на акцию), что к текущей цене составляет 6,2% годовых.

По итогам вышедшей отчетности акция ММК торгуется по 45 руб. с P/E около 7 и P/BV порядка 1,4 и продолжает входить в мой диверсифицированный портфель. Всего за 2017г. компания выплатит в виде дивидендов 2,786 руб. на акцию (за 2017 год в размере 0,806 руб. на акцию, за 6 месяцев 0,869 руб. на акцию и 9 месяцев 1,111 руб. на акцию), что к текущей цене составляет 6,2% годовых.

Евраз, НЛМК, Северсталь и ММК по-прежнему выглядят привлекательно

- 13 марта 2018, 15:39

- |

Уменьшение финансирования и сокращение объемов реализации недвижимости в Китае объясняют наш в целом негативный взгляд на будущую динамику цен на сталь и сырье для ее производства. Однако корректировка прогнозов на 2018 г. с учетом текущего уровня цен привела к положительному пересмотру наших финансовых прогнозов в отношении российских сталелитейных компаний.

( Читать дальше )

В результате мы немного повысили прогнозную цену акций «Северстали» (с 15,50 долл./ГДР до 16,00 долл./ГДР) и «Евраза» (с 400 британских пенсов/акция до 420 британских пенсов/акция). Прогнозная цена акций ММК (12,00 долл./ГДР) осталась прежней. Эти уровни предполагают ожидаемую общую доходность в 16%, 3% и 22% соответственно, в связи с чем мы понижаем рекомендацию по «Евразу» с «покупать» до «держать», но оставляем рекомендации по «Северстали» («держать») и ММК («покупать») без изменений.

Одновременно мы присваиваем акциям НЛМК (рекомендация по которым ранее была помещена на пересмотр) прогнозную цену в 23 долл./ГДР, что предполагает ожидаемую общую доходность на уровне 2%, в связи с чем мы присваиваем им рекомендацию «держать» (как и до пересмотра). С учетом рассчитанных нами прогнозных цен мы ожидаем, что доходность свободного денежного потока указанных компаний в 2018 г. составит 8–9%. В случае «Евраза» ожидаемая доходность свободного денежного потока несколько выше в силу его более значительной долговой нагрузки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал