Ультра

«Ультра» осваивает производство сетки для авиаотрасли

- 11 декабря 2023, 13:52

- |

Представитель эмитента поделился планами по развитию нового направления. Уже состоялась поставка оборудования и ведутся работы по формированию клиентской базы.

ГК готовит проект по производству медной сетки для авиаотрасли. Состоялась поставка оборудования из Германии, которое отвечает стандартам современного высокотехнологичного производства. Как сообщает эмитент, производство сетки для авиаотрасли можно было начать на имеющемся в распоряжении оборудовании. Однако такой процесс имел бы низкие показатели эффективности. Новая техника позволит удивить представителей отрасли и запустить направление максимально успешно.

Параллельно ведется работа по формированию клиентского портфеля. Представители «Ультра» посещают авиаконструкторские компании. Помимо тендера на 24 млн руб., который ранее выиграла группа компаний, появилось уже как минимум три потенциальных заказчика.

Представитель эмитента отметил повышенный спрос на металл, сегодня сокращаются квоты со стороны поставщиков, металлурги занимают выигрышную позицию.

( Читать дальше )

- комментировать

- 244

- Комментарии ( 0 )

Главное на рынке облигаций на 23.11.2023

- 23 ноября 2023, 13:25

- |

- Сегодня, 23 ноября, «ДиректЛизинг» начинает размещение пятилетних облигаций серии 002P-02 объемом 300 млн рублей. Ставка 1-го купона установлена на уровне 18% годовых. Ставка 2-60-го купонов будет рассчитываться по формуле: ключевая ставка Банка России, действующая по состоянию на пятый рабочий день, предшествующий купону, плюс 3% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 1,67% от номинала будет погашено в даты окончания 1-59-го купонов, еще 1,47% номинала — в дату выплаты 60-го купона. Организатор — ИК «Цифра брокер». АКРА 3 ноября повысило кредитный рейтинг эмитента до уровня ВВ+(RU) со стабильным прогнозом.

- Сегодня, 23 ноября, «ЭкономЛизинг» начинает размещение трехлетних облигаций серии 001Р-06 объемом 100 млн рублей. Ставка 1-2-го купонов установлена в размере 20% годовых. Ставка 3-4-го купонов составит 17% годовых, 5-12-го купонов — 16% годовых. Купоны ежеквартальные. Размещение бумаг начнется 23 ноября. Организатор — ИК «Иволга Капитал». «Эксперт РА» в августе 2023 г. подтвердил рейтинг кредитоспособности эмитента на уровне ruВВ+ со стабильным прогнозом.

( Читать дальше )

Выпуск ООО «Ультра» размещен за один день

- 22 ноября 2023, 10:00

- |

21 ноября состоялось первичное размещение третьего облигационного выпуска ООО «Ультра» серии БО-02. Весь объем выпуска — 100 млн руб. — был выкуплен инвесторами за один день, всего состоялось 570 сделок. Эмитент благодарит всех участников торгов за размещение.

Размещение выпуска Ультра-БО-02 проходило по открытой подписке в течение 1 торгового дня. За это время состоялось 570 сделок. Самая крупная заявка составила 25 млн рублей, средний объем заявки равен 175 тыс. рублей, минимальная заявка — 1 тыс. рублей, а самая популярная — 2 тыс. рублей.

Теперь бумаги компании доступны на вторичных торгах по ISIN-коду: RU000A1078K5.

Выпуск серии Ультра-БО-02, № 4B02-02-00481-R от 26.10.2023 г. размещен со следующими параметрами: объем — 100 млн руб.; срок обращения — 4 года; купонный период — 30 дней; номинал одной облигации — 1 000 рублей; ставка купонного дохода — 18,75% годовых с 1 по 12 купонный период, далее безотзывная оферта с возможным пересмотром ставки купона. По выпуску предусмотрен оферент: ЗАО «БЗСН».

( Читать дальше )

Экспертное мнение об ООО «Ультра»

- 21 ноября 2023, 14:12

- |

Экспертное мнение

ООО «Ультра» — компания среднего инвестиционного риска. Любит перекладывать деньги и латать финансовые дыры. Финансовое состояние и финансовая устойчивость удовлетворительные. Динамика финансового состояния восходящая, на уровне порога надёжности. Динамика чистой прибыли колоколообразная, с перспективой дальнейшего снижения. Контора закредитованная, ликвидная. Долгосрочная долговая нагрузка высокая. Ликвидность компании и рост компании искусственный, то есть не заработанный собственным трудом. Контора взяла денег в долгосрок и нарастила краткосрочные финансовые вложения во внешние проекты. Тем самым показав рост финансового состояния. Контора хитрая однозначно. Видимо нашла схему как заработать не утруждаясь. Капитал конторы на 2/3 состоит из заёмных денег, которые сосредоточены в оборотных активах, а именно: дебиторской задолженности, запасах, финансовых вложениях. Если и вкладываться в контору, то не более 1-2% от портфеля, с отслеживанием отчётности ежеквартально. Но я бы не стал. Контора будет падать, а инвестировать на нервах — не моё.

( Читать дальше )

Главное на рынке облигаций на 21.11.2023

- 21 ноября 2023, 12:10

- |

- «Ультра» сегодня начинает размещение четырехлетних облигаций серии БО-02 объемом 100 млн рублей. Регистрационный номер — 4B02-02-00481-R. Бумаги включены в Сектор роста. Ставка 1-12-го купонов установлена на уровне 18,75% годовых. Купоны ежемесячные. По выпуску предусмотрена годовая оферта. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — ВВ-|ru| со стабильным прогнозом НРА.

- «Соби-Лизинг» сегодня начинает размещение трехлетних облигаций серии 001P-03 объемом 150 млн рублей. Регистрационный номер — 4B02-03-00632-R-001P. Ставка купона установлена на уровне 17,5% годовых на весь период обращения. Купоны ежемесячные. По выпуску предусмотрена амортизация: по 3% от номинала будет погашено в даты окончания 4-35-го купонов, еще 4% номинала — в дату завершения 36-го купона. Организатор — ООО «ИВА Партнерс». Кредитный рейтинг эмитента — ruBВ со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

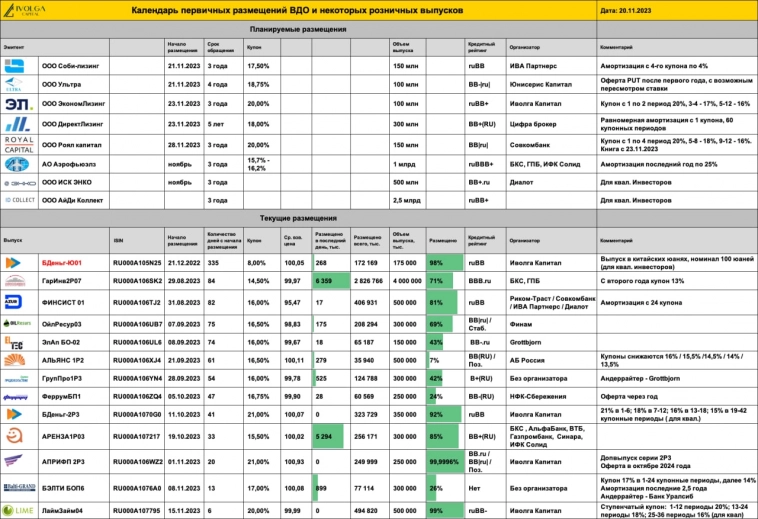

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 21 ноября 2023, 09:42

- |

- На 23 ноября запланировано размещение нового выпуска облигаций ЭкономЛизинг (ruBB+, 100 млн руб., 20% годовых в 1-2 купонные периоды, 17% годовых в 3-4 купонные периоды, 16% годовых в 5-12 купонные периоды)

- МФК Лайм-Займ 04 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых) размещен на 99%

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

( Читать дальше )

Главное на рынке облигаций на 20.11.2023

- 20 ноября 2023, 12:18

- |

- Московская биржа зарегистрировала выпуск облигаций «ЭкономЛизинга» серии 001Р-06. Регистрационный номер — 4B02-06-00461-R-001P. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры выпуска пока не раскрываются. Кредитный рейтинг эмитента — ruВВ+ со стабильным прогнозом от «Эксперта РА».

- Банк России зарегистрировал выпуск годовых облигаций «Славпроекта» объемом 300 млн рублей. Регистрационный номер — 4-02-00610-R. Выпуск будет размещен по открытой подписке. Номинальная стоимость одной облигации составит 10 тыс. рублей. По выпуску будет предусмотрено досрочное погашение по усмотрению эмитента.

- «Ультра» 21 ноября начнет размещение четырехлетних облигаций серии БО-02 объемом 100 млн рублей. Предварительный сбор уведомлений на выпуск прошел 15 ноября в системе Boomerang. Ставка 1-12-го купонов установлена на уровне 18,75% годовых. Купоны ежемесячные. Предусмотрена годовая оферта. Организатор — ИК «Юнисервис Капитал». Кредитный рейтинг эмитента — ВВ-|ru| со стабильным прогнозом от НРА.

( Читать дальше )

Компания "Ультра" 21 ноября начнет размещение облигаций на 100 млн.рублей

- 18 ноября 2023, 16:10

- |

ГК «Ультра», в которую входит эмитент ООО «Ультра» , имеет более чем 24-летний опыт работы и занимает лидирующие позиции на рынке производства строительных сеток. Активы представлены двумя заводскими площадками: «Белорецкий завод сеток и настилов» и «Магнитогорский завод прецизионных сеток» с полным производственным циклом - от подготовки металла и его обработки до выпуска готовых изделий, в виде большого разнообразия сеток Streck с широкой сферой применения в строительстве, стеллажей Everest, товаров для дома и офиса UltraOffice, Millano.

- Наименование: Ультра-БО-02

- Рейтинг: ВВ- (НРА, прогноз «Стабильный»)

- Купон: 18.75% (ежемесячный)

- Срок обращения: 4 года

- Объем: 100 млн.₽

- Амортизация: нет

- Оферта: да (Put-оферта через год)

- Номинал: 1000 рублей

- Организатор: ИК «Юнисервис капитал»

( Читать дальше )

ООО «Ультра»: старт торгов 21 ноября

- 17 ноября 2023, 14:19

- |

Эмитент подтвердил ранее озвученные предварительные параметры выпуска облигаций серии Ультра-БО-02. Дата торгов по первичному размещению назначена на вторник, 21 ноября 2023 года. Информация раскрыта на странице «Интерфакс».

Раскрыты окончательные параметры эмитента ООО «Ультра» по третьему выпуску № 4B02-02-00481-R от 26.10.2023 г.:

- Объем — 100 млн руб.;

- Срок обращения — 4 года;

- Номинал одной облигации — 1 000 рублей;

- Способ размещения — открытая подписка;

- Купонный период — 30 дней;

- Ставка купонного дохода — 18,75% годовых с 1 по 12 купонный период, далее безотзывная оферта с возможным пересмотром ставки;

- Доходность (YTM) — 20,45%;

- По выпуску предусмотрен оферент: ЗАО «БЗСН»;

- Дата торгов — 21.11.2023 г.

Организатор / Андеррайтер выпуска — ООО «Инвестиционная компания «Юнисервис Капитал», представитель владельцев облигаций: ООО «ЮЛКМ».

Цели привлечения инвестиций: средства, привлеченные в рамках выпуска, будут направлены на полную оплату оборудования (на текущий момент авансировано на 70%), оставшаяся часть облигационного займа пойдёт на пополнение оборотных средств для запуска дополнительного производства.

( Читать дальше )

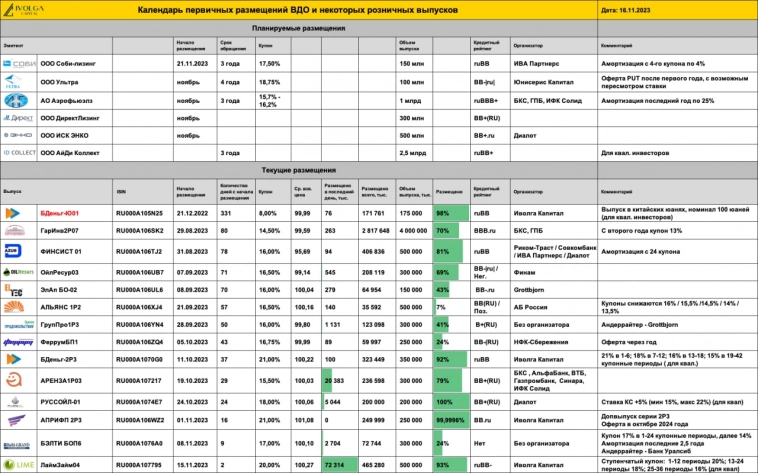

Календарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 17 ноября 2023, 09:36

- |

- Новый выпуск МФК Лайм-Займ 04 (для квал.инвесторов, ruBB-, 500 млн руб., 1-12 купонные периоды — 20%; 13-24 купонные периоды — 18%; 25-36 купонные периоды — 16% годовых) размещен на 93%

- МФК Быстроденьги 002P-03 (для квал. инвесторов, ruBB, 350 млн руб., 1-6 купон 21% / 7-12 18% / 13-18 16% / 19-42 15%) размещен на 92%

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 (только для квал. инвесторов) размещен на 98%

- Допвыпуск облигаций АПРИ Флай Плэнинг серии 2P3 (купон 21% годовых) размещен на 99%

Для участия в первичных размещениях ИК Иволга Капитал, пожалуйста, направьте предварительное намерение (Ваши ФИО, наименование брокера и сумму покупки) или подтвердите уже выставленную заявку в наш телеграм-бот: @ivolgacapital_bot

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал