Сегежа групп

США нарастили импорт фанеры из России в январе–июне 2024г на 10% г/г до 83,8 тыс кубов, Канада – в 2,3 раза до 7,7 тыс кубов — Ведомости со ссылкой на Lesprom Network

- 04 сентября 2024, 12:18

- |

В денежном выражении экспорт в Канаду 1п 2024г — $2,9 млн, в США — $37,3 млн.

Средняя цена поставок 1 куб. м этой продукции в США составила $445, в Канаду – около $370.

При этом в 1п 2024г увеличили импорт фанеры из России ключевые покупатели этого товара: Китай – в 2,1 раза до 173 000 куб. м и Казахстан – на 18% до 48 100 куб. м. Также вырос экспорт в Индию – на 17% до 7860 куб. м.

В стоимостном выражении экспорт в КНР увеличился в 1,8 раза до $84,7 млн. Поставки в Казахстан выросли на 6% до $14,1 млн, Индия импортировала российскую фанеру на $3,7 млн (-10%). Средняя цена поставок 1 куб. м в КНР составила $489, Индию – $476, Казахстан – $293.

www.vedomosti.ru/business/articles/2024/09/04/1059767-ssha-i-kanada-narastili-import-faneri-iz-rossii

- комментировать

- Комментарии ( 4 )

Топ-10 компаний, упавших с начала года.

- 02 сентября 2024, 16:17

- |

Пока рынок продолжает своё уже бессовестное снижение, я подготовил для вас топ-10 компаний, сильнее других упавших с начала года.

Тройка лидеров вряд ли кого-то сегодня способна удивить.

Мечел, Сегежа и Qiwi. У одних непомерный долг, у Qiwi отозвали лицензию.

ЕвроТранс постигла та же участь, что и большинство отечественных IPO.

Из более-менее приличных в списке только Самолёт, упавший на 50,5%, до цены сентября 2022 года.

Индекс МосБиржи при этом -14,5% с начала года.

Принцип сдули-надули в действии.

Я надеюсь, вы не покупали это?

Должен начаться рост нашего рынка на этой неделе, разворот ваерх! Цели роста индекс ММВБ выше 3000 и до конца этого года в районе 3250

- 02 сентября 2024, 07:52

- |

Должен начаться рост нашего рынка на этой неделе, разворот ваерх! Никакого негатива для падение нет. Думаю увидим в сентябре индекс ММВБ выше 3000 и до конца этого года в районе 3250

Доброе утро, ничего страшного не случилось за выходные что могло бы обосновать очень сильное падение нашего рынка в пятницу. Многие продавали в пятницу и шортили наш рынок и должен начаться рост и шортокрыл будем расти на тех кто шортил на минимумах в пятницу

На этой неделе будет Восточный экономический форум с участием Путина и оттуда традиционно будет много позитивных новостей. kommersant-ru.turbopages.org/turbo/kommersant.ru/s/doc/6932111

Банки и инвестиционные фонды на этой неделе будут в долгосрок покупать голубые фишки пока они на минимумах

Я сейчас позитивно смотрю на наш фондовый рынок очень интересные цены для покупок!

Я в пятницу активно покупал основные голубые фишки и акции которые очень сильно перепроданы на многолетних минимумах Газпром, ВТБ, Сбербанк, Новатек, Норникель, Яндекс, ТКС, Сегёжу И жду дальнейшего роста юаня и фьючерсов на юань, ослабление рубля позитивно для экспортёров и нашего рынка

( Читать дальше )

Итоги августа 2024 года: +27,50% на рынке РФ

- 01 сентября 2024, 17:15

- |

Август завершился, и пришло время подвести итоги 96 месяца моей торговли акциями на российском рынке. Каждый месяц я публикую результаты спекулятивного портфеля, где занимаюсь трейдингом, и среднесрочного портфеля, основанного на фундаментальном анализе.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 3 270 741,76 руб.

- Результат за месяц +705 538,89 руб.

- Доходность портфеля: +308,84%

На протяжении всего месяца я был активным медведем, каждый отскок и пробой минимума использовал для открытия коротких позиций. Из 15 сделок было только 4 длинных позиций, остальные сделки – короткие.

При этом, в этом месяце у меня была только одна минусовая сделка (-0,89%) и две почти нулевые – (+0,12%) и (0,00%). Остальные закрыл в плюс, из которых, самая доходная – это Аэрофлот (+9,95%).

Больше всего в деньгах удалось заработать на падении акций Газпрома, Аэрофлота и Норильского никеля. Также, шортил акции Сегежи и Группы ВК.

( Читать дальше )

Сам так сделал. Сегежа. отбить чутка убытка

- 30 августа 2024, 19:51

- |

у меня дилемма — оставить сегежу — мало места занимает (теперь уже), но и выкидывать смысла уже нет.

буду работать с тем что осталось

а осталось вот что

1 продал акции — финрез уже зачтется по году

2 купил фьюч и буду выходить на поставку

итог

освободил денежек под другие идеи (залез в облиги сбера)

не пропущу ничего по цене в сегеже — потому что во фьюче

разницы сейчас фьюч спот 1131/987 = 14,5% считай спекульнуль ))

Сегежа SPO, "не будет, твердо и чётко!"

- 30 августа 2024, 14:24

- |

Июнь 2024

ПМЭФ-2024, основатель АФК «Системы» Владимир Евтушенков заявлял в интервью РБК о решении вопроса с Сегежей, «SPO мы делать точно не будем»

Август 2024

“Сегежа Групп” готовит SPO

То, что мы должны помнить о рынке РФ и учитывать

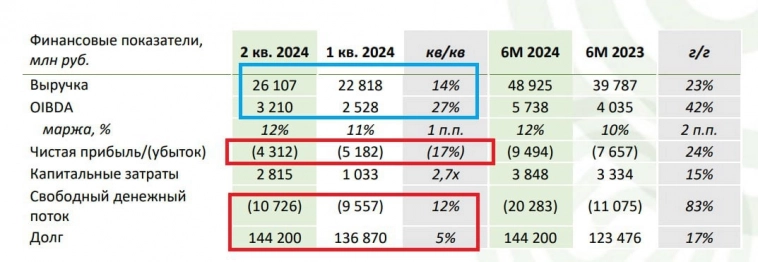

Сегежа отчиталась за 2й квартал 2024 года по МСФО.

- 30 августа 2024, 12:15

- |

Ваш покорный слуга рассказывал про неизбежность допки еще до того, как это стало мейнстримом. Мы настолько впереди рынка, что вместо того, чтобы зарабатывать, можем терять деньги на своем знании (если, например, слишком рано открыть шорт))) Но постараемся все таки зарабатывать.

Как сейчас заработать на Сегеже я не знаю. Шортить на всю котлету уже поздно, от капитализации и так остались ошметки. Покупать чистый долг в 150 млрд тоже желания нет. Остается следить за развитием ситуации. Кстати, менеджменту на заметку. Если бы Система приняла решение о допке на год раньше, то сэкономила бы себе примерно 40 — 50 млрд рублей. Лучше отрезать палец с гангреной чем потерять всю руку.

Судьба текущих котировок зависит от того, по какой цене Система сделает допку. Если допка по 1 рублю на весь долг (150 млрд), то расти акциям некуда. Более того, при оценке в 5 OIBDA выходит примерно 75 млрд капитализации или 0,5 рубля за новое количество акций. Но Система, допустим для поддержания реноме успешной кузницы бизнесов, может сделать допку скажем по 3 рубля. Тогда акции могут вырасти рублей до 1,5 или выше. То есть чем дороже будет допка, тем это выгоднее текущим акционерам.

( Читать дальше )

В базу расчета Индекса Мосбиржи и РТС войдут акции Яндекс, акции Группа Астра, тогда как акции Сегежа будут исключены. Также Яндекс войдет в базу расчета индекса голубых фишек – компания

- 30 августа 2024, 09:22

- |

В базу расчета Индекса голубых фишек будут включены обыкновенные акции МКПАО «ЯНДЕКС», при этом обыкновенные акции АК «АЛРОСА» (ПАО) покинут индекс.

Источник: www.moex.com/n72393?nt=0

Почему нет Сегежи и МВидео в топе лузеров на главной?

- 29 августа 2024, 16:12

- |

Вот такой сейчас топ красавчиков и неудачников:

Тем временем Сегежа и МВидео в десятке по обороту:

( Читать дальше )

Обвал акций Сегежа. Причины падения, стоит ли покупать? Пациент скорее жив или мёртв?

- 29 августа 2024, 15:54

- |

- Больше моих разборов в Telegram https://t.me/ShumilovPavel

🪓 Разбор компании Segezha Group #SGZH

Сектор: Производство бумажной упаковки

📉Основные метрики

▪️ Капитализация: 220M$ — компания очень низкой капитализации ❗️

▪️ P/E — отрицательное, компания убыточна

▪️ P/S — 0,19

▪️P/B — 1.3

ℹ️ Конечно, по метрикам компания оценивается дешево. Но стоит ли дешивизна покупок?

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал