СОВКОМФЛОТ

Минтранс разработал законопроект, вводящий поэтапный запрет на заход в российские порты для судов старше 40 лет — Ведомости

- 27 ноября 2025, 09:14

- |

Минтранс разработал законопроект, вводящий поэтапный запрет на заход в российские порты для судов старше 40 лет. Документ есть у «Ведомостей», его подлинность подтвердил источник.

Для российских судов старше 30 лет вводится обязательное ежегодное освидетельствование (сейчас – раз в пять лет) в уполномоченных организациях, включая Российский морской регистр судоходства (РМРС). Иностранные суда этого возраста должны будут получать российское свидетельство сроком на шесть месяцев. Также предлагается установить полный запрет на заход в порты судов старше 40 лет, хотя правительство сможет делать исключения для отдельных типов судов.

В закон о морских портах добавляется повышающий коэффициент к портовому сбору для судов старше 30 лет – 10% дополнительно за каждый год сверх этого возраста.

Читайте подробнее: www.vedomosti.ru/business/articles/2025/11/27/1158444-mintrans-predlozhil-ne-puskat-v-porti-grazhdanskii-flot-starshe-40-let?from=copy_text

- комментировать

- 213

- Комментарии ( 1 )

Совкомфлот: танкеры буксуют и работают в 0, акции вырастут только на снятии санкций?

- 26 ноября 2025, 21:51

- |

Надеюсь вы не держали эти акции, писал про ОГРОМНЫЕ риски после введения SDN санкций на 3/4 флота, например тут Прижали ли американские санкции танкеры Совкомфлота: пост-расследование с изменением целевой цены и возможными вариантами дивидендов за 2025 год

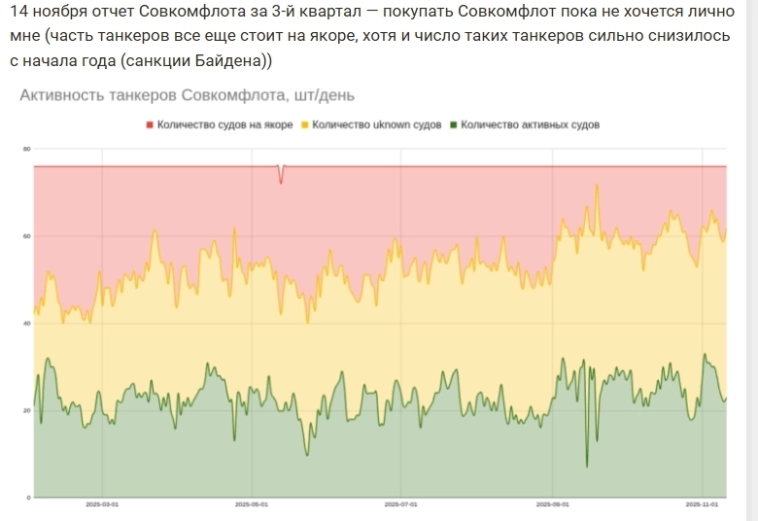

В нефтяном срезе за сутки до отчета Совкомфлота предупреждал, что ловить нечего (часть танкеров все еще стоят на якоре)

Вы хотите спросить «а плюсы есть»? Неочевидный плюс — SDN санкции против Роснефть и ЛУКОЙЛа. Почему? Потому что раньше — компании были не в SDN и им не было никакого смысла работать с SDN танкерами Совкомфлота (лишние проблемы и риски). Сейчас ситуация «улучшилась», крупнейшеие экспортеры нефти теперь могут пользоваться флотом Совкомфлота!) Вопрос ставок аренды конечно ключевой.

Будет короткий пост т.к. идеи в МОМЕНТЕ НЕ ВИЖУ — классический Миркойн (вырастут только если снимут санкции)

Чистая прибыль появилась впервые за 4 квартала, но ее основа — «переоценка валюты в плюс» (вовремя перевели кэш в рубли)

Прибыль на хлеб не намажешь, в отличие от гипотетических дивидендов. А вот там минус 1 рубль за 3-й квартал (по сути дивидендов за 2025 год можно не ждать)

Операционная прибыль нулевая — актив неинтересен

Финдир хорошо поработал — у компании нет проблем с долгом (хорошо, что не выплатили дивиденды за 2024 год)

( Читать дальше )

Совкомфлот расширяет флот ледоколов

- 25 ноября 2025, 18:41

- |

Акции Совкомфлота в ходе торгов 25 ноября вышли в лидеры роста на Мосбирже, подорожав на 1,46%, до 77,25 руб. Флот компании пополнился крупнотоннажным танкером ледового класса, получившим имя «Иван Айвазовский» и ставшим первым подобным судном, соответствующим всем международным экологическим требованиям. Танкер построен на судоверфи «Звезда» в Приморском крае.

Дедвейт корабля — 49,8 тыс. тонн. Двигатель может работать на природном газе, что существенно снижает объем выбросов CO2 в атмосферу. Компания рассчитывает использовать судно для поставок топлива, в том числе для зарубежных покупателей.

Наличие флота танкеров ледового класса должно облегчить российским производителям энергоресурсов задачу транспортировки нефтепродуктов, нефти и СПГ из арктических районов, где сосредоточена значительная часть добычи и производства российских энергоресурсов, потребителям как в другие регионы РФ, так и иностранным покупателям через Севморпуть.

Ранее Совкомфлот объявлял, что рассчитывает получить с судоверфи «Звезда» до конца 2025 года три новых танкера ледового класса, а всего в портфеле «Звезды» в настоящее время находятся заказы группы на производство 18 таких судов, 15 из которых предназначены для перевозки СПГ с проекта НОВАТЭКа Арктик СПГ-2.

( Читать дальше )

Совкомфлот принял в эксплуатацию танкер "Иван Айвазовский"

- 25 ноября 2025, 11:49

- |

Флот группы компаний СКФ пополнил новый крупнотоннажный «зеленый» танкер зеленой серии типоразмера MR. Судно получило имя в честь выдающегося художника-мариниста Ивана Айвазовского.

«Иван Айвазовский» – головное судно новой серии танкеров для перевозки нефтепродуктов, в том числе из районов с ледовыми условиями плавания. Суда серии будут эксплуатироваться под государственным флагом Российской Федерации.

Дедвейт танкера «Иван Айвазовский» – 49,8 тыс. тонн, длина – 183 метра, ширина – 32,2 метра, осадка – 13,4 метров, ледовый класс – 1B. Танкер построен на российской судоверфи «Звезда», г. Большой Камень, Приморский край.

Это первый двухтопливный танкер типоразмера MR, построенный в России.

www.sovcomflot.ru/media/press_releases/item135251.html

⛴ Совкомфлот: надежда уплывает

- 25 ноября 2025, 07:35

- |

🙈 Акции Совкомфлота в 23-24 году были на радарах рынка и аналитиков: сильная конъюнктура, снижение долга и большие дивиденды привлекали внимание. Но затем, по мере падения финансовых результатов, интерес пошел на спад. Сейчас редко где встретишь покрытие их отчетов.

☝️Опытные инвесторы отметят, что именно в такие моменты рождаются самые доходные инвест-идеи. Давайте подумаем, так ли это в случае Совкомфлота.

📉 По итогам 9 месяцев 2025 выручка в долларах рухнула на 36% г/г. В рублях результат еще хуже, но от такого падения не спасла бы даже девальвация. Причина — низкие ставки на фрахт и санкции. Растет количество «теневых» судов, расширяются дисконты. Новые санкции на Лукойл и Роснефть тоже не добавляют позитива.

Скорректированная EBITDA сжалась в 2,2 раза. Суда требуют обслуживания, поэтому сократить расходы вслед за выручкой не получается.

❌ В 1 полугодии еще оставалась символическая прибыль, теперь же она исчезла окончательно. Совкомфлот ушел в убыток по всем статьям: валютной, рублевой и даже скорректированной. Если в 4 квартале не случится прорывов (что маловероятно), то дивидендов по итогам года не будет.

( Читать дальше )

Совкомфлот завершил размещение дебютного выпуска долларовых облигаций

- 24 ноября 2025, 18:03

- |

Срок обращения составит четыре года с возможностью досрочного погашения по номиналу в течение последних трех месяцев обращения. Купонный период — 30 дней.

В книге заявок приняли участие крупнейшие институциональные инвесторы, включая управляющие и страховые компании, а также банки. Существенный объем спроса был сформирован за счет частных инвесторов.

Ставка купона установлена на уровне 7,55% годовых

tass.ru/ekonomika/25714595

📰“Совкомфлот” Заключение подконтрольной эмитенту организацией договора, предусматривающего обязанность приобретать эмиссионные ценные бумаги эмитента

- 24 ноября 2025, 17:02

- |

Настоящее сообщение раскрывается в сокращенной форме. Символ в тексте сообщения замещает информацию, которая не раскрывается на основании Указа Президента Российской Федерации от 27.11.2023 № 903 «О временном порядке раскрытия и предоставления информации некоторыми российскими хозяйственными обществами»....

( Читать дальше )

Совкомфлот отчитался за III кв. 2025 г. — санкции продолжают давить на заработки компании, операционная прибыль в 0, но FCF положительный.

- 24 ноября 2025, 11:59

- |

⚓️ СКФ опубликовал финансовые результаты по МСФО за III квартал и 9 месяцев 2025 г. Третий квартал для компании получился нейтральным, если сравнивать с кварталами этого года: санкции, крепкий ₽ и скидки на фрахт загнали операционную прибыль в 0, некогда сверх прибыльный бизнес находится под давлением, прибыль, конечно, в плюсе, но это чисто бумажный эффект, но стоит отметить рост FCF:

🚤 Выручка: 9 м. 940,7$ млн (-36,1% г/г), III кв. 322,6$ млн (-28,9% г/г)

🚤 EBITDA: 9 м. 390$ млн (-54,2% г/г), III кв. 158$ млн (-39,2% г/г)

🚤 Чистая прибыль: 9 м. -398$ млн (год назад прибыль в 504,9$ млн), III кв. 37,1$ млн (-79,5% г/г)

⚓️ Операционных результатов компания не предоставляет, но есть несколько фактов. Мировые цены на Aframaх в III кв. 2025 г. были выше, чем в 2023-24 г. в тот же период (~35$ тыс., спасибо пошлинам и санкциям), СКФ возил российскую нефть на 30-40% дороже мировых цен в хорошие времена из-за своей флотилии, но эта наценка улетучилась и появились скидки из-за SDN Lista (некая часть флота простаивает, другая доставляет сырьё ниже мировых цен).

( Читать дальше )

Стоимость фрахта нефтяного супертанкера по маршруту Ближний Восток - Китай достигла самого высокого уровня за последние 5 лет, поскольку покупатели ищут альтернативу российской нефти — Bloomberg

- 24 ноября 2025, 11:29

- |

В конце прошлой недели базовые ставки для очень больших танкеров, способных перевозить до 2 млн баррелей нефти с Ближнего Востока в Китай, выросли почти до 137 000 долларов в день, что на 576 % больше, чем в этом году. Это самый высокий показатель с конца апреля 2020 года, и он превзошёл последний многолетний пик, достигнутый всего две недели назад. Более широкий индекс, охватывающий ставки для танкеров-химовозов на нескольких маршрутах, также достиг 116 400 долларов в день, что является новым пятилетним максимумом.

Рост числа заказов на супертанкеры связан с тем, что в пятницу вступили в силу санкции США в отношении экспорта нефти российскими компаниями «Роснефть» и «Лукойл», что вынудило покупателей, особенно в Индии и Китае, обратиться к другим поставщикам.

( Читать дальше )

По следам отчетов — ИнтерРАО, Флот, ХХ, ВК

- 23 ноября 2025, 08:28

- |

Вчера у меня был насыщенный день, поэтому экспресс-обзор отчетов выходит только сегодня.

Как и в прошлых частях, в моем обзоре будет минимум скучных цифр, зато будут важные нюансы и моя авторская оценка. Все-таки некоторые эти компании есть в моем портфеле, и мне как инвестору важно их оценить. Ну что, поехали! :)

📱 ВК — «единица». Компании создали тепличные условия, но руководство продолжает бурить дно. Рост ее выручки едва покрыл инфляцию (+10%), прибыли нет, зато есть некая «скорректированная EBITDA» в размере 15,5 миллиардов.

В 3 квартале денежный поток вновь ушел в минус, поэтому пришлось нарастить долг с 66 до 77 миллиардов. Как я и говорил, такими темпами новая «допка» не заставит себя долго ждать — ведь дыра в финансах закрывается за счет кредитов.

⚓️ Совкомфлот — «два с плюсом». Из-за санкций часть флота простаивает, поэтому бизнес продолжает тонуть. В итоге выручка упала на 35%, а прибыль составила… всего 7 миллионов рублей. Компания уже третий квартал работает в ноль.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал