Прогноз по акциям

Позитивный обзор. Мать и дитя

- 14 ноября 2025, 12:51

- |

MD Medical Group или ГК Мать и дитя вновь показала, что является одним из самых динамичных игроков российской частной медицины. По результатам третьего квартала компания выросла на впечатляющие 40,3%, доведя выручку до 11,6 млрд рублей. Это исключительный темп для сектора, который традиционно развивается не так агрессивно.

Однако важно понимать: ускорение во многом связано не только с органическим ростом, но и с расширением — в структуру вошла сеть Эксперт, давшая 15,7% выручки квартала. При этом сопоставимый рост (LFL) составил 16,3%, и это уже чистая органика — показатель, говорящий о сильном спросе, устойчивости клиентской базы и эффективной бизнес-модели.

Самая насыщенная картина наблюдается в крупных городах. Московские госпитали выросли на 18,9%, до 4,8 млрд рублей, прежде всего за счёт услуг родов и ЭКО — традиционной сильной стороны компании. Интересно, что в Москве загрузка по родовспоможению уже приближается к 93%. Это означает, что дальнейший рост здесь будет зависеть скорее от расширения мощностей, чем только от спроса.

( Читать дальше )

- комментировать

- 249

- Комментарии ( 0 )

Позитивный обзор. FixPrice

- 14 ноября 2025, 12:45

- |

FixPrice опубликовал результаты за третий квартал 2025 года, и картина получилась неоднозначной. Компания растёт, но уже не теми темпами, к которым привык рынок, и этот контраст сейчас важнее всех цифр.

Выручка увеличилась на 5,9%, до 79,6 млрд рублей — и здесь уже видно замедление: формат фиксированных цен сталкивается с новой реальностью. Трафик в сопоставимых магазинах вновь ушёл в минус — –4,2%, и это тревожный сигнал. Да, средний чек растёт — +6,2%, но мы понимаем, что это не только заслуга увеличения ценовых категорий и оптимизации ассортимента. Это в том числе попытка удержать маржу, когда покупатель приходит реже, но платит больше за корзину.

Ключевую роль в удержании динамики сейчас играют продукты питания: LFL-продажи продуктов выросли на 16,7%. И это уже не стратегия развития — это стратегия защиты. По сути, Fix Price всё больше превращается в магазин «доступной повседневной еды», постепенно отходя от первоначального ассортимента товаров повседневного спроса «всё в одном месте».

( Читать дальше )

Позитивный обзор. Аэрофлот

- 14 ноября 2025, 12:44

- |

Отчёт Аэрофлот за 9 месяцев 2025 года получился… неоднозначным. Формально компания выглядит невероятно прибыльной, но если копнуть глубже — картина меняется. Что произошло?

Выручка выросла до 568,6 млрд руб. (+8,1% г/г). Рост обеспечили международные направления — там пассажирооборот прибавил 11,7%, загрузка кресел достигла 88,9%.

Однако темпы замедлились: в III квартале рост выручки составил всего 2% — эффект высокой базы 2024 года и временные закрытия аэропортов в сезон.

Себестоимость при этом выросла быстрее — на 12,2%, до 547,5 млрд руб… Это сильно давит на операционные результаты: валовая прибыль рухнула почти вдвое — до 21,1 млрд руб. (-44,9%), а прибыль от продаж — до 4,2 млрд руб. (-82,5%).

Особенно выделяется рост расходов:

❗️ топливо +1,3% (но –16,5 млрд руб. эффект от сокращения демпфера)

❗️ персонал +35,4%

❗️ наземное обслуживание +12,8%

❗️ техобслуживание +8,3%

Авиаперевозки восстанавливаются, но бизнес работает существенно дороже. Прибыль? Вроде большая… но!

( Читать дальше )

По IPO Дом.РФ появилась конкретика

- 14 ноября 2025, 12:22

- |

Напомню, что я разбирал компанию уже довольно давно: smart-lab.ru/blog/1216892.php

Кому интересны подробности – рекомендую провалиться в обзор. Я же напомню основные цифры предварительной оценки компании:

✔️Среднее значение P/E в банковской отрасли сейчас равно 5, т.е. ДОМ.РФ можно оценить в 340 млрд рублей.

✔️Далее, балансовая стоимость активов банка (book value) равна 365 млрд рублей. Среднее P/BV в отрасли равно 1,2, поэтому ДОМ.РФ можно оценить в 438 млрд рублей.

✔️По дивидендной доходности я оценил компанию в 340 млрд рублей.

✔️Если исходить из среднего значения ROE, то ДОМ.РФ может быть оценён в 420 млрд рублей.

Отсюда приходим к финальной оценке примерно в 380-400 млрд рублей. Скорее всего, нам попытаются продать дороже, возможно, даже за 450 млрд рублей.

Даже 5% от этой суммы составят 22,5 млрд рублей – привлечь её будет довольно сложно. Ранее Минфин говорил о планах привлечь 15 млрд рублей – отсюда можем сделать предварительную оценку компании в 300 млрд рублей. Ну, или около 525 рублей за акцию. Тогда я писал, что я бы покупал с премией ниже 500 рублей, чтобы оправдать все риски.

( Читать дальше )

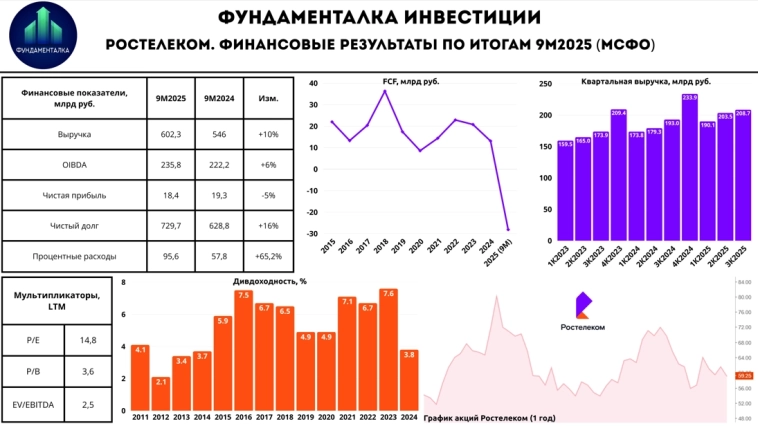

📱 Ростелеком. Пока без улучшений

- 14 ноября 2025, 12:00

- |

Завершаем торговую неделю обзором крупнейшего в России интегрированного провайдера цифровых решений — компании Ростелеком. Традиционно, взглянем на ключевые моменты:

— Выручка: 602,3 млрд руб (+10% г/г)

— OIBDA: 235,8 млрд руб (+6% г/г)

— Операционная прибыль: 106,6 млрд руб (+15% г/г)

— Чистая прибыль: 18,4 млрд руб (-5% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📈 По итогам 9М2025 выручка выросла на 10% г/г — до 602,3 млрд руб., за счёт роста доходов от мобильного бизнеса, цифровых кластеров и продвижения комплексных цифровых продуктов в сегменте B2B/G. В результате OIBDA увеличилась на 6% г/г — до 235,8 млрд руб., сохранив невысокие темпы на фоне все ещё существенных расходов.

— выручка цифровых кластеров увеличилась на 19% г/г.

— выручка мобильного бизнеса выросла на 10% г/г.

— рентабельность OIBDA составила 39,1% (против 40,7% годом ранее).

📈 Динамика выручки по ключевым сегментам:

— Цифровые сервисы: +12%

— Мобильная связь: +9%

( Читать дальше )

Мы прогнозируем финальные дивиденды Х5 за 2025 г. в размере 175 ₽ на акцию (ДД — 6,5%) с выплатой летом 2026 г. — БКС Мир инвестиций

- 14 ноября 2025, 11:39

- |

Помимо этого, мы прогнозируем финальные дивиденды за 2025 г. в размере 175 руб. на акцию с выплатой летом 2026 г. У нас «Позитивный» взгляд на акции Х5 на горизонте года. Бумаги торгуются с мультипликатором Р/Е 5,7х на год вперед — на 48% ниже исторического среднего в 11х за 2018–2025 гг.

Источник

❗️❗️Ростелеком: стабильный бизнес с растущими проблемами.

- 14 ноября 2025, 11:26

- |

Компания Ростелеком сегодня опубликовала свежий отчет по МСФО за 9 месяцев 2025 год, и он вышел в целом нейтральным. Выручка подросла на 10%, достигнув 602,3 млрд рублей. Как и прежде рост вручки обеспечен за счет роста в мобильном сегменте (+9%), цифровых сервисах (+12%) и облачных решениях. OIBDA прибавила 6% год к году, составив 235,8 млрд рублей, а чистая прибыль снизилась на 5% на фоне роста процентных расходов, до 18,5 млрд рублей.

Из негатива — денежный поток ушёл в минус (-28,1 млрд рублей против 21,5 млрд руб. за 9 месяцев 2024 г.), чистый долг вырос до 729,7 млрд рублей, а ликвидность осталась напряжённой. Клиенты всё чаще задерживают платежи, дебиторская задолженность растет (+25,1% с начала года), и во многих показателях баланса стало видно, что условия деятельности на фоне высокой ключевой ставки потихоньку ухудшаются. Однако пока компании успешно рефинансируется, поэтому долговая нагрузка вполне управляемая.

Операционная база ост

( Читать дальше )

Падение золота = Позитив для SELG

- 14 ноября 2025, 11:24

- |

#selg Обзор: Обновление на 1Н. Уже отскочил на более чем 10% от тех, что я давал в отскок. Что дальше? Вижу потенциал для еще большего отскока до сопротивлений от 55.79 и даже есть шанс в 30% пройти до 65.59. Почему? Отскок от горизонтальной поддержки и попытка пробоя тренда вверх уже в 4-й раз подряд. Правда, после отскока жду падения и очень мощного. В область гэпов по 22–11. Оценка: 5 из 10💔.

«Селигдар» отчитался за 3 квартала 2025 года

Убыток «Селигдара» за 3 квартала 2025 года составил 7,7 млрд рублей, что на 23,8% меньше, чем в прошлом году (10,1 млрд). Зато выручка выросла на 43,7% до 61,8 млрд рублей против 43 млрд годом раньше.

«Селигдар» забил по выручке на 45% за 3 квартала 2025 года

По данным оперативного учета, «Селигдар» заработал на 45% больше за первые 9 месяцев 2025 года — 61 млрд рублей. Производство лигатурного золота выросло на 8% до 6,148 кг, олова в концентрате — на 48% до 2,597 тонн, меди — на 21% до 1,734 тонн, вольфрама — на 90% до 95 тонн. Больше золота продали на 14%, а средняя цена выросла на 29%, поэтому выручка от его продажи подскочила на 82%. Вот это старт года!

( Читать дальше )

МТС: Финансовые результаты (3К25 МСФО)

- 14 ноября 2025, 11:16

- |

Группа МТС сегодня представила свои финансовые результаты за 3К 2025 г., которые мы оцениваем как умеренно позитивные. Компании удалось опередить наши расчеты и консенсус по выручке и чистой прибыли. OIBDA была выше, чем мы ожидали, но слегка отстала от прогноза рынка. Рост выручки ускорился по сравнению с прошлыми кварталами на фоне сильных результатов сервисов связи и резкого улучшения продаж розничной сети. Мы полагаем, что такая динамика розничных продаж является исключением и в 4К они вновь снизятся г/г. Рост OIBDA также ускорился, чему поспособствовала динамика выручки и проведенная ранее оптимизация затрат. Чистые финансовые расходы уменьшились кв/кв, что в том числе способствовало получению более высокой чистой прибыли. Менеджмент отметил снижение размера чистого долга и показателя долговой нагрузки. CAPEX по итогам 9М остался близок к значением прошлого года. Руководство МТС при этом по-прежнему ожидает, что итоговое значение CAPEX будет минимум на 10% ниже г/г. Наша текущая рекомендация для акций МТС – «Покупать» с целевой ценой 289 руб. за бумагу.

( Читать дальше )

Дивдоходность Хэдхантер в ближайший год ожидаем на уровне 15%. Долгосрочно компания привлекательна, но без катализаторов в ближайшие месяцы — ВТБ

- 14 ноября 2025, 10:25

- |

«Хэдхантер» опубликовал результаты за 3-й квартал 2025 года — слабые, но чуть выше консенсуса:

— Выручка — ₽10,95 млрд (+2% г/г)

— Скорр.EBITDA — ₽6,56 млрд (–5% г/г)

— Скорр. чистая прибыль — ₽6,13 млрд (–16% г/г)

Компания cнизила прогноз по росту выручки на 2025 год с ранее озвученных 8-12% до 3%. Корректировка вверх прогноза по рентабельности скорр. EBITDA c «выше 50%» до «выше 52%» не может скрасить картину. В ближайшие месяцы спрос на рекрутинговые услуги скорее останется слабым, а ускорение роста «Хэдхантера», вероятно, стоит ждать не ранее середины 2026 года.

Компания продолжает показывать высокую эффективность бизнеса и генерировать хороший денежный поток. Это создает базу для будущих выплат акционерам. Ожидаемая нами дивдоходность в следующие 12 месяцев — 15%. Долгосрочно привлекательно, но без катализаторов в ближайшие месяцы.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал