Прогноз по акциям

Аренадата: Шаг за шагом вскрываем загадочный российский айти.

- 26 августа 2025, 21:57

- |

Аренадата отчиталась 22 августа по МСФО.

👉Провела конференц-колл

📉Выручка 1 полугодия -42%г/г — худший результат среди всех компаний на MOEX. Аналогичное падение выручки только у Совкомфлота.

📉При этом операционные расходы компании выросли +59%г/г

📉Гайденс по росту выручки на 2025 год понижен до +20-30% (предыдущий гайденс 22.04.25 = >40%+)

📉Планируемое расширение штата сотрудников сократится с 45% в 2024 году до 19% (предыдущий прогноз +27%)

📈Рост выручки в B2G сегменте в 2025 году может составить 60%+

👉Компания также сообщает о переносе продаж на 4 кв 2025

Что обсудим в этой заметке:

🤔Реален ли прогноз компании на 2025 год?

🤔Есть ли риски в заочном аресте Сергея Мацоцкого? (18 июля 2025)

🤔Нюансы компании

( Читать дальше )

- комментировать

- 5.8К | ★2

- Комментарии ( 15 )

Позитивный обзор. VK

- 26 августа 2025, 21:31

- |

🔔 VK отчиталась за I полугодие 2025 года, показав смешанную картину. Выручка выросла на 13%, до 72,6 млрд руб., но это заметно ниже прошлогодних темпов (+23%). Ключевой сегмент — Социальные платформы и медиаконтент — прибавил лишь 8%, что говорит о замедлении рекламного рынка.

📈 Есть и позитив. Скорректированная EBITDA вышла в плюс — 10,4 млрд руб. при марже 14% против убытка год назад. Это стало возможным благодаря жесткому контролю расходов, что улучшило рентабельность на 15 п.п. Чистый убыток уменьшился вдвое, до 12,7 млрд руб., но пока остаётся значительным.

📉 Компания заметно снизила долговую нагрузку: чистый долг упал более чем в два раза, до 77 млрд руб. после допэмиссии акций на 112 млрд руб. Однако отношение Чистый долг/EBITDA остаётся высоким — 13х, и высокие процентные расходы (18 млрд руб.) продолжают давить на результаты.

⚠️ Сильнее всего растёт сегмент VK Tech (+48%), а также образовательные сервисы (+24%). Однако VK рассматривает продажу своей доли в Skillbox, что может означать смену приоритетов в edtech-направлении.

( Читать дальше )

Позитивный обзор. X5 Group

- 26 августа 2025, 21:24

- |

🔍 X5 Group отчиталась за второй квартал 2025 года, и результаты получились на уровне ожиданий рынка.

☄️ Компания продолжает уверенно наращивать обороты: выручка +21,6% г/г до 1,174 трлн руб., что стало результатом расширения торговых площадей (+8,9%), роста сопоставимых продаж (LFL +13,9%) и взрывного развития цифровых сервисов (+49,4%). Валовая прибыль подросла на 17,6% до 276,8 млрд руб., но маржа снизилась с 24,4% до 23,6% из-за более активных промоакций, увеличения доли Чижика и роста товарных потерь.

🕯 По операционной эффективности картинка сложнее. EBITDA выросла символически — всего на 0,9% до 72,8 млрд руб., а чистая прибыль упала на 15,5% до 29,8 млрд руб… Здесь сыграло роль единовременное начисление 4,13 млрд руб. по выкупу 10%-й доли голландской X5. Без этого фактора EBITDA прибавила бы 7%, а падение чистой прибыли ограничилось бы 4%, что укладывается в прогнозы аналитиков.

💯 Финансовая устойчивость остаётся высокой: чистый долг/EBITDA — 1,05х, при целевом уровне 1,2–1,4х по дивидендной политике. Компания подтвердила прогноз по итогам 2025 года — рост выручки ~20% и маржа EBITDA не ниже 6%. Это означает, что дивиденды останутся в фокусе, а ожидаемая доходность за год может превысить 20%, включая щедрую выплату в конце 2025-го.

( Читать дальше )

🩸 Банк Санкт-Петербург: от любимца к разочарованию. Почему «лучший банк 2024» вдруг корректирует дивиденды? Оправдана ли критика аналитиков?

- 26 августа 2025, 21:13

- |

Новый выпуск подкаста от инвест-канала «Fond&Flow»

Написал для вас пост — "как заработать на рынке перед следующими переговорами", а также разобрал самые глупые ошибки, которые совершают в период кризиса в России. Все идеи на канале, подпишись чтобы не пропустить ничего интересного! У нас уютно❤

🎲#74. Под ребрами...

Итак, дошли руки до результатов самого лучшего банка России за 2024 год. Если вспомнить, что говорили о нём после публикации МСФО за прошлый год, то сегодня всё сильно изменилось.

🗿Несколько дней назад БСПБ опубликовал отчет за 2-й квартал 2025 года. Результаты вызвали массу негатива не только в сторону банка, но и всего сектора в целом. Несмотря на рост доходов, увеличение резервов, снижение рентабельности и какие-никакие дивиденды привели к падению акций на 6% в день публикации, а сам отчёт назвали «неожиданным разочарованием».

( Читать дальше )

Займер: да нет, привкус похмелья всё же присутствует…

- 26 августа 2025, 18:16

- |

Только вчера разбирал отчёт КарМани, как буквально сегодня появился отчёт Займера. Собственно говоря, «болезни» и проблемы у Займера всё те же, что у КарМани, но Займер в лучшей финансовой форме и поэтому выглядит лучше. Однако я бы поостерёгся покупать его акции, несмотря на дешевизну и впечатляющую дивидендную доходность. И далее объясню, почему.

🔼Процентные доходы Займера за 2 квартал 2025 года выросли на 16,5% г/г до 5,32 млрд рублей (и 6% в квартальном исчислении). Неплохой результат, на самом деле, но и у Кармани объёмы выдачи выросли. И это не удивительно: в условиях, когда банки вынуждено ограничивают кредитование (в т.ч. по требованиям ЦБ РФ), люди идут в МФК и МФО за срочными займами. Но качество этих заёмщиков, надо понимать, очень слабое.

👉В результате Займер, как и Кармани, вынужден наращивать резервы.Их размер вырос на 117,3% (!) г/г и на 24,9% кв/кв до 2,477 млрд рублей, т.е. прям за квартал картина кардинально поменялась.

🔽В итоге чистая процентная маржа сократилась на 16,9% г/г и на 6,4% кв/кв до 2,833 млрд рублей. Т.е. картина, как и в Кармани: займов выдано больше, но их качество хуже, поэтому резервов больше – отсюда снижение маржи.

( Читать дальше )

Билет в один конец? Анализ рисков для инвесторов "Самолета". Есть ли вероятность посадки в аэропорту Сбера?

- 26 августа 2025, 17:35

- |

Анализ финансового состояния ПАО «ГК Самолёт» по итогам 2024 года, проведенный на основе представленной консолидированной финансовой отчётности, выявляет ряд негативных тенденций и областей риска.

1. Ухудшившиеся показатели

а) Снижение прибыльности:

- Чистая прибыль за 2024 год составила 8 158 млн руб., что более чем в 3 раза меньше, чем за 2023 год (26 098 млн руб.).

- Прибыль до налогообложения также значительно сократилась: 8 638 млн руб. в 2024 году против 33 066 млн руб. в 2023 году.

- Основные причины падения прибыли:

- Существенный рост финансовых расходов (проценты по кредитам): 79 979 млн руб. (2024) против 41 665 млн руб. (2023). Это напрямую связано с резким повышением ключевой ставки Банка России.

- Рост операционных расходов: Коммерческие и административные расходы увеличились.

- Снижение доходов от долевого участия и отсутствие доходов от выгодной покупки, которые были в 2023 году.

( Читать дальше )

❗️❗Не пузырь, а потенциал: почему оправдан рост акций полюса выше цены золота.

- 26 августа 2025, 17:30

- |

Оценка акций компании зависит не только от цены продукта, который она производит и продает. Если, например, у компании расширяется бизнес, а у Полюса он расширяется — то и оценка будет расти с опережающими темпами роста. Ни аномального роста, ни аномальных объемов у Полюса нет, акции просто продолжают предыдущий локальный восходящий тренд, в который они зашли еще 24 июня.

Наоборот, по нашей оценке Полюс продолжает оцениваться значительно ниже своей справедливой стоимости около 2 500 рублей за акцию на горизонте года. А если сравнивать его с другими золотодобытчиками на нашем рынке, то по мультипликаторам он лишь незначительно дороже Южуралзолото и Селигдара, что явно оправдывается его самой низкой в мире себестоимостью добычи и тем фактом, что у него нет ни корпоративных рисков ЮГК, ни повышенной долговой нагрузки Селигдара. Поэтому до пузыря тут на мой взгляд еще очень далеко.

В долгосрочной перспективе у Полюса также есть значительный потенциал благодаря реализации масштабной инвестиционной программы по запуску добычи на месторождении Сухой Лог, что в перспективе позволит существенно увеличить добычу золота до 6 млн унций к 2030 году.

( Читать дальше )

Банк Санкт-Петербург: сказка акционеров закончилась. Почему мы проходим мимо?

- 26 августа 2025, 17:27

- |

Позиция AROMATH🎪

— Акции #BSPB не держим и не планируем: проходим мимо.

— Рабочий сценарий по цене: сначала тест 290 ₽, дальше — переоценка по фактам.

— В рабочей таблице Клуба уже более года стоит статус: делать здесь нечего; идёт раздача.

Ранее сделку 190 → 320 отработали и закрыли, забыли.

Что сломалось в истории?

1. Дивидендный поворот вниз. Пэйаут снижен до 30% вместо ожидаемых 50%;

промежуточный дивиденд 16 рублей против ожиданий 30 ₽.

2. Рентабельность и маржа под давлением.

ROE 17% против 24% год назад.

NIM сократилась на 0,4 п. п. кв/кв и будет сползать к нормализации 5,5–6% только после серии снижений ключевой ставки.

***

NIM (Net Interest Margin) — чистая процентная маржа банка.

Коротко: сколько банк зарабатывает на процентах после стоимости фондирования, относительно среднего объёма активов, приносящих процентный доход.

Формула:

NIM = (Процентные доходы − Процентные расходы) / Средние активы, приносящие процентный доход (обычно годовая, annualized).

Как читать:

( Читать дальше )

В SberCIB повысили таргет для бумаг Ozon до 5 900 ₽ (апсайд — 33%) с оценкой "покупать" на фоне хороших результатов за 2 квартал 2025 г.

- 26 августа 2025, 17:10

- |

Аналитики повысили таргет для бумаг Ozon

Всё потому, что результаты компании за второй квартал превысили ожидания SberCIB.

— Год к году торговый оборот Ozon вырос на 51% — выше ожиданий на 5%. Число активных пользователей увеличилось до 60,5 млн, а к концу года аналитики ждут, что этот показатель составит 62,5 млн человек.

— Частотность заказов во втором квартале увеличилась на 36%, достигнув 30 заказов на каждого активного пользователя в год. Аналитики считают, что это связано с ростом доступности ассортимента и небольшими сроками доставки в регионах.

— Аналитики ждут, что средний чек в 2025 году снизится на 5%. И дальше будет расти примерно на уровне инфляции на фоне нормализации частотности.

— Менеджмент увеличил прогноз по росту оборота с 30–40% до около 40%. По мнению аналитиков, это выглядит консервативно: они прогнозируют увеличение на 44%.

С учётом новых данных аналитики уточнили прогнозные темпы роста финансовых показателей и пересмотрели ставки дисконтирования. Новый таргет — 5 900 ₽.

( Читать дальше )

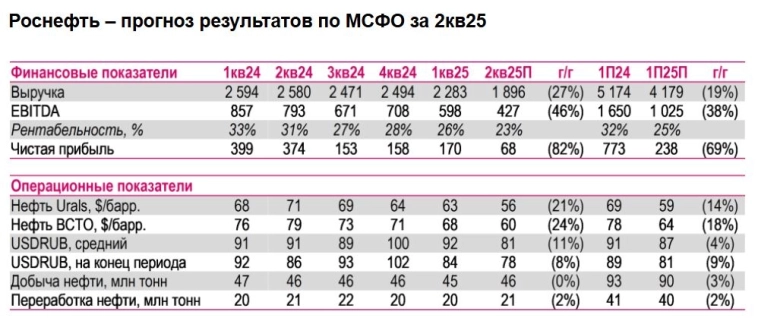

Мы ожидаем, что выручка Роснефти во 2кв25 г. сократится на 27% г/г до 1,9 трлн ₽, EBITDA сократится почти вдвое до 0,427 трлн ₽, а чистая прибыль более чем в 5 раз до 0,068 трлн ₽

- 26 августа 2025, 16:23

- |

В пятницу (29 августа) Роснефть представит результаты по МСФО за 2кв25. Мы ожидаем, что выручка компании сократится на 27% г/г до 1,9 трлн руб. на фоне снижения рублевых цен на нефть, рентабельности нефтепереработки, а также падения рентабельности экспорта сорта ВСТО. По этим же причинам EBITDA Роснефти может сократиться почти вдвое до 427 млрд руб.

Мы также оцениваем, что чистая прибыль компании снизится более чем в 5 раз г/г и составит 68 млрд руб. на фоне падения показателя EBITDA и роста чистых процентных расходов.

Источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал