Отчётность

В этом разделе здесь вы найдете отчеты российских компаний и комментарии аналитиков к ним.

Fix Price: хороший отчет за первое полугодие 2021 года и наше инвестиционное заключение

- 18 августа 2021, 12:30

- |

🛒 Мы положительно оцениваем результаты компании Fix Price за 1 полугодие 2021 года

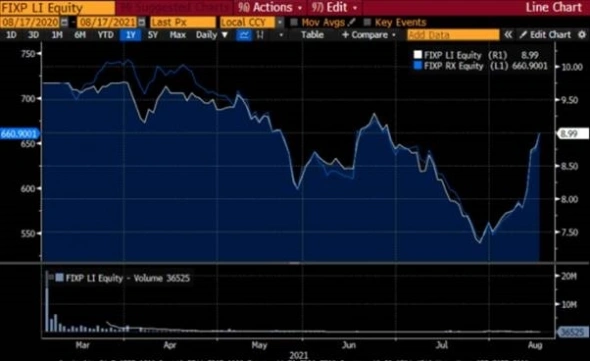

В конце прошлой недели Fix Price (FIXP LI; FIXP RX), оператор сети магазинов-дискаунтеров опубликовал финансовые результаты за 1 полугодие 2021 года, которые в целом совпали или чуть превысили ожидания аналитиков.

📈Акции Fix Price со дня, предшествующего публикации результатов, выросли на 15,8%.

( Читать дальше )

- комментировать

- 3.1К

- Комментарии ( 0 )

Сбербанк - мой выбор на 2021-2022 года

- 17 августа 2021, 18:24

- |

Последний разбор Сбербанка я делал еще в 2020 году. Да и что его разбирать, если Сбер — отличная инвестиционная идея, которую я давно удерживаю у себя в портфеле и не могу нарадоваться. Тем не менее пришло время еще раз окунуться в отчетность и посмотреть на детали.

Традиционно, доходы компании разделены на чистые процентные доходы (ЧПД) и чистые комиссионные доходы (ЧКД). На процентные доходы позитивно влияет рост ставки ЦБ, но обо всем по порядку.

ЧПД за первое полугодие 2021 года составил 861 млрд рублей, что выше 2020 года на 11,8%. Основной вклад внес рост розничного кредитного портфеля на 11,8%, средств физических лиц на 2,8%, юридических лиц на 3,8%, а также улучшение качества кредитного портфеля.

ЧКД растут еще быстрее. За первое полугодие увеличились на 18,3% до 291,4 млрд рублей благодаря росту доходов от эквайринга и операций с банковскими картами. Свою лепту внесла низкая база прошлого, пандемийного года.

Нефинансовых бизнес продолжает расти. Сбер усиливает свою экосистему, на что тратит значительные суммы. Как следствие растет выручка в три раза год к году, но рентабельность пока отрицательная.

( Читать дальше )

Роснефть отчиталась выше ожиданий

- 16 августа 2021, 12:35

- |

🛢Роснефть представила в пятницу отчетность по МСФО за 2 кв. 2021 г., которая оказалась выше консенсус-прогнозов аналитиков по EBITDA.

↗️ Выручка выросла на 108,6% г/г до 2167 млрд руб. благодаря росту цен на нефть и несмотря на сокращение объемов добычи ЖУВ (-3,4% к уровню 2 кв. 2020 г.). Средняя цена реализации нефти на экспорт выросла во 2 кв. на 14,5% к 1 кв. 2021 г. и на 154% ко 2 кв. 2021 г.

⬆️ Скорр. EBITDA повысилась на 235,9% до 571 млрд руб., превысив согласованные ожидания аналитиков, благодаря росту цен и эффекту обратного акциза, а также сильным показателям нефтеперерабатывающего сегмента бизнеса

↗️ Рентабельность EBITDA увеличилась до 25,9% с 15,8% во 2 кв. 2020 г.

↗️ Чистая прибыль увеличилась в 5,4 раза до 233 млрд руб.

↗️ Чистая прибыль за 1 пол. 2021 г. достигла 382 млрд. руб. Принимая во внимание коэффициент выплаты дивидендов Роснефти в размере не менее 50% от чистой прибыли по МСФО, дивиденды за 1 пол. 2021 г. могут составить 18 руб. на акцию, что соответствует дивидендной доходности на уровне около 3,2%. Компания выплачивает дивиденды один раз в год по итогам года. В 2020 г. дивидендная доходность составила 1,3%.

( Читать дальше )

Сохраняем позитивный взгляд на X5 (FIVE RX)

- 16 августа 2021, 12:30

- |

Компания X5 представила финансовые результаты за 2 квартал 2021 года, которые в целом соответствовали ожиданиям аналитиков, а в части некоторых показателей даже превзошли консенсус. Акции компании практически не отреагировали на публикацию результатов. Рост выручки X5 за квартал составил 10,7% г/г, 9,6 п.п. из которых обеспечил рост офлайн-продаж и 1,1 п.п. – рост продаж цифровых бизнесов, которые составили 2% консолидированной выручки. Выручка во 2 квартале составила 546,5 млрд руб., выручка за 6 месяцев — 1 трлн руб. Рост сопоставимых продаж за 2 квартал 2021 года составил 4%, рост торговой площади — на 7,4%, средний чек снизился на 9,3% (тенденция всех ритейлеров), а трафик вырос на 14,7%.

· Валовая прибыль X5 во 2 квартале 2021 года составила 138,1 млрд руб., увеличившись на 10,7% г/г.

· Валовая рентабельность осталась неизменной по отношению к рекордному 2020 году на уровне 25,6% (25,3% до применения МСФО 16). Более высокие расходы на логистику ввиду инфляции и незначительный рост потерь были компенсированы положительной динамикой коммерческой маржи и стабильной долей промо. Для сравнения у Магнита валовая рентабельность вернулась к более нормальным по сравнению с 2020 годом уровням, снизившись на 90 б.п. г/г.

· Административные, общие и коммерческие расходы (SG&A) без учета расходов на амортизацию и обесценение, LTI, выплат на основе акций и эффекта от трансформации «Карусели» увеличились на 44 б.п. как процент от выручки до 13,7% (на 39 б.п. до применения МСФО 16) на фоне более высоких расходов на персонал, коммунальных расходов и затрат, связанных с развитием цифровых бизнесов.

· EBITDA составила 44 млрд руб., увеличившись на 6,5% г/г. Рентабельность EBITDA во 2 квартале составила 8,1% (по IAS 17). Таким образом, по сравнению со 2 кварталом 2020 года рентабельность EBITDA во 2 квартале 2021 года лишь немного снизилась (на 30 б.п.), но осталась на довольно высоком уровне 8,1%, превысив консенсус на 10 б.п. и аналогичный показатель Магнита 7,1% на 100 б.п.

( Читать дальше )

Mail - бегите, глупцы

- 11 августа 2021, 12:03

- |

Когда я вижу в сети любое упоминание Mail, оно сопровождается активным хейтом компании, высмеиванием ее результатов деятельности и однозначным выводом — НЕТ. Когда я беру отчет компании и разбираю его на составные части, то вижу одного из самых перспективных игроков на рынке. Этакая темная лошадка, которая стоит в загоне, но рвется в бой.

Выручка компании за первое полугодие выросла на 22% до 58,3 млрд рублей. За 5 лет она выросла в 2,5 раза. В 2021 году будет новый рекорд по выручке. Основной сегмент — реклама, вырос за полугодие на 30% до 21,7 млрд рублей. ММО-игры добавляют 25,3%, а подразделение MY. GAMES увеличивает рентабельность. EBITDA составила 2,7 млрд руб. Только за второй квартал прибавила 13,2%. Сегмент Community IVAS остался на уровне прошлого года, а образовательный сегмент вообще утроился.

Общая EBITDA компании увеличилась на 19%. А вот операционные расходы и низкая маржинальность сегмента «Новых инициатив» вновь утянули результаты компании в красную зону. Убыток за первое полугодие составил 7,4 млрд рублей. Если взять скорректированную на доходы от совместных предприятий прибыль, то она составила 1,5 млрд рублей.

Компания продолжает вкладывать большие средства в развитие «Новых инициатив». Их рентабельность по-прежнему отрицательная, что и не удивительно для развивающихся направлений. Если в отношении Сбербанка принято считать, что убытки от таких бизнесов дело временное, то в Mail сразу летят палки, что я считаю недопустимым.

1. «О2О Холдинг» (СП со Сбером, в которое входят Ситимобил, Delivery Club и пр.) — 7,2 млрд убытка.

2. «AliExpress Россия» (СП c Alibaba) убыток за период составил 1 млрд руб.

3. «Учи.ру» (СП с долей в капитале в 25%) убыток 21 млн руб.

Изучая выручку Mail становится очевидным, что бизнес компании растет, и растет двузначными темпами. Реклама и игровой сегмент дает высокомаржинальный доход. Community IVAS остается стабильным сегментом. А «Новые инициативы» хоть и развиваются, но пока убыточны. В целом, если смотреть на динамику выручки, то Mail можно назвать растущей компанией, сервисами которой мы пользуемся регулярно. За последние 5 лет мы увидели кратный рост бизнеса.

😡 Так какого черта американская г… но компания с таким же графиком выручки и прибыли намного перспективнее нашей? Ах да, они же американцы. У них все лучше. Да и в Пульсе писали, что нашу покупать нельзя. А инстаблогеры говорили, что там убытки 😱 кошмар. Бегите, глупцы!

Бегите, а я пожалуй дождусь реализации моего сценария, заберу прибыль с этой позиции и обязательно поделюсь информацией с вами… А поделюсь на страницах моего Telegram-канала — ИнвестТема | Литвинов Владимир

*Не является индивидуальной инвестиционной рекомендацией

МФК “Займер” разместила отчетность за 6 месяцев и готова ее комментировать

- 05 августа 2021, 11:41

- |

МФК “Займер” сообщает о размещении промежуточной бухгалтерской отчетности за 6 месяцев 2021 года в Центре раскрытия корпоративной информации на https://e-disclosure.ru/portal/files.aspx?id=38344&type=3&attempt=3.

Выдачи: 16,4 млрд (+133,0%)

Капитал: 2,9 млрд (+27,9%)

Чистый процентный доход после создания резервов: 2,8 млрд (+88,6%)

Прибыль после налогообложения: 864,2 млн (+30,0%)

12 августа Роман Макаров, генеральный директор МФК “Займер”, на вебинаре для инвесторов подробно расскажет о показателях деятельности компании. Вопросы ему можно задать уже сейчас по электронной почте invest@zaymer.ru. Ссылка на вебинар будет распространена через телеграм-канал https://t.me/zaymer_invest

SolarEdge показала рекордуную квартальную выручку, акции растут на 13%

- 03 августа 2021, 17:51

- |

SolarEdge Technologies (SEDG) после закрытия основной торговой сессии опубликовала отчёт за 2 квавртал 2021 г. (2Q21). Выручка за отчётный квартал взлетела на 44,7% до $480,1 млн по сравнению с $331,9 млн годом ранее, для сравнения в прошлом квартале было $405,5 млн. Это выше верхней границы собственного прогноза SolarEdge, компания прогнозировала выручку на 2Q21 в диапазоне $445 — $465 млн. Прибыль на 1 акцию с учетом возможного размытия (diluted EPS) составила $1,28 по сравнению с $0,97 за 2Q20. Аналитики прогнозировали в среднем выручку $454,7 млн и EPS $1,12. Операционный денежный поток от продолжающихся операций составил $38,7 млн по сравнению с $24,1 млн кварталом ранее, но это хуже показателя прошлого года, когда денежный поток составлял $59,3 млн. Отчет за 1Q21 можно посмотреть здесь.

За первое полугодие 2021 г. выручка компании выросла на 16% до $885,5 млн, а прибыль на 1 акцию с учетом возможного размытия с $1,92 до $2,26.

( Читать дальше )

Русагро в центре внимания

- 03 августа 2021, 17:21

- |

Компания не перестает удивлять своими показателями. Бизнес Русагро растет и рост этот измеряется двузначными темпами. Всеми забытая еще пару лет назад компания выходит на первые полоски инвестиционных СМИ и привлекает внимание Telegram-каналов, которые не прочь разогнать акции. Русагро опубликовало операционные результаты за второй квартал, которые сегодня и разберем.

Масложировой сегмент внес самый большой вклад в общую выручку. За отчетный период выручка составила 34 млрд рублей, что выше показателя прошлого года на 73%. Вы только вдумайтесь в цифры, 73%. Сегмент растет не только за счет положительной динамики цен реализации, но и за счет объемов продаж.

Мясной сегмент аналогично прибавил и в объемах продаж, и в ценах на продукцию. Средняя цена реализации прибавила 30%, а выручка сегмента и того больше, увеличилась на 32% до 9,6 млрд рублей.

Сахарный сегмент оказался в аутсайдерах. Не помог и рост цен реализации. Дело в том, что объемы продаж сахара упали на 46% год к году, утянув выручку на 14% вниз до 7,7 млрд рублей. Драйверами падения стало снижение объемов производства и реализации во втором квартале.

Сельскохозяйственный сегмент наконец начал показывать оживление. Да еще какое. Выручка выросла на 66% до 5,9 млрд рублей. Объемы продаж зерновых, масличных и прочих культур растут на 78% г/г и на 19% кв/кв. А вот средние цены реализации остались на уровне прошлого года.

В целом, операционные результаты за второй квартал оказались на высоте. Компания значительно прирастает в бизнесе. Причем не только за счет роста цен на продукцию, но и за счет органического роста объемов продаж. Расписки компании по-прежнему находятся у меня в портфеле, а целевые уровни роста находятся куда выше текущих значений. Русагро — мой выбор!

❗️Опять же все целевые уровни на покупку/продажу активов найдете у меня в Telegram

ММК - дивиденды, как вишенка на торте

- 03 августа 2021, 15:15

- |

В завершении разбора металлургических компаний и их результатов за первое полугодие 2021 года посмотрим на ММК. Я решил его разобрать последним не просто так. Не хочу спойлерить, но именно этот бизнес мне нравится больше остальных. Но обо всем по порядку.

Выручка компании за первое полугодие увеличилась на 82,6% до 5,4 млрд рублей. А вот с драйверами роста выручки разберемся подробнее. В отличие от своих братьев Северстали и НЛМК, рост выручки обусловлен не только рекордными ценами на сталь, но и увеличением объемов продаж. Так, продажи товарной продукции составили 6,2 млн тонн, что выше результатов прошлого года на 25,3%. Именно ММК добивается органического роста показателей.

Но и о ценах не лишним будет еще раз напомнить. С 2019 года цены на горячекатаный прокат FOB Китай и Черное море выросли почти вдвое, создавая дополнительную ликвидность для металлургов.

Себестоимость продаж ММК растет медленнее выручки, всего 40%, как и операционные расходы. Если годом ранее себестоимость съедала почти всю маржу, то в 2021 ситуация изменилась. Компания добавила эффективности и получила 1,5 млрд рублей чистой прибыли, увеличив ее в 8 раз к 2020 году.

( Читать дальше )

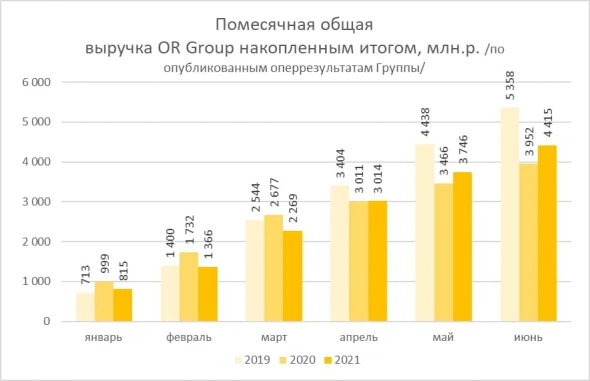

Оперрезультаты OR Group за 6 месяцев 2021

- 30 июля 2021, 07:03

- |

28 июля OR Group /ранее «Обувь России»/ опубликовала операционные результаты 6 месяцев 2021 года. Полугодовая отчетность по МСФО ожидается во второй половине августа. Пока же хорошо заметен рост онлайн-сегмента бизнеса и рост всего маркетплейса. Эти сегменты позволили Группе по итогам 1 полугодия 2021 превысить совокупную выручку того же периода 2020 года на 11%. До уровней выручки 2019 года всё ещё далеко. Однако, наиболее вероятно, выручка Группы в этом году продолжит постепенно увеличивать отрыв от сопоставимой прошлогодней совокупной выручки. Котировки акций и облигаций Группы отреагировали на оперрезультаты положительно.

Пресс-релиз об операционных результатах OR Group за 6 месяцах 2021 года: http://www.orgroup.ru/press_center/press_releases/48722/

/Облигации и акции OR Group входят в портфели PRObonds на 8-8,5% от активов/

@AndreyHohrin( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал