Облигации

ФРС США снизила ставку на 0,25 п.п. в третий раз подряд

- 10 декабря 2025, 22:43

- |

При рассмотрении масштабов и сроков дополнительных корректировок целевого диапазона ставки по федеральным фондам комитет будет тщательно оценивать поступающие данные, меняющиеся перспективы и баланс рисков. Комитет твердо намерен поддерживать максимальную занятость и возвращение инфляции к целевому уровню в 2%», — говорится в релизе.

- комментировать

- 3.9К | ★1

- Комментарии ( 2 )

⚡️ Элтера БО-01: 23% — аттракцион невиданной щедрости или «электрический стул» для портфеля? Часть 1.

- 10 декабря 2025, 22:17

- |

Дамы и господа, пристегните ремни. Сегодня у нас на операционном столе — ООО «Элтера». Эмитент выкатил на рынок бонды серии БО-01 с купоном, от которого у консервативных инвесторов потеют ладошки — 23% годовых.

При текущей ключевой ставке спред выглядит жирнее, чем слой масла на бутерброде олигарха. Но, как говорится, бесплатный сыр бывает только в мышеловке, а высокий купон — в отчетах с сюрпризами. Давайте разбираться, не закоротит ли наш портфель от такого напряжения.

🩺Что предлагает эмитент:

— номинал 1000 руб.

— купон ежемесячный ориентир 20-23 %

— срок 2 год

— без оферт и амортизации

— сбор заявок до 12.12.25, размещение 16.12.25

🟢 Причины занести «котлету»:

✅Долговая разгрузка (Deleveraging): ПоказательЧистый долг/EBITDA рухнул с тревожных 1,54х в 2023 году до стерильных 0,77х в 2024. Это уровень «голубых фишек», а не третьего эшелона.

✅Маржинальность — пушка: Рентабельность по EBITDA выросла с 21,9% до 29,2%. Эмитент научился выжимать больше сока из того же лимона. Эффективность на зависть конкурентам.

( Читать дальше )

⭐️ 🎤Интервью Тимофея Мартынова с АПРИ. Текстовый пересказ от 🐾Кот.Финанс 👍

- 10 декабря 2025, 22:08

- |

Саммари разговора с АПРИ в рамках Smart-Lab Online. Выжимка от котов. Эксклюзивно на Smart-Lab! Про долги, проекты, ситуацию на строительном рынке, ожидания на 2026-2028. Новый выпуск с купоном 25% ежемесячно на 3,5 года. Мы всё изучили, и даём вам выжимку!

👉смотреть в оригинале на YouTube(канал Тимофея)

❤️мы будем рады Вашей подписке в TG, там будем делать анонсы

Новый выпуск облигаций и структура долга

АПРИ готовит размещение нового выпуска на ₽1 млрд со ставкой ~25% и ежемесячным купоном (эффективная доходность 28%), 3,5 года без оферт. После размещения общий объем облигаций достигнет примерно ₽7,5 млрд, при том что 85% долговой нагрузки компании — проектное финансирование к конкретным объектам

Рынок недвижимости: охлаждение пройдено

По мнению АПРИ, рынок прожил полуторагодичное охлаждение, особенно болезненное во второй половине 2024 года. Тогда на фоне отмены льготных ипотек спрос просел в 2-3 раза, население уходило в депозиты, а регуляторная риторика только усиливала ожидания снижения цен.

( Читать дальше )

Уникальная способность Минфина

- 10 декабря 2025, 21:50

- |

Минфин выполнил план года по заимствованиям.

За этот год Минфин занял 7,8 трлн. ₽

Это офигеть как много.

( Читать дальше )

🔥 10 высокодоходных облигаций с доходностью от 20% до 32% годовых. Рейтинг BB+ и выше

- 10 декабря 2025, 21:36

- |

Продолжаем богатеть на облигациях, а я продолжаю искать для вас самые отборные выпуски. Сегодня у нас 10 облигаций с рейтингом BB+ и выше и с очень хорошей доходностью, естественно не забываем и о рисках.

Карабкаемся вверх по облигационному баобабу рейтингов в нашем облигационном казино. Ранее разбирали дно кредитного качества (ВВ и ниже). Сегодня отобрал лучших уже из не самых худших.

⚙️ Из каких параметров приготовлена подборка?

✅ Отсутствие оферт

✅ Купоны без амортизаций.

✅ Выпуски на один год и более.

В чем прикол моих подборок про облиги? Если вам интересен регулярный, а еще лучше ежемесячный денежный поток, ну вот чтоб прям сейчас баблишко капало, то вы выбираете любую из представленных компаний и идете искать ее финансовые показатели. Если вас все устраивает, то приобретаете и получаете купоны.

🎄 ВЕРАТЕК-01

● ISIN: RU000A10A0H8

● Цена: 95,3%

● Купон: 26% (64,82 ₽)

● Дата погашения: 03.11.2027

● Рейтинг: BBВ-

● Купонов в год: 4

● Текущая купонная доходность: 27,2% (YTM: 32,6%)

( Читать дальше )

⚡Инфляция замедляется быстрее прогнозов ЦБ

- 10 декабря 2025, 21:27

- |

ИНФЛЯЦИЯ В РФ В НОЯБРЕ СОСТАВИЛА 0,42% ПОСЛЕ 0,50% В ОКТЯБРЕ — РОССТАТ

ИНФЛЯЦИЯ В РФ СО 2 ПО 8 ДЕКАБРЯ СОСТАВИЛА 0,05% ПОСЛЕ 0,04% НЕДЕЛЕЙ РАНЕЕ

ГОДОВАЯ ИНФЛЯЦИЯ В РФ В НОЯБРЕ ЗАМЕДЛИЛАСЬ ДО 6,64% С 7,71% В ОКТЯБРЕ — РАСЧЕТЫ

ГОДОВАЯ ИНФЛЯЦИЯ В РФ НА 8 ДЕКАБРЯ ЗАФИКСИРОВАНА НА УРОВНЕ 6,34% — МИНЭКОНОМРАЗВИТИЯ

Прогнозы ЦБ по замедлению инфляции были скромнее, что открывает пространство для более существенного снижения ставки на предстоящем заседании.

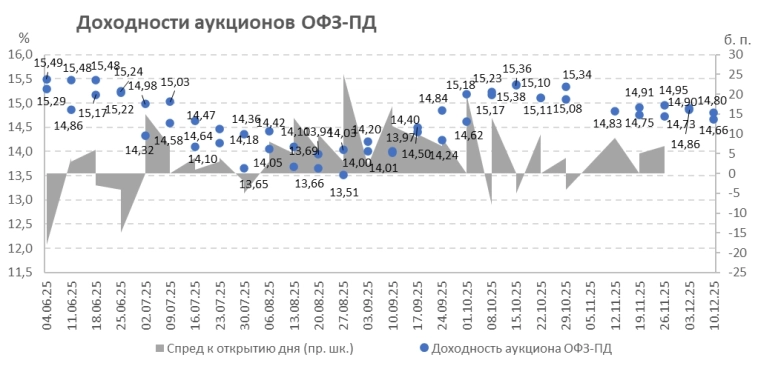

Тренд на смягчение усиливается: спокойные аукционы Минфина, замедляющаяся инфляция, интересные ОФЗ.

- 10 декабря 2025, 21:19

- |

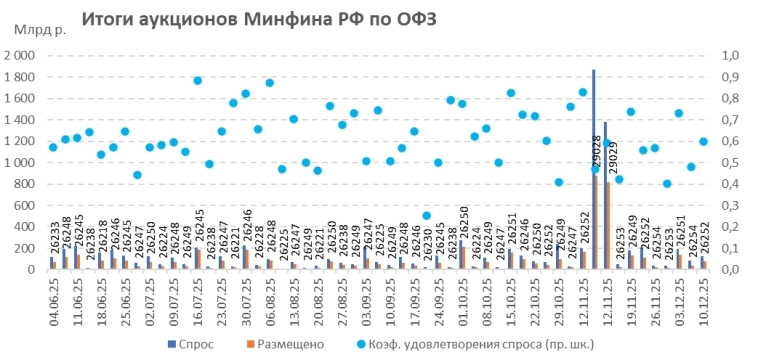

Спокойные аукционы Минфина проходят с высоким спросом, инфляция замедляется как по недельным, так и по месячным данным, бюджетные расходы остаются сдержанными, кредитный спрос не разгоняется — всё это аргументы за увеличения доли ОФЗ в стратегии.

Подробно:

Аукционы Минфина проходят спокойно и без существенных информационных поводов. Сегодня в выпуске ОФЗ 26252 размещено 74,6 млрд руб., в ОФЗ 26254 — 40,4 млрд руб. Совокупный спрос почти вдвое превысил объём размещения. В целом у Минфина ситуация комфортная: рынок стабильно поглощает предложения и хочет больше, т.е. давление на RGBI (Индекс государственных облигаций РФ) со стороны размещений минимальное. Излишний спрос может выходить на рынок, на этом ОФЗшки могут подрасти.

Свежие данные по инфляции и вышедшие отчёты ЦБ разберём подробно в выходные. Пока же можно зафиксировать, что ключевые моменты, обозначенные в утреннем разборе #отчётЦБ «О чём говорят тренды», остаются в силе: В целом это всё про продолжение тренда на снижение.

( Читать дальше )

10 декабря 2025 г. Газпром успешно закрыл книгу заявок по четвертому в 2025 г. выпуску облигаций в юанях объемом 3 млрд юаней по ставке ежемесячного купона 7,4% на срок 3,2 года

- 10 декабря 2025, 20:37

- |

10 декабря 2025 года ПАО «Газпром» успешно закрыло книгу заявок по четвертому в 2025 году выпуску облигаций в юанях объемом 3 млрд юаней по ставке ежемесячного купона 7,4% на срок 3,2 года.

Эмитент добился наибольшей дюрации среди всех рыночных корпоративных юаневых выпусков на локальном рынке с сентября 2022 года.

С начала года ПАО «Газпром» провело размещение локальных выпусков облигаций объемом около 375 млрд руб. в эквиваленте, 72% которых пришлось на выпуски в иностранной валюте – в юанях, долларах и евро. ПАО «Газпром» стало крупнейшим корпоративным эмитентом рыночных квазивалютных облигаций и крупнейшим заемщиком в юанях после Минфина России в 2025 году.

Высокий интерес инвесторов позволил Эмитенту увеличить объем выпуска с 2 до 3 млрд юаней и снизить ставку купона на 35 б.п. по сравнению с верхней границей первоначального ориентира при открытии книги.

В выпуске принял участие широкий круг инвесторов: 56% объема выпуска пришлось на клиентов частно-банковского, брокерского обслуживания и доверительного управления, 44% — заявки от управляющих, инвестиционных компаний и прочих инвесторов. 3/4 спроса инвесторов составили заявки с расчетами при размещении в юанях, остальной объем — в рублях. Доля банков в размещении составила менее 7%.

( Читать дальше )

Итоги аукционов Минфина РФ по размещению ОФЗ 10.12.2025: идем с перевыполнением годового плана

- 10 декабря 2025, 20:26

- |

Минфин РФ 10.12.2025 провел аукционы по размещению ОФЗ-ПД серий: 26254 с погашением 03.10.2040 и серии 26052 с погашением 12.10.2033.

ОФЗ-26254

- Предложение: доступный остаток (975,4 млрд руб.)

- Спрос: 84,0 млрд руб.

- Размещено: 40,4 млрд руб. по номиналу

- Выручка: 38,3 млрд руб.

- Средневзвешенная цена: 92,88% от номинала

- Средневзвешенная доходность: 14,66%

- Премия к открытию дня: 6 б. п.

ОФЗ-26052

- Предложение: доступный остаток (170,6 млрд руб.)

- Спрос: 124,7 млрд руб.

- Размещено: 74,6 млрд руб. по номиналу

- Выручка: 69,7 млрд руб.

- Средневзвешенная цена: 91,70% от номинала

- Средневзвешенная доходность: 14,80%

- Премия к открытию дня: 2 б. п.

План/факт размещения ОФЗ по номиналу

*С учетом дополнительных размещений после аукционов

**Первоначальный план был 1,5 трлн руб.

Размещено ОФЗ по номиналу по видам с начала 2025 г., млрд руб.

Обновленный план по выручке на 2025 г. перевыполнен на 105,1% (7,335 трлн руб.).

Обновленный план привлечения ОФЗ по выручке согласно поправкам Минфина РФ, млрд руб.

Источники: Минфин РФ, Московская биржа, собственные расчеты

Источники: Минфин РФ, Росстат, Счетная палата и собственные расчеты

Примечание: Государственный долг приведен с учетом государственных гарантий

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал