ИНвестТема

Сводная таблица нефтяников

- 28 сентября 2020, 14:15

- |

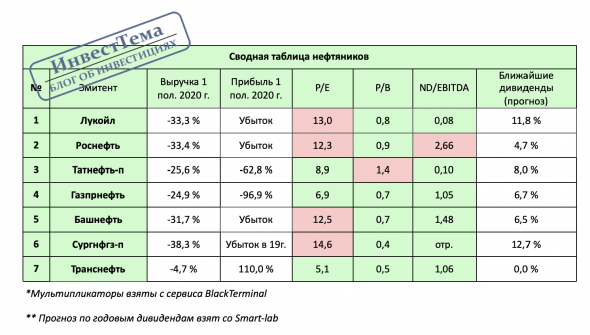

При детальном изучении компании Татнефть, пришлось проанализировать некотрые данные всех нефтяных компаний России. В итоге получилась полезная сводная таблица.

Из нее можно сделать вывод, что Транснефть самая привлекательная из всех 😄 Пусть Вас не обманывают сухие цифры. Дождитесь выводов, которые будут в статье с разбором Татнефти. А пока можно кратко посмотреть основные показатели и мультипликаторы по нефтяникам.

Оперативный разбор Татнефти выйдет у меня в Telegram - https://t.me/particular_trader

- комментировать

- ★3

- Комментарии ( 4 )

Совкомфлот - краткий разбор компании. Готовимся к листингу на Мосбирже

- 28 сентября 2020, 09:13

- |

Совкомфлот — уникальная для России компания, которая занимается морской транспортировкой нефти и газа. Специализируется на транспортировке углеводородов с заполярного круга. Имеет в своем распоряжении ледоколы, а всего включает 147 судов. Доставку сырья осуществляет не только из зон с повышенной ледовой обстановкой, но и в других направлениях, используя танкеры-газовозы и прочие суда. Компания в данный момент принадлежит на 100% государству и обеспечивает своими услугами крупнейшие компании России.

Самая оперативная информация в моем Telegram

2020 год компания проходит успешно. За первое полугодие выручка увеличилась на 19,8% до $1 млрд. Как сама компания отмечает в презентации, на показатели оказали влияние «…экзогенные факторы нерыночного характера, а также резкие колебания цен на нефтяном рынке, вызванные изменением условий соглашения «ОПЕК+». Общая законтрактованная выручка к июлю 2020 года выросла до максимальных для группы $12,8 млрд.

( Читать дальше )

Сделка Яндекса и конфа Сбера в итогах недели

- 26 сентября 2020, 11:02

- |

Нервная неделя выдалась на рынке России. По ее итогам Индекс Мосбиржи упал на -1,9% и достиг нижней границы диапазона, о котором я говорил неделей ранее. Немного скорректировав целевые уровни отмечу, что диапазон 2800-3000 п. может стать пристанищем для Индекса на ближайшие недели.

После ударного роста прошлой недели, котировки нефти корректируются на -4,6%. Новостной фон достаточно скуден. Котировки движутся в рамках боковика $40-45 за баррель.

А вот по доллару, о котором я писал ранее, произошло ускорение. В моменте котировки закрепились выше круглой отметки в 78 рублей. Если следующая неделя не преподнесёт сюрпризов и не завалит доллар ниже 76 рублей, можно будет увидеть штурм локальных максимумов.

Прошедшая неделя продолжает нас радовать насыщенным корпоративным фоном. Стало известно, что Яндекс (+6,5%) планирует купить банк

( Читать дальше )

Греф о пандемии, Яндексе и дивидендах

- 25 сентября 2020, 16:49

- |

Глава Сбербанка Герман Греф поделился с Коммерсантом некоторыми выводами со Сбер-конф, и в целом ситуацией в банковском секторе. Хочу предложить Вам некоторые выдержки из статьи и свой комментарий.

О дивидендах:

🗣 Загадывать вперед никому не дано, и поэтому я бы не брался сегодня предсказывать, каким будет 2021 год и дивиденды. В этом году мы приняли очень непростое решение о выплатах. Думаю, что нет второго банка в мире, вообще второй компании, которая в период такой турбулентности позволила бы себе дивиденды на 423 млрд руб.

О второй волне пандемии:

🗣 Вторая волна возможна, и важно быть готовыми к ней. Очевидно, будет сезонный всплеск заболеваемости, никуда от этого не деться. Настолько он окажется глубоким, пока никто сказать не может.

О Яндексе:

🗣 С Яндексом мы конкурируем по очень большому количеству продуктов. Там, где не конкурируем, продолжаем сотрудничество. Когда мы начинали сотрудничество, не было такой конкуренции. Яндекс был поисковиком, а мы — банком. Потом и они, и мы стали обрастать дополнительными сервисами. Сегодня уже не важно, по чьей инициативе произошел раздел активов.

( Читать дальше )

Я.Тинькофф - больше чем поисковик

- 23 сентября 2020, 19:13

- |

Сразу замечу, что статью я написал еще вчера и выложил своем Пульсе, а утром у себя в Telegram. Дабы не напрягать тех, кто уже замучился читать про сделку и скажет, почему так поздно пишу)))

Вчера все финансовые СМИ запестрили информацией о покупке Яндексом Тинькофф банка. Это самое большое корпоративное событие со времен перехода Башнефти от Системы под крыло Роснефти. Сама новость не подтверждает сделку, а лишь указывает на переговоры двух корпораций. Официальные лица уже подтвердили информацию и я сегодня хочу забежать вперед и немного поразмышлять на тему преимуществ и недостатков возможной сделки.

Однозначным плюсом является синергетический эффект от объединения. Обе компании работают в сфере IT и финтеха. Имеют отличную рентабельность и есть куда расти в этом направлении. Долговая нагрузка обоих на низком уровне. Запаса денежных средств у Яндекса хватает, чтобы купить банк и остаться на плаву. Ориентировочная сумма сделки составляет $5,48 млрд. На конец первого полугодия 2020 года Яндекс на своих счетах аккумулирует $3,2 млрд. Остальная часть доли будет оплачена акциями самой IT-компании, что не приведет к значительному росту долговой нагрузки.

( Читать дальше )

Русал - краткий разбор компании в смутные времена

- 22 сентября 2020, 22:36

- |

На рынках всего мира царит неопределенность. Нефтегазовые компании испытывают максимальное давление. Но даже в этих условиях наша работа не заканчивается и сегодня я хочу разобрать компанию Русал. Посмотрим на сильные, слабые стороны и решим, нужна ли она в нашем инвестиционном портфеле.

Самая оперативная информация в моем Telegram

Среди частных инвесторов принято считать, что если компания добывает, производит или продает уникальный товар, то ее обязательно нужно покупать. И не важно, есть ли у компании точки роста или может быть она перекуплена. Русал именно такая компания. Продукция не уникальная, но Русал занимает ведущие позиции в мировой алюминиевой отрасли. Поставляет свой низкоуглеродный алюминий по всему миру. Основными рынками сбыта является Европа, Россия и страны СНГ.

Еще одним известным фактом является то, что Русал владеет 27,8% акций ГМК Норникеля. У мажоритариев постоянно возникает спор о выплатах дивидендов, в которых так заинтересован Русал. Ввиду аварии Норникеля создается дополнительное давление на финансовый результат и выплаты. Это может сказаться и на результатах самого Русала. А вот сама алюминиевая компания дивиденды с 2018 года не платит.

( Читать дальше )

Обувь России, как пример плохой инвестиции

- 22 сентября 2020, 10:40

- |

Обувь России — федеральная компания fashion-ритейла. Занимает розничной торговлей обувью, аксессуарами и сопутствующими товарами. Компания насчитывает более 700 магазинов в 232 городах России.

Среди инвесторов не так популярна. Основной ажиотаж наблюдался после заявлений руководства о намерении провести допэмиссию акций по цене намного выше текущей. Сама допэмиссия негативный момент. В первую очередь это размытие долей, что приводит к уменьшению доходности акционеров и уменьшению дивидендной доходности на одну акцию.

Компанию нельзя назвать защитным активом. В период пандемии магазины были закрыты. Это повлекло падение доходов, а снижение покупательской способности негативно влияет на результаты компании.

За первое полугодие 2020 года выручка упала на 26,4% до 4 млрд рублей. Операционные расходы остались на уровне прошлого года, а финансовые расходы, в виде процентов по кредиту, наоборот выросли. Также компания сформировала резерв по ожидаемым кредитным убыткам в сумме 0,4 млрд рублей. Все это привело к убытку за полугодие в размере 0,31 млрд рублей, против прибыли годом ранее.

( Читать дальше )

Дивиденды Сбербанка в условиях обвала рынка

- 21 сентября 2020, 22:08

- |

Индекс Мосбиржи начал неделю сильным снижением. В лидерах уже который раз нефтяники, которые теряют в весе от 3 до 5 процентов. Ритейл чуть лучше рынка. В преддверии отсечки по дивидендам, все больше подписчиков спрашивают по поводу Сбербанка.Покупать или нет? Уходить на получение или продать сейчас?

Эти вопросы слишком индивидуальны. Для правильного ответа на них нужно узнать некоторые параметры. Во-первых, Ваш инвестиционный и риск профиль. Во-вторых, состав портфеля, позиции, капитал, долю Сбербанка в нем. Все это нужно для правильного ответа.

Что касается моей позиции, то я удерживаю акции банка долгосрочно. Не собираюсь продавать ни перед, ни после отсечки. Сбербанк отличная компания, с целым перечнем драйверов для роста. Утянуть вниз могут вместе с рынком, конечно, но это общерыночные настроения. Именно это мы сегодня и видели. Коррекционные настроения набирают силу. Акции Сбера не останутся в стороне.

( Читать дальше )

Polymetal и нефтяники в итогах недели

- 19 сентября 2020, 11:17

- |

Индексу Мосбиржи удалось показать рост в +1,4% за неделю даже в условиях корпоративных споров и налоговых инициатив. Уровни в 2900-3000 п. удерживают котировки и мы можем увидеть развитие боковика в ближайшие недели.

Нефть ударно оттолкнулась от уровня в $40 за баррель, полностью перекрыв падение прошлой недели. Не помешало котировкам вырасти новость о появлении новой нефти на рынке из Ливии, где частично восстанавливают добычу.

Самая оперативная информация в моем Telegram

Доллар, как я и предполагал, показывает восходящую динамику, окончательно закрепившись выше 75 рублей. Для подтверждения роста котировкам необходимо ускорение, которое возможно в ближайшее время.

Золото продолжает болтаться под отметкой в $2000 за унцию. Неопределенность вызывает распродажи в золотодобывающих компаниях. Полюс теряет -1,4%. К общему негативу в акциях Polymetal добавляется новости о продаже Группой «ИСТ» очередного пакета ценных бумаг в объеме 4% от общего числа. Акции на новостях опускаются на -9,5% за неделю.

Перегретый Яндекс продолжает остывать ниже 5000 рублей за акцию. Падение с максимумов уже составляет более 10%, а за эту неделю капитализация сократилась на -1,6%.

Всю неделю рынок был во власти корпоративных новостей. Основной удар пришелся на некоторые добывающие и нефтяные компании. Новые инициативы правительства могут лишить компании части доходов.

Несмотря на это лишь акции Татнефти отреагировали остро на новые налоги. Бумаги нефтяной компании падают на -4,8% обычка и -5,1% префы. Остальные же нефтяники чувствуют себя не плохо. Роснефть прибавила +2,3%, Сургутнефтегаз +3,4%. Лукойл в красной зоне -0,6%.

А вот газовые корпорации отыгрывают потери предыдущих месяцев. Газпром +2,3%, а Новатэк +4,6%.

На неделе Интер РАО опровергло слухи о возможной покупке активов Юнипро и Энел. Напомню, что на новостях о сделке все компании значительно прибавили в стоимости. Это указывает на явное манипулирование рынком, но не мешает по итогам недели закрыться всем троим в плюс. Интер РАО +4,5%, Юнипро +4,6% и Энел +2,9%.

На прошедшей неделе разобрал для Вас Ленэнерго и

( Читать дальше )

ВСМПО-Ависма - краткий разбор компании

- 18 сентября 2020, 16:40

- |

Титановый гигант всегда привлекал внимание частных инвесторов. Поводом для этого служил уникальный бизнес и щедрая дивидендная политика. Если с первым все понятно, ВСМПО является монополистом на рынке, производит титановую продукцию, так любимую за рубежом, то с дивидендами все сложнее. Сегодня разберем причины столь стремительного взлета и такого же падения в феврале-марте 2020 года.

Ежегодно ВСМПО стремилась баловать своих акционеров высокой дивидендной доходностью. В 2016 году заплатила 13,6%, 2017 — 9,7%, 2018 — 9,5%. А вот за 2019 год удалось выкроить всего 884,6 рублей, что соответствовало доходности в 5%. Причиной отмены оставшейся части дивидендов была слабая промежуточная отчетность и кризис, разрозившийся в авиаотрасли на фоне пандемии.

Неожиданно, акции Ависмы из дивидендных бумаг превратились в неликвидные активы с сомнительными перспективами. Так ли это, узнаем далее на примере отчета за первое полугодие 2020 года.

Выручка компании за указанный период сократилась на 11,5% до 47,1 млрд рублей. Себестоимость при этом осталась практически на уровне прошлого года. Операционные расходы также сократились незначительно. В добавок компания получила убыток от курсовых разниц в размере 8,5 млрд рублей. В итоге, чистая прибыль за полугодие сократилась в 2,5 раза до 5,7 млрд рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал