ИНВЕСТИЦИИ

Что произошло с РФ рынком за торговую сессию?

- 17 ноября 2025, 19:55

- |

❓ Что будет дальше? Куда идем?

👉 Сегодня индекс протестировал и проторговал уровень поддержки 2500, под который в итоге начал поджиматься, что само собой является слабостью.

💯 Поэтому тут долго раписывать что либо не имеет смысла. По факту проторговки уровня поддержки есть большая вероятность его пробоя вниз, а значит в ближайшее время жду коррекцию по индексу в сторону 2480-2500, а там дальше будем смотреть по факту. Так в целом есть очень большая вероятность движения и к 2450, но про это будем говорить чуть позже.

Всем хорошего вечера! 🤝

Этот пост Я взял из своего телеграм канала, который находится только тут — t.me/s/TraderWB

- комментировать

- 427

- Комментарии ( 0 )

Татнефть рекомендовала дивиденды за III квартал, стоит ли приобретать акции?

- 17 ноября 2025, 19:10

- |

🛢 СД Татнефти рекомендовал дивиденды за 9 месяцев 2025 г. в размере 8,13₽ на обыкновенные и привилегированные акции. Всё в рамках отчёта (те, кто не умеют считать грезили о большей сумме). А у меня есть пару заметок по текущей ситуации:

💬 Уже известно, что компания сократила payout до 50%, в этом году выплатили 14,35₽ за I полугодие, за 9 месяцев получается 22,48₽ (в прошлом году за этот период было выплачено 55,59₽ в виде дивидендов). Див. доходность за 9 месяцев сжалась до 4%, есть большая вероятность, что за IV квартал мы не получим сверх дивиденда и тогда див. доходность может не превысить 6%, но об этом ниже.

💬 Цена Urals держится в диапазоне 54-56$ за баррель, но скидка на экспорт сейчас достигает 20$ за баррель, при этом ₽ не собирается ослабевать. Но больше должны интересовать нефтепродукты, компания сильно зависит от выплаты по демпферу, а в этом году катастрофическое падение по его возврату нефтяников судя по статистике НГД — 762₽ млрд получили нефтяники за 10 месяцев 2025 года (-50,6% г/г). Правда В.В. Путин подписал указ, который вводит мораторий на обнуление выплат по топливному демпферу с октября этого года по май 2026 г., выплаты должны немного подрасти.

( Читать дальше )

СД Газпрома 25 ноября обсудит реализацию крупнейших инвестиционных проектов — компания

- 17 ноября 2025, 19:05

- |

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

Дата проведения заседания Совета директоров эмитента: 25 ноября 2025 г.

- Повестка дня заседания Совета директоров эмитента:

- О статусе реализации крупнейших инвестиционных проектов ПАО «Газпром».

- О развитии газотранспортной инфраструктуры и системы газоснабжения и газификации регионов Восточной Сибири и Дальнего Востока, включая объекты генерации.

- О газификации сельских территорий.

e-disclosure.ru/portal/event.aspx?EventId=Gea1YCVn5EytMHq7IS0W-AA-B-B

❗️❗️ПИК сдался: акционеры отменили сплит. Что дальше?

- 17 ноября 2025, 18:38

- |

Сегодня одной из самых горячих тем для обсуждения среди инвесторов стало решение акционеров ПИК о несогласии с проведением обратного сплита акций в соотношении 100:1, которое ранее было предложено советом директоров. На фоне корпоративных новостей рынок развернул негативный тренд, и акции компании сегодня выросли более чем на 10%.

История с принятием советом директоров компании решения о проведении обратного сплита и демонстративной отменой дивидендной политики для инвесторов была очень негативная, так как после такого сплита у многих повисли бы дробные акции ПИК, которыми было бы сложно распоряжаться. Кроме того, отмена дивидендной политики нарушала требования Мосбиржи к корпоративному управлению для акций первого уровня листинга, что создавало реальные риски понижения статуса ПИК или даже исключения из котировальных списков.

Столкнувшись с жесткой реакцией рынка и массовыми жалобами инвесторов в Центральный Банк РФ, руководство ПИК пошло на попятную и заявило, что обратного сплита все же не будет.

( Читать дальше )

Как простой частный инвестор может использовать опционы в своей работе? Пример

- 17 ноября 2025, 16:59

- |

Чем глубже работаю с опционами, тем чётче понимаю: это инструмент, который может усиливать доходность практически любого портфеля. Даже самого простого.

Вот пример из практики.

Допустим, у вас есть акции компании Х, купленные “в долгосрок”.

Цена сейчас 100$, а продать вы готовы лишь по 200$.

Дивидендов нет, роста тоже может не быть месяцами.

А деньги заморожены.

Что можно сделать?

Продавать покрытые колы.

Это один из самых простых способов:

акция стоит на месте, получаете премию

акция падает, получаете премию

акция медленно растёт, получаете премию

Пока цена не достигла вашей цели в 200$, вы просто получаете деньги за время ожидания.

И при этом:

вы не берёте лишних рисков

вы не продаёте акцию

вы создаёте себе “дивиденды”, которых у компании нет

В реальности покрытые колы могут давать дополнительные 5–15% годовых даже к “спящим” бумагам.

А если сделать стратегию системной, доходность может быть выше.

Продажей покрытых коллов можно легко заменить выставление тейк-профитов и получать вознаграждение, даже если вы оказались не правы, вы просто продаете кол со страйком вашей цели, а премию забираете сразу, независимо от того куда пойдет цена.

( Читать дальше )

Индекс ниже 2400 уйдёт? Есть предпосылки.

- 17 ноября 2025, 15:31

- |

1. Это всё-таки отмена дивидендов ЛУКОЙЛа, а не перенос.

2. Американцы вывезли установки для запуска Томагавков с японской базы, а если передадут Украине?

3. Дефицит бюджета растёт, занимают много, нефтегазовые доходы нищают, всё это приведёт к ускорению инфляции. А если в декабре не снизят и дадут жёсткий сигнал?

Ваше мнение камрады?

Нефтегазовые доходы в октябре 2025 г. — доходы падают из-за крепкого рубля, цен на сырьё и санкций, в ноябре ожидаются ещё худшие цифры.

- 17 ноября 2025, 15:22

- |

🛢️ По данным Минфина, НГД в октябре 2025 г. составили 888,6₽ млрд (-26,7% г/г), месяцем ранее — 582,5₽ млрд (-24,5% г/г). Нефтегазовые доходы продолжают снижаться по отношению к прошлому году, всё из-за укрепления ₽, санкций, пошлин и снижения цены на сырьё (средний курс $ в октябре 2024 г. — 96,2₽, цена Urals — 64,72$). Средний курс $ в октябре 2025 г. составил 80,9₽ (в сентябре — 83₽), средняя же цена Urals снизилась до 53,68$ за баррель по данным МИНЭК (в сентябре — 56,82$), как итог цена за бочку в октябре была равна ~4342₽ (в сентябре — 4716₽). С новыми правками по бюджету средний прогнозный курс $ за 2025 г. снизился с 94,3 до 86,1₽, цена Urals выросла с 56 до 58$, октябрьские поступления для бюджета катастрофически малы. Рассмотрим полноценно отчёт:

🗄 НДПИ (671,3₽ млрд vs. 677,2₽ млрд месяцем ранее). РФ в 2024 г. 6 месяцев не придерживалась плана сокращения, в начале 2025 г. происходила компенсация по добыче за ранее превышенные квоты, но начиная со II кв. РФ уже наращивает добычу. В сентябре 2025 г. добыла нефти — 9,382 млн б/с (+43 тыс. б/с м/м). В ноябре восьмёрка стран ОПЕК+ увеличили квоты на добычу в декабре на 137 тыс. б/с, Россия в декабре сможет добывать 9,574 млн б/с (правда на последующие четыре месяца рост объёмов будет поставлен на паузу).

( Читать дальше )

Почему рынок не ждёт — и как начать инвестировать, даже если вы всё ещё боитесь начать

- 17 ноября 2025, 14:58

- |

Аналитики JPMorgan недавно напомнили нам одну важную истину. Они взяли данные по американскому фондовому рынку за 20 лет – с 2003 по 2022 год – и сравнили два сценария:

- Инвестор А просто купил портфель в начале периода и оставался на рынке всё это время.

- Инвестор Б сделал то же самое, но… пропустил всего несколько самых сильных дней роста – 10, 20 или даже 30.

Разница оказалась поразительной:

- Пропустив всего 10 лучших дней, годовая доходность упала с 9,8% до 5,6%. За 20 лет портфель вырос не в 6 раз, а лишь в 3.

- Если пропустить 20 дней, доходность сокращается до 2,9% в год – почти как у сберегательного счёта.

- А при пропуске 60 лучших дней портфель теряет 60% своей стоимости – несмотря на то, что рынок в целом за эти годы рос.

Это наглядно показывает: именно несколько ключевых дней формируют львиную долю долгосрочной прибыли. И угадать их заранее – практически невозможно.

Поэтому оставаться на рынке – часто стратегически разумнее, чем пытаться «ловить» идеальные моменты входа и выхода.

( Читать дальше )

Что такое опционы? Быстро и коротко

- 17 ноября 2025, 13:46

- |

Опционы — одна из самых недооценённых, но при этом самых полезных вещей на фондовом рынке.

Большинство инвесторов слышали это слово и сразу представили что‑то сложное, рискованное или похожее на казино.

На практике всё наоборот: если объяснить опционы простым языком, они оказываются обычным инструментом управления риском, который помогает сохранить деньги, заработать дополнительный доход и удерживать контроль над позицией, когда рынок ведёт себя непредсказуемо.

Опцион — это право. Не обязанность, не игра на удачу, а именно право совершить сделку по заранее известной цене.

Это как бронирование стоимости: сегодня вы фиксируете цену, а потом решаете, хотите использовать это право или нет.

Есть два типа опционов:

CALL — право купить,

PUT — право продать.

Пут — это страховка от падения,

колл — это возможность заработать на росте без покупки актива.

Пример.

Представьте, что вы бронируете квартиру за 20 миллионов. Вы платите 100 тысяч рублей за право купить её по этой цене в течение полугода.

( Читать дальше )

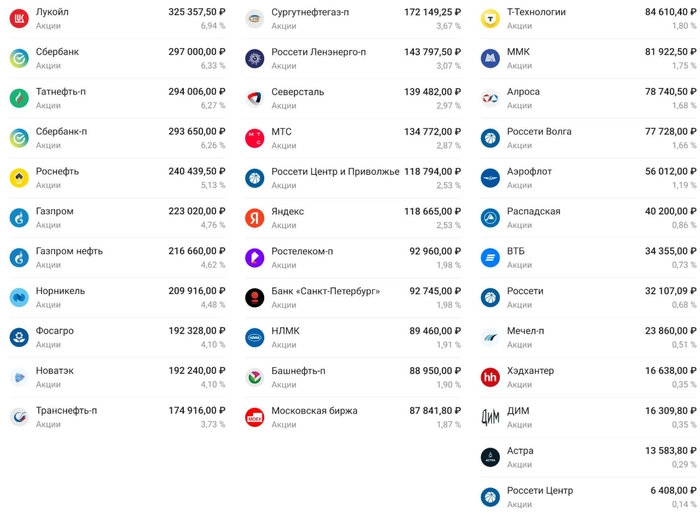

Мой дивидендный портфель (107 месяцев инвестирования)

- 17 ноября 2025, 12:03

- |

Мой инвестиционный дивидендный портфель по состоянию на утро 17.11.2025.

- Лукойл 6,94% ср. 5562р

- Сбербанк-п 6,33% ср. 219р

- Татнефть-п 6,27% ср. 516р

- Сбербанк 6,26% ср. 224р

- Роснефть 5,13% ср. 436р

- Газпром 4,76% ср. 196р

- Газпром нефть 4,62% ср. 445р

- Норникель 4,48% ср. 150р

- ФосАгро 4,10% ср. 5860р

- Новатэк 4,10% ср. 1145р

- Транснефть-п 3,73% ср. 1265р

- Сургутнефтегаз-п 3,67% ср. 38р

- Россети ЛенЭн-п 3,07% ср. 127р

- Северсталь 2,97% ср. 1117р

- МТС 2,87% ср. 271р

- Россети ЦП 2,53% ср. 0,27р

- Яндекс 2,53% ср. 3774р

- Ростелеком-п 1,98% ср. 62,9р

- Банк СПБ 1,98% ср. 363р

- НЛМК 1,91% ср. 163,8р

- Башнефть-п 1,90% ср. 1263р

- Мосбиржа 1,87% ср. 104,05р

- Т-технологии 1,8% ср. 2655р

- ММК 1,75% ср. 41,9р

- Алроса 1,68% ср. 66,88р

- Россети Волга 1,66% ср. 0,091р

- Аэрофлот 1,19% ср. 70,12р

- Распадская 0,86% ср. 183р

- ВТБ 0,73% ср. 162р

- Россети 0,68% ср. 0,14р

- Мечел-п 0,51% ср. 132р

- Хэдантер 0,35% ср. 3380р

- ДиМ 0,35 ср. 0р

- Астра 0,29% ср. 519р

- Россети Центр 0,14 ср. 0,79р

- Деньги 0,78% 34925р

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал