ГазпромНефть

Сделка десятилетия

- 21 декабря 2020, 15:04

- |

ни в коем случае не лайкате, не хочу, чтоб было на главной(

- комментировать

- 5.8К | ★2

- Комментарии ( 23 )

Добыча нефти на Приразломном месторождении Газпром нефти в 20 г вырастет на 3%

- 21 декабря 2020, 11:28

- |

Мы прогнозируем, что объем добычи нефти в этом году будет несколько выше планового, примерно на 3%, и примерно на столько же выше, чем в 2019 году. В 2020 году мы планируем добыть 3 миллиона 249 тысяч тонн

Добыча на Приразломном поступательно растет из года в год. Ежегодно компания строит примерно 3-4 скважины для поддержания объемов добычи.

В 2020 году 4 скважины уже построены и запущены с опережением графика, строится 5-я. На данный момент пробурено 23 скважины, а всего проектом предусмотрено 33 скважины.

источник

Газпром нефть создаст СП с Новатэком для проектов на шельфе Арктики

- 21 декабря 2020, 11:01

- |

Мы завершаем интерпретацию 2D-сейсмики (на Северо-Врангелевском участке — ред.), по результатам чего сможем принять решение о дальнейшей программе работ на участке. Параллельно ведем переговоры с Новатэком по обязывающей документации. Сделку планируем закрыть в первой половине следующего года

Доля Газпром нефти в СП будет больше, чем доля Новатэка

Это обусловлено договоренностями сторон и требованиями законодательства. Но важно, что совместное предприятие создается на принципах партнерства

источник

Лицензия на газовое месторождение на Гыдане позволит Ростефти создать новый кластер газодобычи - Атон

- 17 декабря 2020, 11:31

- |

Роснефть выиграла лицензию на Западно-Минховский участок на Гыданском полуострове, предложив 322 млн руб. (стартовая цена составляла 124 млн руб.), по данным Интерфакс. В аукционе на право разработки месторождения также участвовали «дочка» НОВАТЭКа НОВАТЭК-Юрхаровнефтегаз и Новохим. Прогнозируемые запасы газа в пределах участка составляют 89.8 млрд куб. м по категории Д1 и 209.4 млрд куб. м по категории Д2, запасы конденсата — 5.4 млн т категории Д1 и 21.8 млн т по категории Д2.

В 2014 Роснефть получила лицензию на Минховский участок, примыкающий к Западно-Минховскому участку, с запасами 210 млрд куб. м, на базе которого компания планирует создать новый кластер газодобычи. Рассматриваемые варианты монетизации участка включают поставки в газотранспортную систему Газпрома за счет создания общей транспортной инфраструктуры с Восточно-Мессояхским месторождением (которое разрабатывает СП Роснефти и Газпром нефти), а также строительство заводов по производству СПГ и СЖТ на базе Минховского участка. На данном этапе мы считаем новость нейтральной.Атон

Газпром нефть ощутимо увеличит добычу в долгосрочной перспективе - Sberbank CIB

- 15 декабря 2020, 15:44

- |

Технология предусматривает бурение скважин длиной до 2 тыс. м и до 30 стадий гидроразрыва пласта. Такой подход оказался эффективным.

Удельные затраты на разработку (UDC) снизились с 30 тыс. руб. на тонну в 2016 году до 13 тыс. руб. — в этом году; причем некоторые скважины достигли целевого уровня UDC 8,5 тыс. руб. на тонну.

Доля российского оборудования выросла с 20% до 95%.

В бюджет заложено 9,6 млрд руб. капвложений в технологии добычи трудноизвлекаемой нефти (бажен, доманик) на этот год и 7,9 млрд руб. — на следующий.

Компания планирует пробурить один куст с 7-8 скважинами, чтобы окончательно убедиться, что технология готова и ее можно тиражировать с 2023 года.

Представленная информация свидетельствует об очень больших успехах одного из технологических лидеров отрасли в освоении западносибирских ресурсов трудноизвлекаемой сланцевой нефти. Презентуя обновленную стратегию до 2030 года, топ-менеджмент «Газпром нефти» подчеркнул, что намерен добиться рентабельности освоения ресурсов баженовской свиты за счет снижения UDC до 8,5 тыс. руб. на тонну до 2025 года. Это может обеспечить компании дополнительно около 0,5-3,9 млн т нефти в год (прирост до 5%). С учетом обновленной информации «Газпром нефть», видимо, достигнет поставленных целей. В прошлом году компания оценивала извлекаемые запасы бажена в 350 млн т. н. э., что, по нашему мнению, указывает на возможность ощутимого приращения добычи в долгосрочной перспективе.Котельникова Анна

Громадин Андрей

Sberbank CIB

Первые 148 торговых сигналов: счет моих роботов 94:54

- 14 декабря 2020, 22:05

- |

Первые 148 торговых сигналов: счет моих роботов 94:54

Сегодня закрылись одна публичная сделка моих роботов:

- Робот AVP, купивший акции Газпромнефти (SIBN) еще аж 01.12.2020 по 323 рубля, закрыл сделку по тэйк-профиту, цена продажи 329.

На текущий момент было 148 публичных сигналов на покупку. 44 от робота AVP, 81 от робота PVVI и 23 от робота CandleMax. Вот ссылки:

- тс: покупка HYDR робот AVP

- тс: покупка NVTK робот AVP

- тс: покупка TATN робот PVVI

- тс: покупка RTKM робот AVP

- тс: покупка GAZP робот CandleMax

( Читать дальше )

Российский нефтегазовый сектор: в поисках лидеров и аутсайдеров

- 08 декабря 2020, 15:10

- |

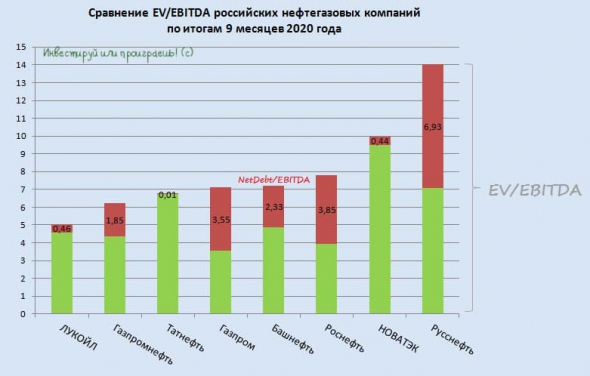

🛢 Предлагаю теперь заглянуть в российский нефтегазовый сектор и попытаться подвести финансовые итоги минувших 9 месяцев 2020 года, для чего мы традиционно выстроим компании по значению мультипликатора EV/EBITDA и посмотрим, как изменилась картина в целом.

📊 Что сразу же бросается в глаза: заметно выросли мультипликаторы EV/EBITDA по всем компаниям сектора. Если год назад шесть из возьми сегодняшних участников могли похвастаться значениями от 2,5х до 4,5х, то теперь ни одна компания не оценивается рынком ниже 5х по соотношению EV/EBITDA. И тому есть вполне объяснимые причины, о которых мы с вами регулярно вспоминаем: COVID-19, падение цен на нефть (особенно в первой половине текущего года), соглашение ОПЕК, крах мировой экономики, замедление мировой промышленности и деловой активности, локдауны целого ряда стран, резкое сокращение авиаперелётов по всей планете и т.д. и т.п.

🦠 Тем не менее, определённую надежду в этом смысле вселяют ковидные вакцины, к которым человечество стремительно приближается, да и острая фаза пандемии вряд ли растянется на годы, а потому оптимистично настроенные в отношении нефтянки инвесторы могут через определённое время получить заслуженную награду за свою веру в нефтегазовую отрасль и инвестиционную смелость.

💼 Поэтому, забегая вперёд, сразу скажу, что все рассматриваемые сегодня компании (за исключением разве что Русснефти) так или иначе сохраняют определённый потенциал для роста и, скорее всего, котировки их акций будут двигаться дружно и в одном общем тренде. А, значит, решение покупать те или иные бумаги – принимать уже исключительно вам. Быть может, где-то интуиция вам подскажет, где-то свою решающую роль окажет любовь или нелюбовь к госкомпаниям, или же для вас главный критерий – рост бизнеса? В общем, пища для размышлений определённо присутствует.

( Читать дальше )

Газпром нефть может показать в течение нескольких лет высокий темп роста - Финам

- 04 декабря 2020, 18:13

- |

Валерий Вайсберг, директор аналитического департамента ИК «РЕГИОН» делает ставку на «Газпром нефть», так как считает, что «Газпром» принял стратегию на раскрытие стоимости компании. Расширение доли акций в свободном обращении очень позитивно для эмитента, который на горизонте нескольких лет может показать высокий темп роста как добычи, так и денежного потока, прогнозирует эксперт.

Нефтегазовый сектор смотрится интересно на горизонте от 1 года, но наиболее перспективны «Газпром нефть» и «ЛУКОЙЛ», считает Евгений Локтюхов, руководитель направления «Анализ отраслей и финансовых рынков» «Промсвязьбанка». «Хорошо держит под контролем затраты „Газпром нефть“ и планирует корректировать прибыль на неденежные разовые статьи, а значит акционеры могут получить больше дивидендов, хотя компания платит 50% прибыли по МСФО», — поясняет свою точку зрения эксперт. А «ЛУКОЙЛ» выбился в лидеры сектора по дивидендной доходности из-за крепкого свободного денежного потока и контроля за CAPEX, подытоживает г-н Локтюхов.

( Читать дальше )

Газпром нефть в 21 г может вернуться к добыче 100 млн тонн н. э. углеводородов

- 03 декабря 2020, 19:21

- |

Мы надеемся, что в пересчете на углеводороды сможем практически вернуться к уровню 100 млн тонн. Но, конечно, конкретные цифры будут зависеть от объема спроса следующего года и параметров сделки ОПЕК+

В феврале 2020 года среднесуточный уровень добычи позволял компании выйти на запланированные 100 млн тонн по итогам года, но в моменте такие объемы оказались рынку не нужны. Но стратегическая цель компании была достигнута.

Для компании «очевидны цели по диверсификации».

Это газ, который так или иначе будет нужен для производства электроэнергии, питающей те же электромобили. Это газохимия, в которой спрос на углеводороды растет быстрее всего

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал