ГЕОПОЛИТИКА

⛽️ Газпром. Как обстоят дела у одного из главных миркоинов?

- 18 декабря 2025, 11:50

- |

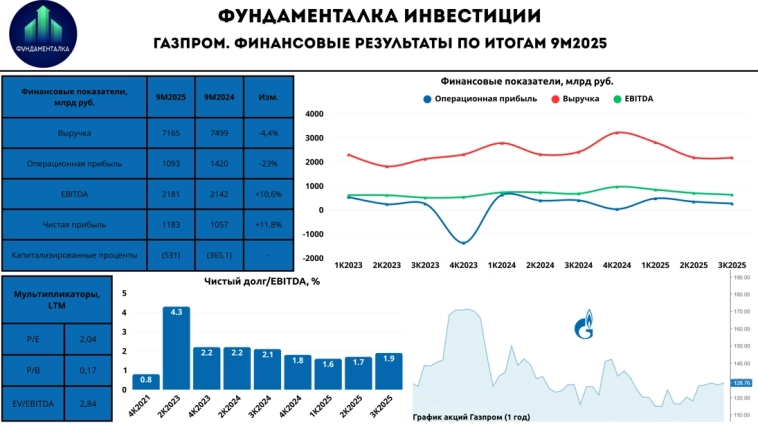

Сегодня разберем финансовый отчет за 9М2025, одного из главных бенефициаров мирного урегулирования, нефтегазовой компании Газпром. Традиционно, к ключевым моментам:

— Выручка: 7165 млрд руб (-4,4% г/г)

— EBITDA: 2181 млрд руб (+1,8% г/г)

— Операционная прибыль: 1093 млрд руб (-23% г/г)

— Чистая прибыль: 1183 млрд руб (+11,8% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 За 9М2025 выручка группы сократилась на 4,4% г/г — до 7165 млрд руб. на фоне снижения выручки от нефтяного бизнеса Газпромнефти на 11% г/г, а также снижению выручки от продажи газа за пределами РФ. В результате снижения выручки, а также роста операционных расходов операционная прибыль снизилась на 23% г/г — 1093 млрд руб.

— выручка от продаж газа внутри РФ выросла на 8,4% г/г.

— выручка от продаж газа за пределами РФ сократилась на 1,4%.

— операционные расходы увеличились на 1,4% г/г.

*Поддержку газовому сегменту оказывает индексация тарифов на газ для потребителей на 10,3% с 1 июля 2025 года. В 2026 году индексация планируется на 9,6%.

( Читать дальше )

- комментировать

- 250

- Комментарии ( 3 )

День решений: Экспирация, саммит ЕС по активам и ставка ЦБ на фоне санкционной лихорадки

- 18 декабря 2025, 09:03

- |

Торговые настроения остаются в заложниках у новостей. Вчерашний информационный поток оказался крайне волатильным: на смену ряду громких заявлений пришли официальные опровержения.

Администрация США разрабатывает новый пакет ограничительных мер, нацеленный на российскую нефтяную промышленность. Эти планы, о которых стало известно агентству Bloomberg, могут быть реализованы, если Россия не примет мирную инициативу. Под удар попадут суда «теневого флота» и компании-посредники. На этом фоне котировки «чёрного золота» пошли вверх на ожиданиях возможного сокращения предложения.

Затем, уже вечером, последовала стандартная «отмашка» от другого издания: мол, Белый дом отрицает любые новые решения Трампа по российским санкциям. Вот так и работают: сначала выпускают «утку» для волатильности, а потом тихо отыгрывают назад — без каких либо последствий.

📍 Саммит ЕС: Бельгия продолжает занимать жёсткую позицию, отказываясь поддержать конфискацию российских активов. Как пишет Politico, Брюссель ставит условие: другие страны ЕС должны предоставить бесспорные гарантии, которые оградят правительство и финансовый институт Euroclear от любых ответных судебных исков со стороны Москвы.

( Читать дальше )

Геополитическая шахматная партия: кто сделает ход конём, если наступит мир? (часть 2)

- 18 декабря 2025, 08:37

- |

📈 Предлагаю продолжить наши вчерашние рассуждения и ещё немного пофантазировать вместе с вами на тему того, акции каких российских компаний могут особенно позитивно отреагировать, если вдруг геополитический фон всё-таки начнёт улучшаться. Да, веры в этот радужный сценарий пока мало, но надежда, как известно, умирает последней, да и кто может запретить нам мечтать, не так ли?

3️⃣ Транспорт и логистика: снятие оков

Тут сразу же на ум приходит Аэрофлот! Для российского авиаперевозчика №1 мир — это синоним восстановления маршрутной сети, которая строилась десятилетиями, а оказалась разрушенной вмиг. Ведь именно потеря европейского и американского направлений — один из самых болезненных ударов антироссийских санкций для Аэрофлота, который до сих пор не был полностью компенсирован другими странами. Возврат этих направлений и возможность закупать/обслуживать самолёты Boeing и Airbus станут фундаментальным перезапуском бизнес-модели компании.

Нельзя обойти стороной и Совкомфлот, который сейчас работает в условиях искусственной «теневой» логистики, со всеми вытекающими дисконтами по ставкам, сложными схемами и повышенными расходами.

( Читать дальше )

Геополитическая шахматная партия: кто сделает ход конём в случае мира? (часть 1)

- 17 декабря 2025, 15:09

- |

А ведь есть ещё и драйвер №2, пусть и менее вероятный, чем первый. Слухи о возможном прогрессе в переговорах между РФ и Украиной, которые активно обсуждаются в последнее время, невольно заставляют инвесторов задуматься: а что, если сценарий деэскалации из разряда гипотетических вдруг станет реальностью? Ведь тогда перед российским бизнесом откроются совершенно новые перспективы, а котировки акций большинства компаний получат мощную поддержку.

♟ Давайте посмотрим, какие фигуры на этой шахматной доске могут совершить самый сильный ход:

1️⃣ Нефть и газ: возвращение на премиальные рынки

Здесь фокус смещается с объёмов на маржу и логистику. Для Газпрома ключевой драйвер — не просто возобновление поставок в ЕС, а возврат на премиальный рынок с более высокой рентабельностью.

( Читать дальше )

До важнейшего дедлайна остается совсем немного. Рынок преисполнен оптимизмом

- 17 декабря 2025, 09:11

- |

Российские акции снова растут на фоне двух ключевых факторов: геополитики и ожиданий по денежно-кредитной политике. Рынок получил импульс после новости, что Бельгия заблокировала план ЕС по конфискации российских активов, сочтя его рискованным. Окончательную судьбу этих средств решит саммит ЕС 18-19 декабря.

Дополнительным позитивным фактором стали заявления заместителя министра иностранных дел РФ Сергея Рябкова, выразившего уверенность в приближении дипломатического урегулирования украинского кризиса, а также ожидания заседания Банка России 19 декабря, на котором инвесторы рассчитывают на снижение ключевой ставки.

📍 Почему это важно: Если деньги от конфискации российских активов так и не придут, а помощь США остановится, то у Украины просто закончатся ресурсы на войну. По расчётам, без американской поддержки хватит максимум до начала следующего года. И тогда у Зеленского не останется выбора — придётся садиться за стол переговоров на любых, даже самых невыгодных, условиях.

( Читать дальше )

Платить устали: 2025 — самый скромный год помощи Украине

- 16 декабря 2025, 13:20

- |

Kiel Institute* (про финансирование Украины)

10.12.2025

- После рекордно высоких показателей в первой половине 2025 г. военная помощь Украине резко сократилась летом — и эта тенденция продолжается в сентябре и октябре. При текущем темпе выделяемая военная помощь не дотягивают до уровня, необходимого для компенсации отсутствующей поддержки со стороны США.

- В 2022–2024 гг. ежегодные обязательства по помощи составляли в среднем около $44.5 млрд (включая Европу, США и других доноров), тогда как в 2025 г. на данный момент выделено лишь $34.8 млрд.

- Если текущий темп сохранится в оставшиеся месяцы, то 2025 г. станет годом с самым низким уровнем новых обязательств по помощи Украине с начала конфликта в 2022 г.

*Кильский институт мировой экономики, один из ведущих научных центров Германии

headlines GEO - Геополитика для трейдеров, инвесторов и экономистов

Геополитика: Мы прямо сейчас получаем развилку из двух возможных вариантов!

- 16 декабря 2025, 12:36

- |

Трамп: я думаю, Путин хочет, чтобы конфликт закончился, у нас были хорошие переговоры. Думаю, Россия хочет вернуться к нормальному образу жизни.

Мы продолжаем наблюдать за «геополитическим сериалом», где Трамп продолжает попытки продавить Украину на мирные условия… По поводу отказа от НАТО, вроде как, получилось, а вот по территориям пока нет… Ждем…❗️Честно говоря, Украина уже потеряла территорию.

Работаем с Европой над гарантиями безопасности Украины.

❗️Трамп отвечает «да» — он недавно напрямую поговорил с Путиным.

❗️Территориальные уступки Украины являются частью условий, чтобы США выступили гарантом мирного соглашения — Туск.

❗️США хотят сделать России сильное предложение по Украине как можно скорее. По информации Politico, Штаты поставили Киеву ультиматум: территории в обмен на гарантии безопасности. Согласиться на него нужно сейчас, потому что потом предложения будут хуже.

И тут же позиция Зеленского:

( Читать дальше )

Оптимизм Трампа гонит индекс Мосбиржи вперед. К чему готовиться инвестору

- 16 декабря 2025, 08:54

- |

Торги в понедельник прошли в режиме нервных колебаний на фоне смешанных сигналов из СМИ о возможном урегулировании украинского кризиса. Ключевым уровнем сопротивления для индекса МосБиржи стала психологическая отметка в 2750 пунктов, которую индекс тестировал неоднократно, но пробить так и не сумел. Тем не менее рынок акций смог отыграть большую часть пятничной просадки.

С технической точки зрения, уровень 2700 пунктов по индексу ММВБ является значимой поддержкой. Текущие котировки держатся выше этого рубежа, и уже восьмой день подряд продавцы не могут опустить рынок ниже. Каждую попытку снижения встречают покупками, что можно расценить как сигнал о том, что основной негатив уже учтен в ценах.

В центре внимания на этой неделе — два ключевых события. В четверг, 18 декабря, стартует саммит ЕС, где окончательно будут обсуждать заморозку российских активов (длительность саммита пока не ясна). В пятницу, 19 декабря, состоится заседание ЦБ по ключевой ставке и пройдут традиционные итоговые мероприятия с Владимиром Путиным.

( Читать дальше )

🏤 Мегановости 🗞 👉📰

- 15 декабря 2025, 23:02

- |

1️⃣ Сбербанк $SBER и Т-Банк $T запустят новый способ переводов между людьми по QR-коду.

Получатель будет создавать QR-код или ссылку с уже указанной суммой и счетом для перевода.

Отправителю достаточно отсканировать код или перейти по ссылке в приложении своего банка.

Сервис задуман как альтернатива переводам по СБП и банковским картам.

Комиссия будет такой же, как при переводах через СБП.

Это позволит сделать переводы между клиентами разных банков быстрее и проще, особенно при сборе денег.

2️⃣ "Яндекс" $YDEX обновил «Яндекс Карты», чтобы навигация не ломалась при сбоях GPS.

В приложении появился режим «По шагам», где маршрут показывается как последовательность манёвров с ориентирами.

Карта фиксируется и не зависит от геолокации, поэтому исчезают резкие скачки и «телепортации».

Когда сигнал GPS возвращается, приложение предлагает перейти в обычный режим.

Это обновление позволит водителю спокойно ехать даже при нестабильной навигации.

3️⃣ Московская биржа исключит акции инвестиционного холдинга "Эсэфай" $SFIN из базы расчета индексов по инициативе самой компании.

( Читать дальше )

"Влияющие факторы 2025 г. на которые можно ориентироваться в 2026 г.".

- 15 декабря 2025, 16:58

- |

Мы рады приветствовать наших друзей и новичков канала!

Когда уже к концу подходит 2025 г., наша команда решила для новичков выделить главные факторы года, на которые чаще реагировал рынок. Так в 2026 г. будет уже ориентировка для разумных и прибыльных сделок и меньше ошибок.

1️⃣В 2025 г. болезненно реагировал рынок на небольшие сдвиги в снижении ключевой ставки начиная с начала лета. Например, 12 сентября ЦБ снизил ставку только на 17%, что стало неприятным сюрпризом для инвесторов и Индекс Мосбиржи рухнул на -2,4%📉

Так образом в 2026 г. ключевая ставка будет оставаться драйвером для волатильности. Важно иметь в портфеле активы, которые меньше реагируют на ставку. Речь о компаниях с отрицательным долгом. Больше вписываются Сургутнефтегаз⛽️, Лукойл⛽️, Транснефть⛽️. Кроме отсутствия долга, у всех троих есть запас средств (кубышка), например у Лукойла 1,1 трлн руб на счетах и остается привлекательной бумагой даже при жесткой ДКП.

2️⃣Безусловно геополитические риски влияли на рынок причем как негативно, так и позитивно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал