Блог им. fundamentalka

⛽️ Газпром. Как обстоят дела у одного из главных миркоинов?

- 18 декабря 2025, 11:50

- |

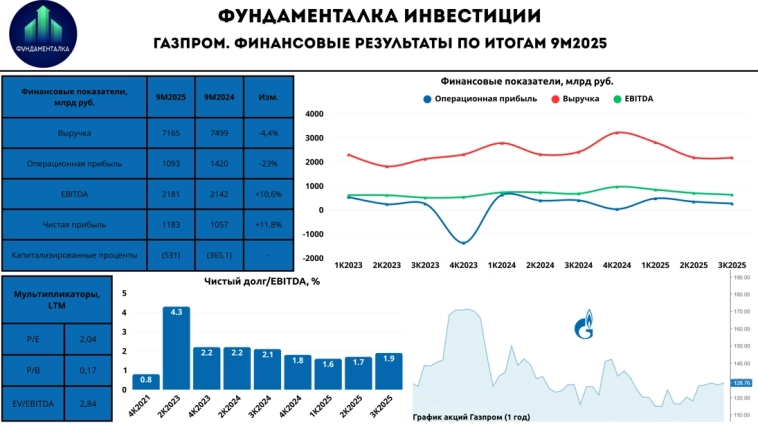

Сегодня разберем финансовый отчет за 9М2025, одного из главных бенефициаров мирного урегулирования, нефтегазовой компании Газпром. Традиционно, к ключевым моментам:

— Выручка: 7165 млрд руб (-4,4% г/г)

— EBITDA: 2181 млрд руб (+1,8% г/г)

— Операционная прибыль: 1093 млрд руб (-23% г/г)

— Чистая прибыль: 1183 млрд руб (+11,8% г/г)

Телеграм канал Фундаменталка — обзоры компаний, ключевых новостей фондового рынка РФ

📉 За 9М2025 выручка группы сократилась на 4,4% г/г — до 7165 млрд руб. на фоне снижения выручки от нефтяного бизнеса Газпромнефти на 11% г/г, а также снижению выручки от продажи газа за пределами РФ. В результате снижения выручки, а также роста операционных расходов операционная прибыль снизилась на 23% г/г — 1093 млрд руб.

— выручка от продаж газа внутри РФ выросла на 8,4% г/г.

— выручка от продаж газа за пределами РФ сократилась на 1,4%.

— операционные расходы увеличились на 1,4% г/г.

*Поддержку газовому сегменту оказывает индексация тарифов на газ для потребителей на 10,3% с 1 июля 2025 года. В 2026 году индексация планируется на 9,6%.

📈 При этом EBITDA выросла на 1,8% г/г — до 2181 млрд руб., что обусловлено низкой базой прошлого года, снижением финансовых расходов, ростом поставок газа в Китай, а также увеличению объемов на внутренний рынок. Также стоит отметить, что отдельно в 3К2025 операционные расходы сократились на 4,3% г/г.

— финансовые расходы снизились с 603,1 до 463,9 млрд руб.

— за 8М2025 поставки газа в Китай увеличились на 28,3% относительно 2024 года.

📊 Чистая прибыль за 9М2025 выросла на 11,8% г/г — до 1183 млрд руб. На первый взгляд, хороший результат. Но, если скорректировать его на разовый эффект от курсовых разниц (434 млрд руб.), то показатель получится в районе 749 млрд руб. (-27% г/г).

*FCF за 9М2025, скорректированный на капитализированные проценты (531 млрд руб.), а также уплаченные проценты (121,6 млрд руб.) составил -387,7 млрд руб.

❗️ С начала года чистый долг вырос с 5,7 до 5,9 трлн руб. при ND/EBITDA = 1,9х. Стоит отметить, что укрепление рубля положительно сказалось на переоценке валютного долга, тем самым уменьшив его в рублях.

–––––––––––––––––––––––––––

❌ Когда уже дивиденды?

Исходя из текущих финансовых результатов, можно сделать предположение, что дивиденды за 2025 год маловероятны. Это обусловлено следующими факторами:

— отрицательным FCF за 9М2025 (так и за 3К2025).

— снижением скорректированной ЧП на 27% год к году даже с учетом отмены НДПИ.

В то же время не исключаю сюрприза от менеджмента. Ранее ВТБ, будучи в более худшем положении, ошарашил рынок крупными выплатами. Может, и здесь что-то будет?

–––––––––––––––––––––––––––

Итого:

Как я уже отмечал в прошлом обзоре, положение Газпрома постепенно налаживается, даже несмотря на сокращение доходов от нефтяного сегмента бизнеса. На текущий момент ситуация в газовом бизнесе выглядит стабильной — группа генерирует прибыль, а ключевым фактором поддержки выступает индексация тарифов для потребителей. Также не будем забывать и про интенсификацию поставок газа в Китай.

В то же время вопрос с долгожданными дивидендами остается в состоянии неопределенности. По итогам 9М2025 Газпром отразил убытки по FCF, а также снижение скорректированной на курсовые разницы чистой прибыли. Вдобавок к этому чистый долг группы с начала года вырос до 5,9 трлн руб. При таких раскладах вероятность выплат близится к нулю. Таким образом, в акциях Газпрома в среднесрочной перспективе остается играть лишь мирное урегулирование.

Целей по акциям Газпрома не меняю — таргетирую их в районе 170 рублей за акцию, что даёт порядка 30% апсайда от текущих. Отмечу, что в среднесрочной перспективе спекулятивный рост акций может быть обеспечен разгоном под мирное урегулирование/под потенциальные дивиденды. Если же говорить про долгосрочный горизонт, то здесь первым приходит на ум улучшение финансовых показателей от низкой базы прошлых лет. Риски имеют место.

#Газпром #GAZP

теги блога Фундаменталка

- capex

- Fix Price

- IPO

- IT-сектор

- M&A

- Sber

- SPO

- Whoosh

- X5

- X5 Group

- X5 Retail Group

- акции

- Астра

- АФК Система

- банки

- банковский сектор

- БСПБ

- втб

- ВУШ

- Газпром

- Газпромнефть

- Группа Позитив

- Диасофт

- дивиденды

- долговая нагрузка

- долгосрок

- долгосрочная идея

- долгосрочный взгляд

- допэмиссия

- драйверы роста

- Европлан

- золото

- идея

- инвестидея

- инвестиции

- инвестиционная идея

- инфляция

- капитальные затраты

- кикшеринг

- ключевая ставка

- Лента

- ЛУКОЙЛ

- льготная ипотека

- Магнит

- мать и дитя

- Медицина

- металлургический сектор

- металлургия

- ММК

- Мосбиржа

- МТС

- НДПИ

- нефтегаз

- нефтегазовый сектор

- нефть

- нефтяной сектор

- НЛМК

- обзор компании

- обзор результатов

- облигации

- операционные результаты

- отчеты МСФО

- отчеты РСБУ

- Полюс

- Полюс Золото

- потенциал роста

- прогноз

- прогноз по акциям

- продуктовый ритейл

- процентные доходы

- разработка ПО

- разработчик по

- редомициляция

- ритейл

- Роснефть

- ростелеком

- Самокаты

- самолет

- санкции

- Сбер

- сбербанк

- свободный денежный поток

- Северсталь

- Селигдар

- Совкомбанк

- Совкомфлот

- Софтлайн

- строительный сектор

- т-банк

- транспортный сектор

- Финансовые результаты

- фондовый рынок

- фондовый рынок РФ

- целевая цена

- чистая прибыль

- чистый долг

- Чёрная металлургия

- эталон

- ЮГК

- Яндекс

я тебя услышал ©

Продолжайте дальше влажно мечтать.