сургутнефтегаз

Дневник трейдера. Сделка по Сургут-префам закрылась в плюс.

- 12 сентября 2024, 15:16

- |

Краткосрочная сделка, которую открыли во вторник по Сургут-префам в лонг, только что закрылась.

Вчера мы передвинули тэйк на 49,89 с таким расчетом, что цена может не переписать недавние максимумы, поэтому, сделав небольшую скидку «как в гастрономе» поставили цену продажи.

Итог: 1,22 руб на 1 бумагу или 2,5 % к вложенным средствам за два дня. Количество бумаг в сделке каждый определяет сам, в зависимости от суммы, которой готов рискнуть при выходе по стопу.

Приятель мой, с которым мы периодически «меряемся» доходностями, он смеется над такой выручкой. Но, если делать 2,5 % к вложенным каждый день, то за 230-240 рабочих «биржевых» дней в году это будет …, сам посчитай, отвечаю ему. Хорошо, даже каждый третий торговый день, получается тоже совсем неплохо. Хорошо, даже 50 % от этого ты будешь терять на «стопах», получается 100 % годовых. Весьма недурно. Не каждая инвест идея принесет 100 % годовых.

На стоп, кстати, в этой сделке было зарезервировано 0,68 руб, что меньше 50 % от потенциальной прибыли.

( Читать дальше )

- комментировать

- Комментарии ( 1 )

Что купить в России. Считаем P/E Шиллера

- 12 сентября 2024, 14:53

- |

Нобелевский лауреат Роберт Шиллер, потомок эмигрантов из Российской Империи — один из самых известных экономистов в мире. Он придумал коэффициент CAPE, который учитывает инфляцию в оценке акций. Применим его на практике.

Прибыль минус инфляция

Шиллер преподаёт в Йельском Университете, он один из «отцов» современной теории финансов, которая учитывает в себе психологию (поведенческие искажения). Входит в топ-100 самых влиятельных экономистов в мире.

Большинство инвесторов знает Шиллера как человека, который «улучшил» самый популярный коэффициент оценки акций: цена/прибыль (P/E). Он ввёл в него поправку на инфляцию, которая убирает номинальный рост цен.

Полное название коэффициента — Cyclically adjusted price-to-earnings ratio — CAPE или просто P/E Шиллера. Как следует из названия, он корректирует циклические колебания прибыли компании, то есть выводит её средний размер.

Как работает P/E Шиллера

Ключевая идея коэффициента P/E в том, чтобы найти самые дешёвые компании и акции относительно размера их прибыли за один год. Ключевая идея P/E Шиллера в том, чтобы найти самые дешёвые компании относительно их прибыли за 10 лет.

( Читать дальше )

МЭА: Средняя экспортная цена на российскую нефть марки Urals в августе 2024г снизилась на $3,5-4, до $68,3 за баррель — Прайм

- 12 сентября 2024, 12:32

- |

«Дисконты к Дубаю для Urals с поставкой на западное побережье Индии, еще больше сузились и составили в среднем всего 0,69 доллара за баррель в августе, достигая паритета в несколько дней подряд и снижая конкуренцию с ближневосточными сортами. Скидки на нефть ВСТО в Дубае также сократились в течение месяца, оставаясь на уровне около 5 долларов за баррель», — добавляется в докладе.1prime.ru/20240912/neft-851518835.html

Утро с Aromath - обзор рынка акций

- 12 сентября 2024, 10:18

- |

Весь торговый день вчера индекс Мосбиржи #IMOEX2 пилил уровень 2660 +-15, сдавшись затем и провалившись ниже, что пока ожидаемо вполне и в пределах норм.

Оптимизма даёт пока что лишь относительная крепкость ЛУКойла и потенциальная разволновка с ожидаемым диапазоном коррекции по индексу в районе 2605 +-20, откуда велика вероятность отбиться вверх по плану и продолжить рост всем на удивление.

В случае сдачи позиции в области 2590 и ниже мы имеем возможность провалиться в новой волне снижения на новые лои года.

Отмечу, что торги в локальной коррекции проходят 2 дня без объёмов совсем, что говорит о безыдейности рынка в текущем состоянии, это действительно так и есть.

Между тем в мире наблюдается сильный недельный график американского SP500 с перспективами снова вырасти и вынести всех шортистов.

Вполне себе оживает крипта во главе с батей #BTC.

Рассчитываю на продолжение хода вверх по Юань-рубль CNYRUB_TOM #CRU4 #CRZ4 — вместе с девальвацией и тотальным кошмарингом рынок акций в рублях все равно найдёт силы переоцениться выше в %, чем разница валютной переоценки, т.к. этот фактор работает обычно именно с повышенным коэффициентом.

( Читать дальше )

Двигать или нет стоп-заявку? Дневник трейдера. Как поживает сделка с Сургут-преф?

- 11 сентября 2024, 21:54

- |

Вчера на открытии торгов мы вошли в сделку, на которую сложился сетап, который мы рассмотрели в статье от 09.09;

Параметры:

цена входа - 48,670

стоп – 47,990 (небольшая скидка от круглой цифры, как в гипермаркете);

тейк – 50,515

количество бумаг, которыми входит в сделку, каждый определяет сам.

После входа цена, в лучших традициях жанра, спустилась к стопу, чуть потрепала нам нервы, но нас не задела. Минимум, показанный за 10 сентября – 48 ровно, стоп у нас стоит – 47,99;

Что видим сегодня?

Сургут-преф одна из немногих бумаг сегодня, которая росла против рынка, цена с открытия устремилась вверх и почти дошла до уровня 50, но к завершению торгов развернулась и в моменте торгуется около своей скользящей средней 22;

Вопрос: переносить или не переносить тэйк в сделке? Переносить или не переносить стоп с безубыток?

С точки зрения статистики – параметры сделки после входа в сделку не меняются иначе невозможно правильно сделать статистическую выборку по результатам большого количества сделок «по системе» и невозможно вывести итоговые параметры системы.

( Читать дальше )

Хорошо отскочили: акции с сигналом на покупку

- 10 сентября 2024, 16:46

- |

Российский рынок переживает мощную встряску. Всего за пару недель он потерял 10%, оттолкнулся от дна и прибавил в сумме уже почти 7%. Но не все акции уверенно отскочили. Выделим потенциальных фаворитов.

Цена растёт, объёмы тоже

Подберём ликвидные акции, которые выросли вслед за индексом, и объём торгов увеличился. На них сейчас есть спрос: инвесторы готовы их покупать с большей охотой, чем другие акции.

- НЛМК

Эти акции растут лучше рынка как по цене, так и по обороту. Они прибавили более 15% от минимумов начала месяца. Менее чем за неделю объём торгов в акциях НЛМК вырос на 30%.

В последние дни сделок с ними даже больше, чем с более ликвидными бумагами таких тяжеловесов, как Полюс, Норникель и Северсталь. НЛМК — фаворит текущего отскока. Компания больше остальных выигрывает от ослабления рубля последних дней, так как ориентирована на экспорт.

- Транснефть-ап

Ещё одна акция, где импульс к росту был подхвачен покупателями. Цена выросла с минимумов сентября более чем на 12%. Для сравнения, ЛУКОЙЛ, Роснефть и Татнефть поднялись всего на 6–8%.

( Читать дальше )

Топ-10 компаний с самой большой денежной кубышкой.

- 09 сентября 2024, 17:03

- |

Сегодня узнаем, какие компании обладают самым большим количеством наличных на счетах при минимальном долге или вовсе его отсутствии.

Без всяких сомнений, бесспорный чемпион накоплений и главный «кубышечник» нашего фондового рынка — это #SNGS Сургутнефтегаз с 5 967 миллиардами☝️на счетах, которые генерируют фантастический процентный доход.

Поражает еще то, что денег на счетах у компании почти в 5 раз больше, чем вся её капитализация.

Сколько тайн витает вокруг этой кубышки, одному рынку известно.

Как накоплениями будут распоряжаться? Будут что-то покупать, если да, то что? Сколько пустят на дивиденды?

Когда-нибудь мы получим ответы.

Но это не точно😜

AROMATH — едко и метко о фондовом рынке.

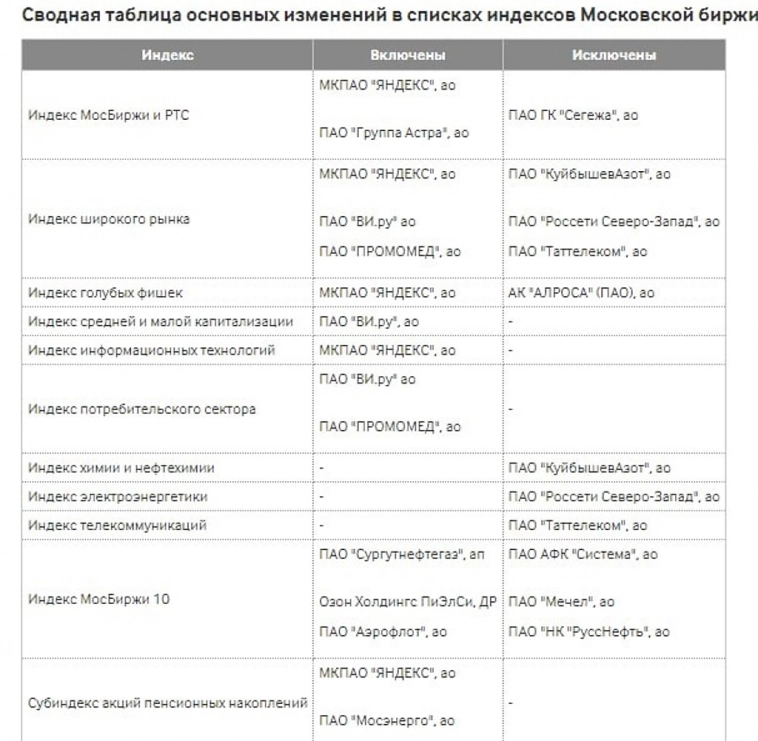

Ребалансировка индекса Мосбиржи с 20 сентября. Сургутнефтегаз пр., Яндекс, думаю, в сентябре будет лучше индекса

- 08 сентября 2024, 19:59

- |

индексов Мосбиржи

www.moex.com/ru/factsheet/rebalance

Сургут пр., бенифициар ослабления рубля, сейчас — основная акция в портфелях с весом 20%.

С уважением,

Олег

15 АКЦИЙ, обзор и прогноз по Аэрофлот, Татнефть, Сургутнефтегаз и др

- 08 сентября 2024, 13:56

- |

Рынок на правильном пути.

- 06 сентября 2024, 09:10

- |

Утро с Aromath — обзор рынка акций.

Закрепить успех уверенным выходом вверх у индекса Мосбиржи #IMOEX2 и всего рынка торгами в четверг пока что не получилось, но мы на правильном пути.

Металлурги начинают оживать, без них роста не бывает, крепкие акции с дивидендами смотрятся нормально.

Вероятно, что около текущих мы так и постоим вплоть до недели экспирации.

На объёме выросла и ожила сильно упавшая на ровном месте после дивидендного гэпа #NLMK, апсайд на отскок солидный, у меня акции есть.

Не удалось развить рост у взорвавшихся чуть ранее #SNGS #SNGSP Сургутов, однако смотрим чуть дальше, вероятно повторение их осенних успехов от 2019-го года вполне.

Девальвация пока что взяла паузу, но направление всем показали, ждём продолжения.

Итог и выводы.

После ожидаемой консолидации у текущих уровней ждём рынок вверх.

Недельный график индекса рисует пока что разворотную свечу, подробнее расскажу сегодня на эфире

Ароматный вечер 🌙 в Клубе прибыльных инвесторов AROMATH-VIP🎩,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал