Лукойл

Акции ЛУКОЙЛа закрыли дивидендный гэп за две недели!

- 04 января 2020, 16:24

- |

На сей раз акциям ЛУКОЙЛа хватило всего две недели для того, чтобы закрыть свой декабрьский дивидендный гэп и в очередной раз переписать исторические максимумы. Понимаю, 3% — не самая выдающаяся промежуточная доходность, однако после принятия обновлённой див.политики я смотрю на будущее компании с ещё большим позитивом!

Правда, вот в чём засада: ЛУКОЙЛ мне очень нравится с точки зрения ведения бизнеса, но покупать на таком растущем графике – не мой стиль торговли. Поэтому продолжаю держать свой скромный пакет акций компании с общей долей чуть менее 2% от всего портфеля и надеяться на какую-нибудь коррекцию. Как известно, деревья не растут до небес ©

- комментировать

- Комментарии ( 2 )

Итоги года. Отчеты ноябрь и декабрь.

- 03 января 2020, 18:02

- |

Отчет ноябрь-декабрь 2019. Итоги года.

Открыл и пополнил счета я в ноябре и декабре 2018, за это время оба счета (ИИС и Основной) выросли. Прибыль на данный момент составляет около 250 тр, это примерно 30% доходности от первоначальных значений счета. Из них дивиденды и проценты от ОФЗ составили около 60 тр. Часть прибыли и капитала я вывел, все с основного счета.

Планы по пополнениям счетов были мною перевыполнены, что так же сказалось позитивно на результате.

Все сценарии, о которых я мыслил и задумывал в начале года (и о которых говорило все экспертное сообщество) не сбылись!!! По сути я полагался только на собственный план и видение отдельных компаний.

За этот год так же открыл счет пенсионный и пополнил его строго по обновленному плану.

Худшие за год!

Мечел минус 9%

ФинАвиа – банкротство (но я успел получить купон)

В деньгах потери от этих инвестиций – 10тр… ФинАвиа мизерная доля, Мечел так же небольшая, с началом его падения я еще докупил.

( Читать дальше )

Лукойл, новости.

- 29 декабря 2019, 23:15

- |

Четким пацанам спасибо за торги в Луке

- 27 декабря 2019, 12:24

- |

Всем четким пацанам, кто мутил здесь воду- спасибо. Все-таки 3000 рублей, это хорошая добавка к пенсии пенсионеру.

На скрине видно, что установленная мною цель достигнута.

Ваш все тот же самый,

S.Hamster

Торгуем вместе Лук

- 27 декабря 2019, 10:28

- |

Торгуем вместе Лук

Пацаны, продал лук, как и говорил по своей цене. Смотрим скрин:

Всем четким пацанам спасибо за участие в этих торгах.

Ваш все тот же самый,

S.Hamster

Газпром выходит на рынок

- 27 декабря 2019, 06:39

- |

Согласовать участие ООО «Газпром капитал» в ПАО «ЛУКОЙЛ», ПАО «Интер-РАО», ПАО «Квадра», АО «Минудобрения», ПАО «Мосэнерго», ПАО «МРСК Центра», ПАО «ОГК2», ПАО «Юнипро», ПАО «Энел Россия», ПАО «Фортум», ПАО «ТГК-2», ПАО «ТГК-14», ПАО «ТГК-1», ПАО «РусГидро», Банк ГПБ (АО), АО «СОГАЗ», АО «Газпром энергосбыт» и ООО «Газпром энергосбыт Брянск» путем приобретения акций (долей в уставных капиталах) указанных обществ на условиях, указанных в приложении к решению участника.

Приложение не опубликовали)))

upd.: Капитал ООО «Газпром капитал» на 30/06/2019 -1,4 трлн. руб.

Вагит Алекперов выступил против ввода налога на добычу попутного нефтяного газа (ПНГ)

- 25 декабря 2019, 13:02

- |

Москва. Инициатива Минфина ввести налог на добычу попутного нефтяного газа (ПНГ) — «нонсенс». Об этом заявил глава ЛУКОЙЛА Вагит Алекперов.

Он также добавил, что введение налога приведет к росту цен на него.

«Нас всегда карали за то, что мы его сжигали. Мы вложили сотни миллиардов рублей для того, чтобы его утилизировать. Уровень утилизации ПНГ ЛУКОЙЛа сегодня выше 97%, у нас собственные газоперерабатывающие заводы, собственная генерация. Это вообще вопрос, который требует обсуждения. Я говорил на эту тему и с главой Минэнерго Александром Новаком, и с вице-премьером Дмитрием Козаком. Надеюсь, что будут услышаны наши доводы о том, что НДПИ на ПНГ нигде в мире не применяется»,— рассказал Вагит Алекперов в интервью «Коммерсанту».

Поскольку Минфин хочет ввести налог для того, чтобы компенсировать свои траты на будущий обратный акциз на сжиженный углеводородный газ, Вагит Алекперов предложил не увеличивать этот акциз до 7,5 тыс. рублей за тонну, как предполагается, а оставить на уровне 4,5 тыс. рублей, не вводя при этом налог на ПНГ.

«Давайте мы оставим 4,5 тыс. рублей обратного акциза вместо запланированных 7,5 тыс. рублей и не будем трогать попутный газ. Будет сбалансировано», — сказал он.

Новости компаний — обзоры прессы перед открытием рынка

- 25 декабря 2019, 09:11

- |

Российские инвесторы отстояли свой рынок. Индексы заканчивают год на максимумах

Уходящий год мог оказаться провальным для российского фондового рынка: иностранные инвесторы вывели из него $2,6 млрд — рекордный объем за шесть лет. Ситуацию спасли внутренние инвесторы, как розничные, так и институциональные. В результате российские фондовые индексы заканчивают год на максимумах, лидируя среди индикаторов других стран. Торговые договоренности между США и Китаем, мягкая денежно-кредитная политика ФРС и ЦБ, а также высокая дивидендная доходность позволяют рассчитывать на притоки средств от международных инвесторов в начале следующего года.

https://www.kommersant.ru/doc/4206781

Украина заработает на «Газпроме». Транзитный тариф может быть повышен вдвое

( Читать дальше )

Мега-завод Газпрома и его влияние

- 20 декабря 2019, 12:32

- |

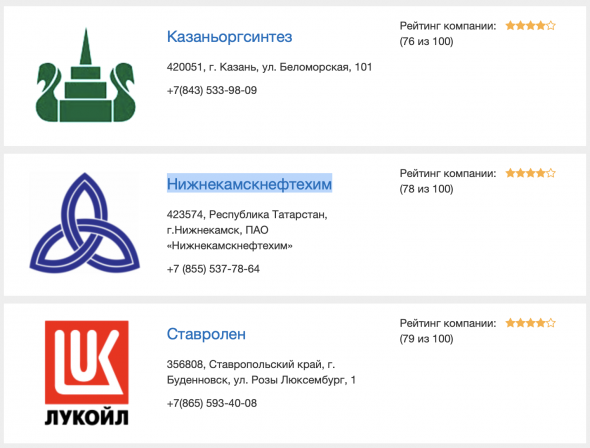

Предполагаемая мощность завода — 3 млн тонн полиэтилена и полипропилена. Это скажу я Вам значительный объём. К примеру Казаньоргсинтезсинтез выпускает всего 1,7 млн тонн продукции в год. Вообще у нас в России есть множество заводов по производству аналогичной продукции однако эти три, занимают лидирующие позиции:

1) Казаньоргсинтез

2) Нижнекамскнефтехим

3) Ставролен (Лукойл)

Со своим объемом производимой продукции Газпром мало того, что выйдет в лидеры, так еще и создаст целую проблему для хим. компаний. И если для Лукойла это дополнительный сегмент, то для первых двух это основной бизнес. Объем, выпущенный на рынок может серьезно сократить продажи хим. компаний, как внутри страны, так и на экспорт. Цены на полимеры тоже окажутся под давлением.

( Читать дальше )

ЛУКОЙЛ. Все еще считаете дорогим?

- 19 декабря 2019, 18:01

- |

Неплохие такие ожидания по урожаю за следующие пару лет?

Что-то подсказывает, что такой рост ожиданий по дивидендам даже близко еще не отыгран.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал