Избранное трейдера zaq789

"Мечел" намерен продлить опцион с ВТБ на 5% префов

- 29 июня 2018, 15:55

- |

МОСКВА, 29 июн /ПРАЙМ/. «Мечел» ведёт переговоры с ВТБ о продлении опциона на 5% привилегированных акций компании, сообщил в ходе годового собрания акционеров гендиректор «Мечела» Олег Коржов.

«Сегодня мы в процессе согласования продления опциона», — сказал Коржов.

В январе 2017 года группа в рамках соглашения о реструктуризации своего долга заключила с VTB Capital Plc соглашение о предоставлении call-опциона на приобретение 5% от общего количества привилегированных акций «Мечела» (6 миллионов 937,846 тысячи акций). По условиям соглашения компания обязывалась исполнить опцион в период с 1 апреля 2017 года по 31 декабря 2020 года. До его исполнения указанный пакет префов находится в залоге. В апреле 2017 года ВТБ направил уведомление о намерении реализовать опцион. Однако затем «Мечел» договорился с банком о продлении сроков реализации данного опциона на один год — до 1 апреля 2018 года.

Сделка предусматривает несколько способов реализации: продажу ВТБ 5% привилегированных акций «Мечела» по цене 47,3682 рубля за акцию или выплату банку денежных средств на разницу между средневзвешенной рыночной ценой привилегированных акций компании за последние шесть месяцев (начиная с даты, предшествующей дате получения от ВТБ уведомления об исполнении опциона) и указанной в соглашении ценой за акцию, либо комбинацией этих двух способов.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 0 )

ВТБ - мсфо/рсбу за 5 мес 2018г

- 28 июня 2018, 11:34

- |

ВТБ – мсфо

Прибыль 2016г: 51,6 млрд руб

Прибыль 2 мес 2017г: 20,4 млрд руб

Прибыль 1 кв 2017г: 27,6 млрд руб

Прибыль 4 мес 2017г: 35,3 млрд руб

Прибыль 5 мес 2017г: 50,1 млрд руб

Прибыль 6 мес 2017г: 57,9 млрд руб

Прибыль 7 мес 2017г: 67,7 млрд руб

Прибыль 8 мес 2017г: 68,7 млрд руб

Прибыль 9 мес 2017г: 75,3 млрд руб

Прибыль 10 мес 2017г: 90,9 млрд руб

Прибыль 11 мес 2017г: 98,8 млрд руб

( Читать дальше )

Внимание! Кредитная угроза: Остерегайтесь “матери всех кредитных пузырей”

- 11 июня 2018, 22:07

- |

Полезно оторваться от «назлобы» дня и посмотреть на известную проблему с высоты птичьего полета. Для этого предлагается ознакомится с неплохой статьей по проблеме непомерных долгов:

«Давайте вспомним те хмельные дни 2006 года, когда цены на жилье росли на 10, 15 и даже на 20 процентов в год, позволяя миллионам домовладельцев рефинансировать ипотечные кредиты и дополнительно занимать $300 млрд. кэша вследствие увеличения стоимости их недвижимости. Некоторые тратили деньги на мебель, бытовую технику, автомобили и отдых, добавляя топливо в уже и так ревущую экономику. Другие реинвестировали эти деньги в растущий рынок недвижимости и фондовые рынки. Когда, наконец, до всех дошло, что эти дома и эти акции не стоили того, что показывал рынок, накачанный долгом, рынки рухнули, банки чуть было не обанкротились, а экономика погрузилась в глубокую глобальную рецессию.

Теперь, 12 лет спустя, все то же самое происходит опять. Однако на этот раз не домохозяйства, использующие дешевый долг, обращают в наличные стоимость своих переоцененных домов. Скорее, это гигантские корпорации, которые используют дешевый кредит и неожиданно свалившиеся на голову деньги от сокращения налогов, вытягивают наличные из своих балансов для того, чтобы отдать их своим акционерам в виде возросших дивидендов и, особенно, для того, чтобы провести обратные выкупы акций. Как и прежде, привлечение денег таким способом приводит к росту долга — корпоративного долга — к рекордным уровням. Как и прежде, привлечение денег таким способом дает краткосрочный толчок уже и так быстро развивающейся экономике. И снова привлечение денег таким способом отвлекает капитал от продуктивных долгосрочных инвестиций и создает условия для еще большего раздувания финансового пузыря – на этот раз в акциях и корпоративных облигациях – и теперь, когда этот пузырь лопнет, экономика войдет в еще одну рецессию.

( Читать дальше )

Дурные сны

- 08 июня 2018, 22:23

- |

Заключите меня в скорлупу ореха, и я буду чувствовать себя повелителем бесконечности. Если бы только не мои дурные сны!

Добрый вечер, уважаемые читатели.

Впереди красный день календаря, а биржа уже вся красная. Как говорится, кто празднику рад, тот накануне пьян...

Мы постепенно выходим на дивидендный период, он набирает обороты и скоро уже предстоит принять решение, на что использовать поступившие дивиденды. Благо рынок нам предоставляет достаточно много возможностей.

Несмотря на общее падение рынка многие бумаги в портфеле чувствуют себя отлично, но все чаще просматривая структуру портфеля, я останавливаюсь на Алросе, процентное соотношение которой у меня сейчас 8,8%, что выше среднего. Не то, чтобы я активно докупал Алросу, были определенные докупки ниже 78 рублей, а теперь бумага подросла и ее доля в портфеле увеличилась.

В 2017 году на Алросу сильно повлияли бумажные факторы, что значительно снизило дивиденды, и, конечно, пока рано судить, но пока есть все основания расчитывать на улучшение будущих выплат. Еще в прошлом году Алроса предлагала выплатить вместо 50% чистой прибыли по МСФО 75% от FCF, но тогда этого не произошло. В текущем году планируется рассмотрение закрепления этой нормы в дивполитике.

( Читать дальше )

Газпром и Россети - как sell-side аналитика в России превращается в желтую публицистику

- 28 мая 2018, 18:16

- |

Я не хотел бы выступить «адвокатом дьявола» и защищать Газпром или его подрядчиков, поэтому не буду комментировать бездоказательные обвинения конкретных лиц в коррупции. Меня удивил односторонний и непрофессиональный подход аналитиков к оценке проектов Газпрома. К Газпрому у меня есть свои вопросы — как миноритарный акционер я возмущен и ростом

( Читать дальше )

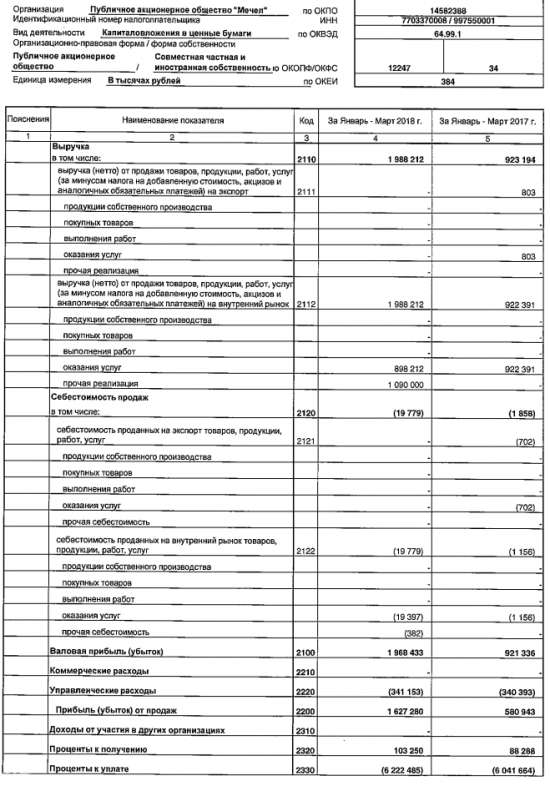

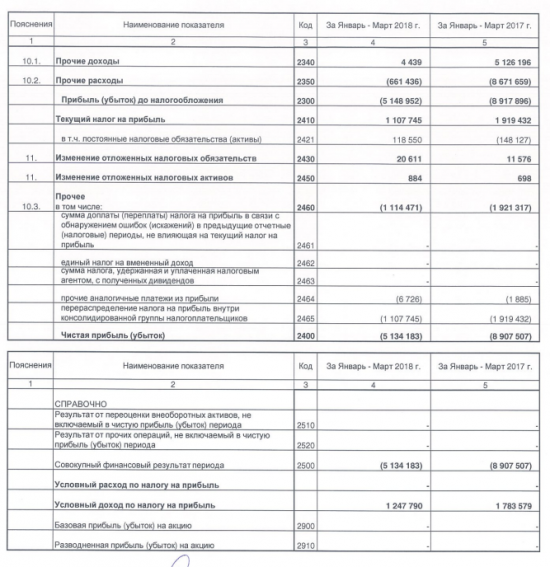

Мечел - чистый убыток по РСБУ в I квартале упал в 1,7 раза, до 5,1 млрд руб

- 26 апреля 2018, 18:27

- |

Выручка за отчетный период увеличилась в 2,2 раза, до уровня в 2 миллиарда рублей. Валовая прибыль выросла в 2,1 раза, составив 2 миллиарда рублей. Прибыль от продаж составила 1,6 миллиарда рублей, увеличившись в 2,8 раза.

Капитал и резервы компании снизились на 22,6%, до уровня в 17,6 миллиарда рублей. Долгосрочные обязательства выросли на 2,6%, до 239,7 миллиарда рублей, краткосрочные — сократились на 0,9%, до 24,524 миллиарда рублей.

( Читать дальше )

«Мечел» сообщает о дате раскрытия финансовых результатов за 2017 год

- 03 апреля 2018, 17:45

- |

Москва, Россия —_3 апреля 2018 года – ПAO «Мечел» (MOEX: MTLR, NYSE: MTL), ведущая российская горнодобывающая и металлургическая компания, сообщает о том, что в четверг, 5 апреля 2018 года, будут раскрыты операционные и финансовые результаты деятельности Группы за 2017 год. Также, 5 апреля, состоится конференц-звонок под председательством генерального директора ПАО «Мечел» Олега Коржова. Одновременно звонок будет транслироваться в сети Интернет.

Конференц-звонок состоится в четверг, 5 апреля 2018 года, в 18:00 по московскому времени, в 16:00 по лондонскому времени, в 11:00 по нью-йоркскому времени.

Чтобы принять участие в конференц-звонке, наберите указанный ниже номер за 10 минут до начала, назовите имя компании – «Мечел» и код конференции 1765375.

Номера для участия в конференц-звонке:

Международный: +44 (0)330 336 9411

США: +1 929-477-0448

Россия: +7 495 916 7309

Код конференции: 1765375

Пожалуйста, загрузите презентацию и установите необходимое программное обеспечение для прослушивания звонка за 10 минут до его начала. Запись звонка также будет доступна на нашем сайте.

www.mechel.ru/press/press?rid=24740&oo=1&fnid=68&newWin=0&apage=1&nm=140859&fxsl=view_soc.xsl

Китай снизил импорт коксующегося угля в феврале на 34%

- 29 марта 2018, 16:04

- |

29.03.2018

Как сообщает агентство Platts, в феврале 2018 г. Китай импортировал 2.9 млн. тонн коксующегося угля, что на 42.44% ниже уровня января и на 34.35% ниже уровня прошлого года.

В феврале страна импортировала 1,47 млн. тонн коксующегося угля из Австралии, что выше на 48,32% в месяц и на 23,25% в годовом исчислении, тогда как импорт из Монголии снизился на 33,95% в месяц и 32,36% в годовом исчислении до 971 564 млн тонн.

С начала года Китай импортировал 7,77 млн. тонн коксующегося угля, что на 25,3% ниже, чем в прошлом году.

Потенциал роста акций АФК Система пока выглядит призрачным

- 13 марта 2018, 19:16

- |

Андрей Верников, заместитель генерального директора по инвестиционному анализу ИК «Церих Кэпитал Менеджмент», заявил, что завтра он идёт на встречу к советнику АФК «Система» и может задать данный вопрос. «Я не верю в полное восстановление, но в случае пробития уровня 14 акции можно будет покупать в надежде на дальнейший рост. Увидим мы пробитие этого уровня, но полного восстановления не увидим, так как вялотекущий конфликт по линии С. — Е. сложно урегулировать до конца», — думает эксперт.

Андрею Кочеткову, аналитику «Открытие Брокер», пока об этом говорить сложно, поскольку мировое соглашение является лишь закрытием конфликта. «Однако, по итогам конфликта компания лишилась 100 млрд рублей. Соответственно, это минус будущей отчётности. Поэтому можно лишь говорить о том, что бумага, возможно, не будет дальше падать. Рост её будет непредсказуемым и приуроченным к финансовой отчётности. Пока будем ожидать восстановление до 13-14 рублей за бумагу. Тем не менее, можно её положить в портфель в качестве среднесрочной спекулятивной идеи», — добавляет аналитик.

( Читать дальше )

Евраз, НЛМК, Северсталь и ММК по-прежнему выглядят привлекательно

- 13 марта 2018, 15:39

- |

В результате мы немного повысили прогнозную цену акций «Северстали» (с 15,50 долл./ГДР до 16,00 долл./ГДР) и «Евраза» (с 400 британских пенсов/акция до 420 британских пенсов/акция). Прогнозная цена акций ММК (12,00 долл./ГДР) осталась прежней. Эти уровни предполагают ожидаемую общую доходность в 16%, 3% и 22% соответственно, в связи с чем мы понижаем рекомендацию по «Евразу» с «покупать» до «держать», но оставляем рекомендации по «Северстали» («держать») и ММК («покупать») без изменений.

Одновременно мы присваиваем акциям НЛМК (рекомендация по которым ранее была помещена на пересмотр) прогнозную цену в 23 долл./ГДР, что предполагает ожидаемую общую доходность на уровне 2%, в связи с чем мы присваиваем им рекомендацию «держать» (как и до пересмотра). С учетом рассчитанных нами прогнозных цен мы ожидаем, что доходность свободного денежного потока указанных компаний в 2018 г. составит 8–9%. В случае «Евраза» ожидаемая доходность свободного денежного потока несколько выше в силу его более значительной долговой нагрузки.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал