Избранное трейдера whoitare

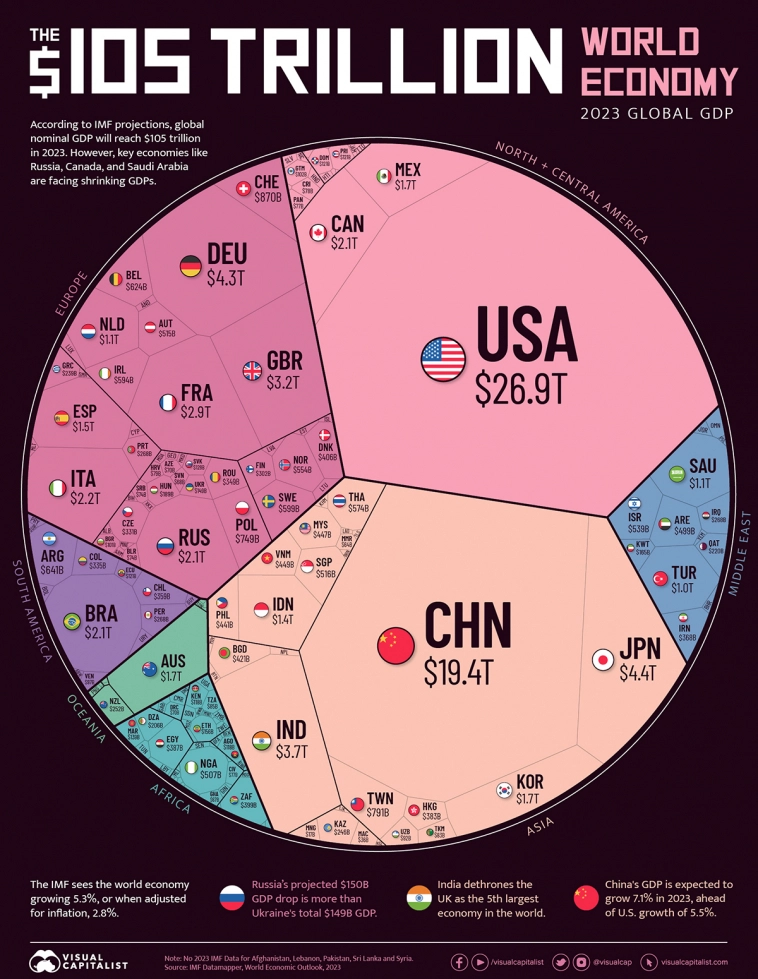

Доля России составляет менее 1% национальных богатств мира и менее 2% ВВП всех стран.

- 27 ноября 2023, 11:32

- |

Почти десять лет назад, в 2016 году, когда средние доходы в России в долларовом эквиваленте были в полтора раза меньше, было так:

На долю самых богатых 10% россиян приходится почти общемировая доля национальных богатств.

Общемировые богатства распределяются так, что на долю самых богатых 10% людей приходится почти 90% национальных богатств.

Доля России составляет менее 1% национальных богатств мира и менее 2% ВВП всех стран.

1) Следование общемировым тенденциям это плохо или хорошо?

2) Как влияет страна с 1% национальных богатств мира и с 2% ВВП всего мира на общемировые тенденции?

Мировой ВВП.

https://www.visualcapitalist.com/visualizing-the-105-trillion-world-economy-in-one-chart/

Визуализация мировой экономики стоимостью 105 триллионов долларов на одном графике.

Ссылка, посмотреть изображение в более высоком разрешении.

https://www.visualcapitalist.com/wp-content/uploads/2023/08/global-economy-2023.jpg

В России ожидается самый большой спад ВВП: в 2023 году прогнозируется сокращение на 150 миллиардов долларов, на 7%. 150 миллиардов долларов, это больше, чем ВВП Украины. Это соответствует примерно одной трети общего спада всех 29 стран с сокращающейся экономикой.

( Читать дальше )

- комментировать

- 6.2К | ★12

- Комментарии ( 165 )

Ошибка ИФНС или как не потерять право на зачет убытка

- 20 ноября 2023, 14:52

- |

Доброго всем дня!

Хочу рассказать сегодня об ошибке налоговиков, которую в последнее время часто встречаю в актах проверки деклараций 3-НДФЛ. Сразу к примеру, чтобы всем вам было легче понять суть…

У инвестора в 2017 году был убыток в размере 500 000 рублей по акциям, а в 2022 году он получил прибыль – 750 000 рублей, с которой российский брокер удержал НДФЛ. Соответственно, мы подаем декларацию 3-НДФЛ за 2022 год и пытаемся вернуть налог. Сумма НДФЛ к возврату будет 13% от 500 000 рублей, потому что сумма убытка меньше прибыли. Убыток можно полностью зачесть.

Но налоговая прислала акт проверки, в котором среди «лишней информации» указано, что вернуть излишне удержанный налог обязан сам брокер. И вот тут грубая ошибка. Когда брокер действительно сам в течение года удерживает НДФЛ в большем размере, чем положено, то эта сумма «переплаты» указывается в обязательном порядке в справке 2-НДФЛ. И вернуть эту сумму можно через брокера. Но брокер не делает зачет убытка прошлых лет с текущей прибылью. И для брокера никакая лишняя сумма налога не была образована.

( Читать дальше )

Что такого интересного в ДВМП и почему мы считаем это одной из лучших идей на рынке?

- 16 ноября 2023, 11:40

- |

Как уже известно, 8 ноября Росатом получил акции головной компании группы FESCO – Дальневосточное морское пароходство, которые до этого находились в государственной собственности.

Какой пакет акций перешел Росатому в указе не сказано, однако согласно источникам – 92,5%. Сколько до этого было акций у структур Росатома неизвестно, но об этом позже.

К моменту передачи ДВМП Росатом уже управлял ключевым активом ДВМП – Владивостокским морским торговым портом. Передача по управление Росатому ВМТП обосновывалась тем, что порт обеспечивал более 30% грузов для строящихся АЭС за рубежом.

Основная цель передачи ДВМП в руки Росатома – это создание полноценного международного логистического оператора, что должно обеспечить значительный рост выручки и чистой прибыли, а также даст возможность FESCO использовать ресурсы Росатома для развития своих проектов в части контейнерного бизнеса.

Таким образом в России готов появиться огромный холдинг на базе Росатома, который займется развитием международных мультимодальных и транзитных перевозок на маршруте Азия-Европа, в главную очередь развитием Северного морского пути, загруженность которого должна увеличиться в 10 раз к 2030 году.

( Читать дальше )

Почему некоторые продают на минимуме и покупают на максимуме. Психология

- 15 ноября 2023, 08:07

- |

людям хочется купить намного дешевле.

Психологически трудно покупать, когда всё снижается: хочется езё ниже.

Потом всё начинает расти и человек думает, я не купил дешевле, дороже точно не буду покупать, но цена ещё выше и выше.

Нервы не выдерживают, человек покупает (в момент, когда уже на самом деле надо продавать) и начинается коррекция.

Такой цикл. Веду каналы, чаты и периодически наблюдаю много таких людей.

Для новичков,

рынок — это, в первую очередь, борьба с самим собой, со своими плохими привычками, слабостями.

Рэй Далио, например, писал, что для него избавление от вредной привычки занимает, в среднем, 1,5 года

У кого-то получается быстрее, у кого-то вообще не получается даже признаться ссмому себе с своих слабостях и поставить себе правильные задачи.

С уважением,

Олег

⛽️ Роснефть #ROSN: настрой на рост

- 07 ноября 2023, 16:23

- |

🛢Роснефть — крупнейшая нефтегазовая компания в России и одна из ведущих в мире по запасам и добыче углеводородов.

🟢 Драйверы роста компании:

Основной драйвер роста сейчас: проект «Восток Ойл»

— Масштабные проекты: Роснефть активно развивает проект «Восток Ойл», который должен стать ключевым фактором увеличения добычи к 2030 году.

— Увеличение добычи: компания планирует нарастить добычу углеводородов до 330 млн тонн к 2030 году, что представляет собой рост в 1,3 раза по сравнению с 2021 годом.

— Финансовые показатели: прогнозируется рост выручки компании на 15% годовых в среднем, а также улучшение показателя FCF к выручке до 10%.

🔴 Ключевые риски:

— Санкционное давление и нарушение цепочек поставок

— Волатильность цен на нефть

🟡 Акции Роснефть #ROSN торгуются в восходящем тренде. Ближайшие цели находятся на уровнях 608-618 рублей за акцию. Стоп выставляем на уровне 498 рублей.

❓ А что думаете вы?

Держу – 🗿

Куплю – 🐳

( Читать дальше )

Почему дивиденды «Лукойла» оказались ниже ожиданий

- 07 ноября 2023, 07:50

- |

На прошлой неделе, 26 октября, компания «Лукойл» рекомендовала промежуточные дивиденды на уровне 447 руб./акцию (6% доходности к текущей цене) — всего около 309 млрд руб. Рекомендация дивидендов состоялась, как мы и ожидали. При этом рекомендованные дивиденды за 9 мес. 2023 г. были ниже нашего и консенсус-прогноза (547 руб./акцию). В статье поговорим, с чем это было связано и какие могут быть дивиденды по итогам года.

Согласно дивидендной политике «Лукойла», общая сумма дивидендов за год должна составлять не менее 100% скорректированного свободного денежного потока (FCF). Скорректированный FCF определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, выплаченных процентов, погашения обязательств по аренде, а также расходов на покупку акций компании. Компания может учитывать при расчете FCF для дивидендов погашение тела долга в том числе, как она делала это в 2022 году.

В пресс-релизе «Лукойл» сообщил, что дивиденды рекомендованы «по результатам девяти месяцев 2023 г.». Но фактически компания рекомендует промежуточные дивиденды по результатам МСФО за полугодие, в соответствии с дивидендной политикой.

( Читать дальше )

Один из способов увеличения прибыли - продажа опционов пут.

- 01 ноября 2023, 12:38

- |

Перед криками о том что это опасно стоит понять логику.

У очень многих есть кеш, и многие хотят взять дешевле. Решите для себя по сколько вы бы взяли, и продайте пут со страйком по этой цене.

Свободную ликвидность на размер позиции держите в фонде ликвидности.

В результате, если за опцион придется отвечать — вы купили со скидкой, и положили а карман премию. Если отвечать не придется — вы заработали безрисковую доходность + премию пута.

Риск тут только событие при котором вы бы пересмотрели цену покупки вниз, но это плата за дополнительную доходность. Катастрофического расклада при таком сценарии нет.

Можно ли получить дополнительный доход продавая опционы не рискуя получить убыток больший чем просто удерживая акции? Да можно!

Весь риск можно свести к тому что вы купите акции дешевле текущей цены(но быть может дороже той цены которая будет после обвала), ИЛИ получите меньше прибыли от роста акций. Все. Никаких долгов брокеру, и слитых депозитов, и всего того треша который вы слышали про опционы.

( Читать дальше )

Ипотечный пузырь наконец-то заметили

- 29 сентября 2023, 14:31

- |

Эльвира Набиуллина на форуме в Сочи сегодня (29 сент 2023):

«В ипотеке мы видим признаки перегрева. Ипотека растет темпами, если брать 12 месяцев, 30%. Это высокие темпы [...] Здесь, конечно, нас беспокоит и качество кредитов, и влияние их на рынке жилья»

На самом деле, это не всё, с чем я сегодня к вам пришёл. Вчера в документ «Основные направления единой государственной денежно-кредитной политики на 2024 год и период 2025 и 2026 годов» добавили очень важную врезку про проблемы, которые создала программа льготной ипотеки для экономики всей страны. Там 4 страницы мелкого сложного текста — если хотите, почитайте (врезка №9, стр. 108-112).

Вот ключевые тезисы:

▪️ Общий объем кредитов по «нерыночной» ставке составляет более 11 трлн рублей, что превышает 7% ВВП. Льготные ипотеки — это почти 60% от всех субсидируемых кредитов в экономике или около 6,3 трлн рублей (+6 трлн рублей всего за три года).

▪️ Спустя многие годы, о разовом стимулирующем эффекте от этих кредитов никто уже не вспомнит, а огромная нагрузка на бюджет — останется.

( Читать дальше )

Расшифруем значение Индекса гособлигаций RGBI и рассмотрим его ценность для частных инвесторов с возможностями его применения в инвестиционных стратегиях.

- 28 сентября 2023, 19:18

- |

У инвестора есть несколько способов для отслеживания общей ситуации на рынке и относительно определенного портфеля ценных бумаг. Фондовые индексы — это важные инструменты для анализа рынка, которые показывают, как активы определенной группы покупаются и продаются. Такие индексы доступны как для зарубежных, так и для российских бирж, с Московской биржей считается главным источником таких данных.

Поскольку ОФЗ являются наиболее надежными облигациями, многие инвесторы включают их в свои инвестиционные портфели. Однако они сталкиваются с проблемой быстрого сравнения общей доходности по данным ценным бумагам с доходностью других возможных вложений.

Мосбиржа является надежным источником поддержки в данной ситуации. Эксперты осуществляют расчеты и публикацию информации по различным облигационным индексам, наиболее популярными из которых являются RGBI и RGBITR.

В данной статье мы рассмотрим следующие вопросы:

- Что представляет собой RGBI?

- Как инвесторы применяют RGBI?

- Как производится расчет RGBI?

( Читать дальше )

- комментировать

- 11.5К |

- Комментарии ( 0 )

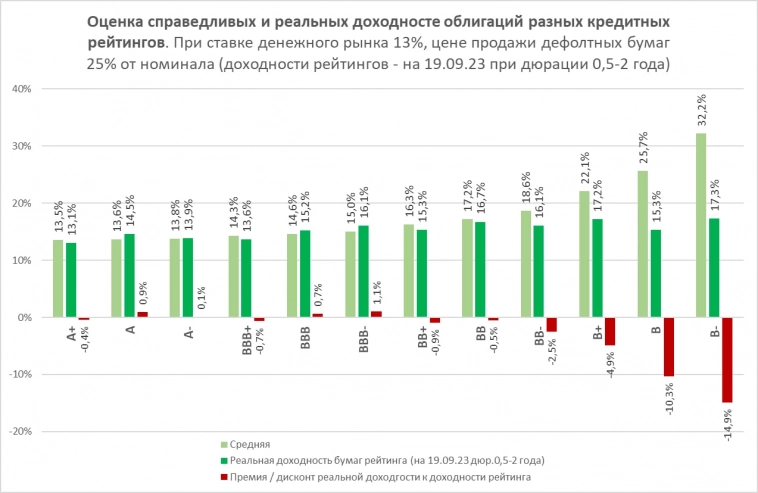

На большом -B+оздушном шаре. О легком отличии справедливых и реальных доходностей ВДО

- 22 сентября 2023, 07:28

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал