Избранное трейдера Vuko

ВТБ погасил облигации по 315р вместо 1000р. Инвесторы в шоке.

- 11 сентября 2025, 13:15

- |

Тут слово «кинул» мягко говоря неприменимо.

Инвесторам бы стоило разобраться, что такое структурный продукт сперва.

Вкратце поясняю, что структурки — это не облигации в привычном виде, у них сумма к погашению определяется условиями, прописанными в проспекте эмиссии. Это сложный дериватив, а не долговая бумага с фиксированным купоном.

Причина такого устройства — опционная модель. Структурный продукт часто состоит из двух частей:

· Защитная часть: большая часть капитала (например, 900 руб. из 1000) инвестируется в надежные активы, чтобы при худшем сценарии вернуть хоть что-то (это объясняет, почему вернули 315, а не 0).

· Рисковая часть: на оставшиеся средства (100 руб.) покупаются опционы, которые дают возможность получить высокий доход в случае благоприятного движения цены актива. Цена погашения рассчитывается по формулам, описанным в инвестиционном меморандуме и проспекте.

Народ на форуме СЛ тоже возмущается и хочет писать в ЦБ:

( Читать дальше )

- комментировать

- 55.4К | ★21

- Комментарии ( 195 )

Размещение облигаций Норильский Никель БО-001Р-14

- 10 сентября 2025, 15:43

- |

Основные параметры:

Ставка купона: 6,5-7% (YTM до 7,23%)

Срок обращения: 4 года

Купон: 12 раз в год

Рейтинг: AAA

Объём размещения: 300 миллионов долларов

Номинал: 100$

Амортизация: нет

Оферта: нет

Сбор заявок: 11 сентября

Дата размещения: 16 сентября

Выпуск для всех

Да, у компании имеются сейчас финансовые проблемы из-за санкций, переизбытка предложения на рынке, высокой ставке и так далее, но компания при любых обстоятельствах является надёжным плательщиком по своим обязательствам и нет никаких сомнений в платёжеспособности эмитента.

Выпуск наиболее актуален ещё и по причине того, что рубль, вроде бы, начал наконец ослабевать, что даёт дополнительное преимущество выпуску.

Давайте же посмотрим на его привлекательность сравнив его с иными валютными выпусками эмитента:

Самый интересный (в плане ситуации) среди выпусков НорНикеля это НорНик1P10 RU000A10BQU0

Он торгуется по цене в 123% от номинала и имеет оферту в июне 2026. Да, у него купон в 8%, но за 9 месяцев его цена снизится на 23%) Так в стакане сейчас ещё только заявки на покупку стоят)))

( Читать дальше )

Как мажоры манипулируют ценами акций: откровения инсайдера

- 27 марта 2025, 07:30

- |

Сказка про физика, маркет-мэйкера и мажора от первого лица...

— На бирже нет никаких железобетонных фактов, кроме одного: манипуляций со стороны хозяев эмитента и инсайдеров.

Когда им нужно закупить акции, они могут обрушить их цену, несмотря на фундаментальные показатели. И будут держать котировку у «плинтуса» столько, сколько потребуется. А когда решат продать — разгонят цену на любую высоту, пока не сбросят все бумаги. Инструменты для этого известны давно и не меняются уже сотню лет.

Как-то я общался с человеком, который работал в «избе» и занимал в том числе позицию маркет-мейкера. Он поделился интересными моментами, и, с его разрешения, я решил рассказать об этом.

«Всё стало жёстче, но приёмы не изменились»

— Приветствую. Вы работали маркет-мейкером?

— Да, но давно — лет 20 назад.

— За это время многое изменилось?

— Да, стало жёстче. Деньги ушли, конкуренция исчезла. Но приёмы остались те же. Пытатся переиграть маркет-мейкера на его же поле, а это полный бред. Напоминает Дон Кихота, который с ветряными мельницами борется.

( Читать дальше )

Новый состав индексов Московской биржи с 21 марта. Что изменится?

- 09 марта 2025, 09:51

- |

Московская биржа с 21 марта изменит состав основных индексов. Изменения в индексе происходят 4 раза в год: в третью пятницу марта, июня, сентября и декабря. Посмотрим на изменения, а также для новичков напомню что такое индексы.

Индекс – показатель, рассчитываемый Мосбиржей на основании сделок с ценными бумагами, совершенных на торгах Биржи, и отражающий изменение суммарной стоимости определённой группы ценных бумаг.

На российском фондовом рынке есть два основных индекса: индекс Мосбиржи и индекс РТС. Значение Индексов рассчитывается как отношение суммарной стоимости (капитализации) всех акций по состоянию на момент расчета Индекса к значению делителя на n-ный момент расчета индекса. Делитель представляет собой значение суммарной стоимости (капитализации) всех акций на первый день расчета Индекса, скорректированное с учетом произошедших изменений базы расчета и начального значения Индекса.

Индекс Мосбиржи (IMOEX) – это индекс, взвешенный по рыночной капитализации. Включает наиболее ликвидные акции крупнейших российских эмитентов, их виды экономической деятельности относятся к основным секторам экономики. Рассчитывается в рублях. Запущен в 1997 году с начальным значением 100 пунктов.

( Читать дальше )

Банк Санкт-Петербург. Предварительные итоги 2024-го

- 22 января 2025, 13:08

- |

*События после учетной даты несколько скорректируют уплаченные налоги и операционные расходы.

Ну, чуток не дотянули до моего прогнозного значения в 55 млрд годовой прибыли. Итоговая чистая прибыль 52.6 млрд рублей, в т.ч. 5 млрд за декабрь. Декабрь вышел на уровне обычного месяца, в прошлые годы был значимо более прибыльным.

Впрочем, стоит отметить, что прогноз в 55 млрд я начал озвучивать еще с мая. В те времена аналитики любили продолжать писать мантры про разовые прибыли (впору уже ставить знак ™), а прогнозы в лучшем случае доходили до 40-45 млрд.

Итак, посмотрим на результаты.

Как видим, Банк превзошел прошлогодние результаты.

Теперь посмотрим на ключевые составляющие. ЧПД составил 19.4 млрд за квартал. Уверенный рост и к прошлому кварталу и год-к-году. В принципе, как неоднократно подмечалось в блоге, несколько более корректно смотреть суммуЧПД+ЧКД (ибо можно играться делая более привлекательные комиссии, но чуть менее привлекательные условия по вкладам и наоборот). Но даже так, рост к 4к23 составил 17.8%, а квартал-к-кварталу +10.8%.

( Читать дальше )

Объем фондов денежного рынка превысил 1 трлн рублей

- 08 января 2025, 17:59

- |

⚡️ Объем фондов денежного рынка превысил 1 трлн рублей

Кто бы мог подумать пару лет назад, что такое возможно. В фондах денежного рынка по состоянию на начало января сконцентрировано свыше 1 триллиона рублей.

Вот список крупнейших фондов:

▪️ LQDT (ВТБ) — 381,5 млрд ₽;

▪️ SBMM (Сбер) — 279 млрд ₽;

▪️ AKMM (Альфа) — 210,5 млрд ₽;

▪️ TMON (Т-Банк) — 75,5 млрд ₽;

▪️ AMNR (Атон) — 38 млрд ₽;

▪️ BCSD (БКС) — 19,7 млрд ₽;

▪️ FMMM (Финам) — 1,66 млрд ₽.

Притоки новых средств в фонды в последние 2 недели года — колоссальные. Каждый день в них поступали миллиарды (а в некоторые дни — десятки миллиардов) новых рублей. Вопреки ожиданиям, сильный рост рынка акций привел не к снижению, а к увеличению объемов фондов денежного рынка.

Текущая справедливая стоимость денег составляет около 20,5% (1, 2). Несложно посчитать, что ежедневно эти фонды прирастают на ~0,5 млрд ₽ за счёт процентного дохода. Всё остальное — это притоки новых средств.

Пайщики фондов денежного рынка могут себе позволить купить Аэрофлот, Ростелеком, Русагро, Fix Price, Мосэнерго, VK, ЦИАН и Сегежу. Вместе взятые. Целиком.

( Читать дальше )

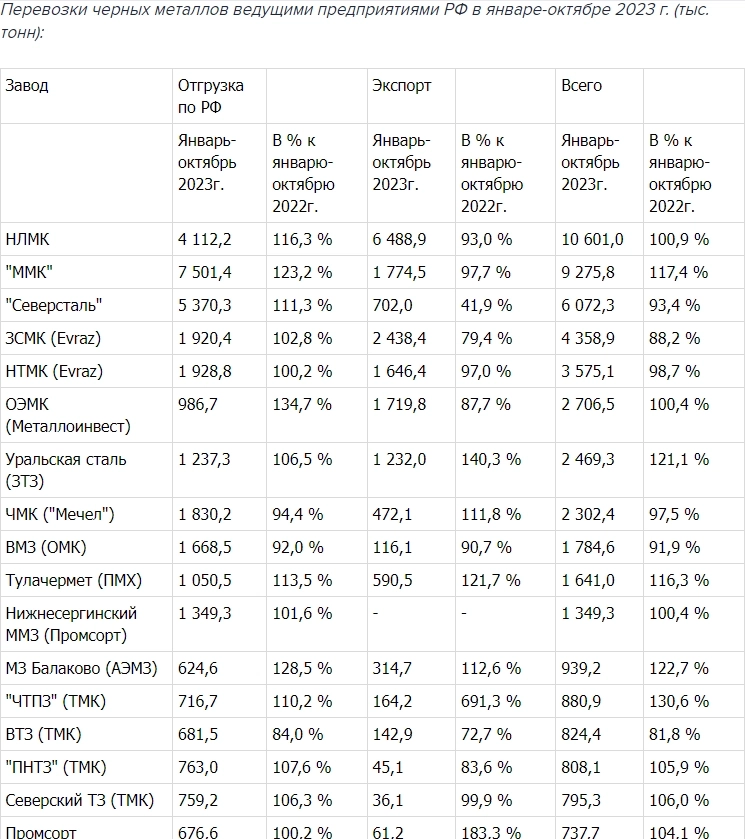

РЖД в январе-октябре 2023г нарастили перевозки черных металлов на 5% при падении экспорта на 8%

- 03 ноября 2023, 17:25

- |

Импорт черных металлов в РФ железнодорожным транспортом в январе-октябре повысился на 27,2% до 3,1 млн тонн, а экспорт упал на 8,1%, до 20,9 млн тонн.

www.interfax.ru/business/929080

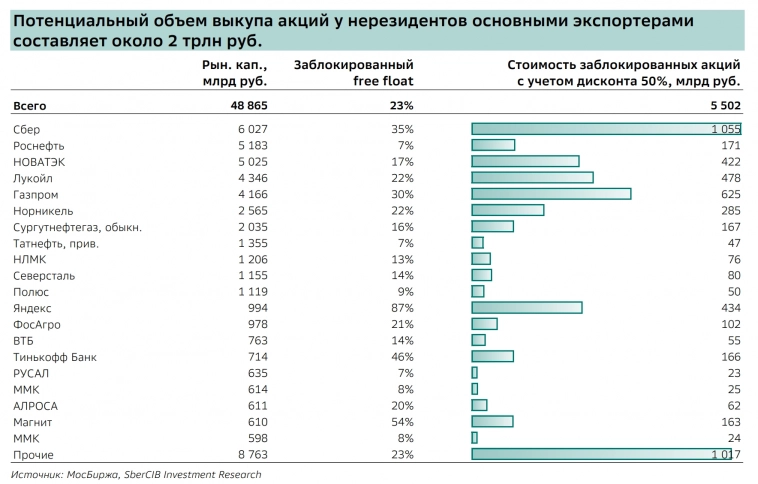

#BuyBACK у нерезов за <50% Магнит Лукойл Кто следующий: сколько заморожено, цена вопроса.

- 08 октября 2023, 08:48

- |

#BuyBACK у нерезов за <50%

Магнит

Лукойл

Кто следующий: сколько заморожено, цена вопроса.

Магнит выкупил у нерезидентов 21,5% своих

акций с дисконтом 50% за 48,5 млрд руб.

Вице-премьер РФ Александр Новак подтвердил, что Лукойл обратился к властям за разрешением на выкуп акций у иностранных инвесторов с дисконтом не менее 50%.

«С подобными

просьбами обращались и другие нефтегазовые компании.

Валюта для подобных сделок у компаний есть».

С уважением,

Олег.

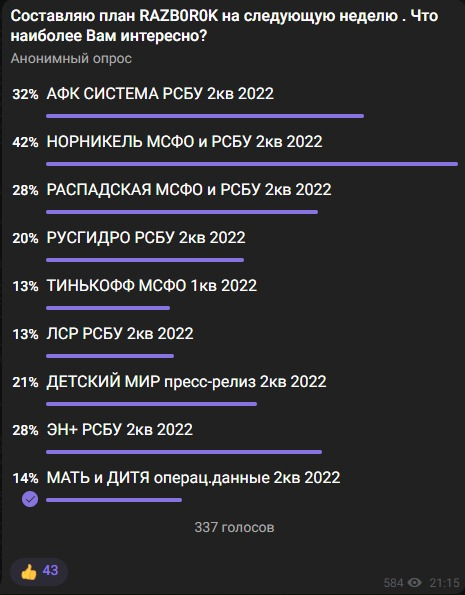

RAZB0RKA отчета НОРНИКЕЛЬ по РСБУ за 1 полугодие 2022 - считаем дивиденд

- 23 августа 2022, 08:44

- |

НОРНИКЕЛЬ уверено победил в голосовании RAZB0ROK на эту неделю

Отчет по РСБУ вышел 27.07.22, а МСФО 02.08.22

С того момента, на эти отчеты сделаны наверное сотни обзоров от разных блогеров и инвестиционных компаний

Однако, Вас по прежнему интересует как отработал НОРНИКЕЛЬ в 1 полугодии

НОРНИКЕЛЬ в этом году остается «информационно» открыт и продолжает публикацию отчетности

Всего у компании 3 вида отчетности:

1. Производственные показатели по кварталам

( Читать дальше )

Free-float рейтинг российских компаний (на 11.06.2022)

- 11 июня 2022, 06:16

- |

Доля ценных бумаг российских компаний, находящихся в свободном обращении (коэффициент free-float) по состоянию на 11.06.2022. От максимальной доли к меньшей.

Источник — Московская биржа.

| Код | Полное наименование организации | Коэффициент free-float, % |

| TATNP | «Татнефть» имени В.Д. Шашина | 100 |

| SBERP | Публичное акционерное общество «Сбербанк России» | 100 |

| SNGSP | Публичное акционерное общество «Сургутнефтегаз» | 73 |

| RTKMP | Публичное акционерное общество «Ростелеком» | 69 |

| MGNT | Публичное акционерное общество «Магнит» | 67 |

| MOEX | Публичное акционерное общество «Московская Биржа ММВБ-РТС» |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал