Избранное трейдера Kostlc

Сделали таблицу РЕПО с ЦК

- 19 июня 2020, 14:37

- |

https://smart-lab.ru/q/repo-s-ck/

Значит в таблице есть ставки РЕПО по различным инструментам. Если чего-то слишком много набрали в шорт, и этого не стало на рынке, ставка РЕПО по таким инструментам взлетает (насколько я себе это понимаю). Ну и вы можете отследить это по этой табличке.

Знающие люди-банкиры, я все правильно объясняю?

- комментировать

- 4.4К | ★7

- Комментарии ( 9 )

Сургутнефтегаз, прикинем дивиденды по префам

- 18 июня 2020, 01:23

- |

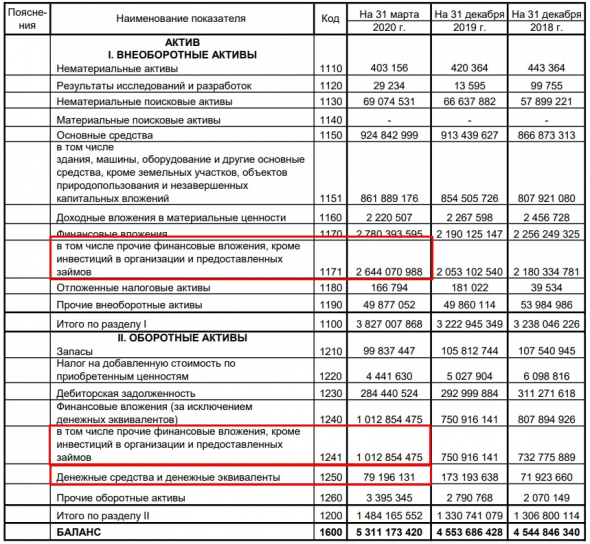

Капитализация СНГ составляет около 1,7 трлн. руб., долгов нет (по РСБУ), сумма средств на счетах составляет 3,7 трлн. руб., суммарно активов на 5,3 трлн. руб (РСБУ). Вы бы купили такую компанию? Давайте разбираться.

дивиденды по префам" title="Сургутнефтегаз, прикинем дивиденды по префам" />

дивиденды по префам" title="Сургутнефтегаз, прикинем дивиденды по префам" />Операционная прибыль по РСБУ от основной деятельности (реализации нефти, нефтепродуктов, газа и пр.) в среднем за последние годы составляет около 400 млрд. рублей. А вот чиcтая прибыль (далее ЧП) постоянно плавает, за 2018 год — 850 млрд. руб, за 2019 год — 106 млрд. рублей, за 1 квартал 2020 года СНГ заработал 717 млрд. руб против убытка в 83 млрд. руб годом ранее.

( Читать дальше )

Миф о V-образном восстановлении в одной диаграмме

- 17 июня 2020, 19:16

- |

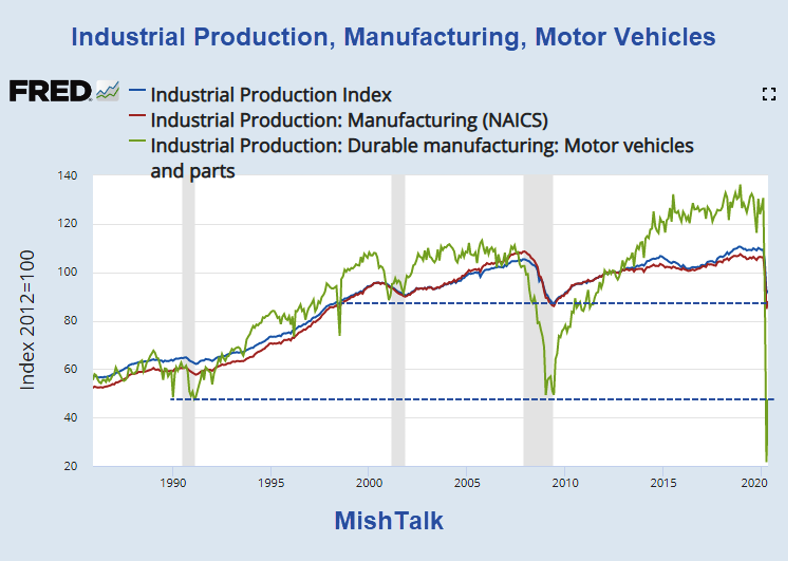

Розничные продажи выросли в мае, но производство это другая история.

ФРС по промышленному производству и использованию мощностей уделяет большое внимание формирующемуся V-образному тезису восстановления.

Основные характеристики промышленного производства

Промышленное производство выросло слабее, чем ожидалось, на 1,4% в мае. Econoday консенсус составил 2,9%.

Отрицательный пересмотр занял апрель с -11,2% до -12,5%, так что по существу никакого отскока не было.

( Читать дальше )

Уроки истории. Маленькая эпохальная книга

- 17 июня 2020, 15:40

- |

Вторая книга, которую я читаю книгу по совету Рэя Далио. Его цитата кстати есть на задней обложке книги. Как ни странно, у книги немало общего с книгой "Смысл существования человека", которую я прочел первой по совету Далио.

Авторы книги — муж и жена 40 лет писали «Историю цивилизации» в 11 томах, за что получили Пулицеровскую премию. Эта книга — выжимка из 13 глав-эссе, с короткими но ёмкими выводами. Это серьёзная книга. Хороший, богатый слог у автора. Книга написана в 1968 году. Автор книги умер аж 40 лет назад.

Книга мне понравилась, потому что она заставляет широко взглянуть на историю и контекст. Эта книга заставляет THINK BIG. До прочтения я думал, что основная идея книги — это то, что история постоянно повторяется. Отчасти так и есть, потому что природа людей меняется очень медленно. Я бы сказал, что книга — это некий философский очерк про историю как таковую.

Эту книгу, я считаю, должен обязательно прочесть любой политик. Даже лично у меня книга вызывала вопрос:

❓как построить государство и общество, где можно сделать счастливым низший класс?

Один выводов, которые я себе написал на обложке:

👉мы еще не осознали, но в историческом контексте интернетизация и смартфонизация населения должна привести к одним из самых существенных нравственных сдвигов с истории человечества.

( Читать дальше )

Формула Блэка — Шоулза и волатильности не работает. Используем их из-за ментальной ошибки: Смещение в сторону доступности

- 17 июня 2020, 14:56

- |

CМЕЩЕНИЕ В СТОРОНУ ДОСТУПНОСТИ Почему людям кажется: лучше негодный план, чем никакого.

Смещение в сторону доступности означает примерно следующее: мы создаем свою картину мира на основе самых простых и доступных примеров.

Наш мозг любит драму, а не статистику.

люди используют в первую очередь ходы и рецепты, которые им наиболее знакомы и просты в исполнении. На этом основании и принимаются решения — зачастую результат ужасен.

Например: вот уже десять лет всем известно, что так называемая формула Блэка — Шоулза не работает при расчете цен на финансовые деривативы. (Математическая модель Блэка — Шоулза рассматривает безрисковые опционы, а здесь нужно учитывать риск).

То же с «формулой волатильности». Нельзя ею пользоваться при расчете масштабов риска финансовых ценных бумаг. Ею пользуются при расчете почти всех финансовых моделей. Таким образом, смещение в сторону простоты и доступности одаривает банковскую систему миллиардными убытками.

( Читать дальше )

Серьезная дефляция долга: почему эти 5 стран подвергаются наибольшему риску (перевод с elliottwave com)

- 17 июня 2020, 13:20

- |

Долговая дефляция разрушительна. Она также редка. С ней столкнулся мир, когда около 12 лет назад рынок субстандартного жилищного долга рухнул. До этого последняя всеобщая дефляция была в начале 1930-х годов — широко известная как «Великая депрессия».

Прежде чем углубиться в страны, наиболее подверженные риску серьезной дефляции долга сегодня, давайте покончим с распространенным заблуждением, согласно которому дефляция — это просто падение цен. Фактическое определение заключается в том, что дефляция — это сокращение объема денег и кредита по отношению к имеющимся товарам. Падение цен происходит во время дефляции, но это просто эффект.

Прежде чем углубиться в страны, наиболее подверженные риску серьезной дефляции долга сегодня, давайте покончим с распространенным заблуждением, согласно которому дефляция — это просто падение цен. Фактическое определение заключается в том, что дефляция — это сокращение объема денег и кредита по отношению к имеющимся товарам. Падение цен происходит во время дефляции, но это просто эффект.Другими словами, в издании Роберта Пректера «Conquer the Crash», выпущенном в 2020 году, отмечается:

Когда объем денег и кредита падает относительно объема доступных товаров, относительная стоимость каждой денежной единицы увеличивается, в результате чего цены на товары обычно падают. Хотя многим людям трудно это сделать, надлежащий способ понять эти изменения состоит в том, что растет и падает стоимость денежных единиц, а не стоимость товаров.

( Читать дальше )

Аудитор из большой четверки сможет многому научить

- 17 июня 2020, 10:49

- |

Всем, привет!

В первую очередь, наверное, нужно рассказать немного о себе.

Я менеджер отдела аудита в большой четверке (аудиторско-консалтинговые фирмы EY, KPMG, PWC, Deloitte, ссылка на краткое описание компаний https://ru.m.wikipedia.org/wiki/Большая_четвёрка_(аудит) ). Работаю в этой отрасли более 7 лет.

Как и все менеджеры сдал экзамены (кто не знает, это международный сертификат в сфере финансов и бухгалтерского учёта, также ссылка с подробным описанием https://ru.m.wikipedia.org/wiki/ACCA ). Также я имею сертификат ФСФР 1.0 и российский сертификат аудиторов — тот ещё геморрой, процент сдающих в районе 20%, ссылка на описание https://eak-rus.ru/ ).

( Читать дальше )

Как легально не платить налоги/налоговые льготы в 2020 году

- 17 июня 2020, 10:32

- |

Всем привет!

Сегодня мы будем говорить про налоговые льготы для частных инвесторов в 2020 году.

Кому удобнее вот видео-формат:

( Читать дальше )

- комментировать

- 10.5К |

- Комментарии ( 31 )

ДТС №1: Как заработать на дивидендах Магнита 17.06.2020

- 17 июня 2020, 09:47

- |

ДТС №1: Как заработать на дивидендах Магнита 17.06.2020

Введение

17.06.2020 последний день с дивидендами торгуются акции Магнита (MGNT). Уже в четверг 18.06.2020 мы увидим дивидендный гэп в этих акциях.

Не так давно я описал три дивидендных стратегии, которыми пользуюсь уже не один год. Вот ссылки на подробное описание этих стратегий:

- Как заработать на дивидендах? ДТС №1

- Как заработать на дивидендах? ДТС №2

- Как заработать на дивидендах? ДТС №3

А вот здесь вы можете посмотреть, сколько можно было бы заработать на каждой из этих дивидендных стратегий в 2019 году:

( Читать дальше )

PRObondsмонитор. Доходности ОФЗ, субфедов, корпоративных облигаций, включая высокодоходный сегмент

- 17 июня 2020, 07:29

- |

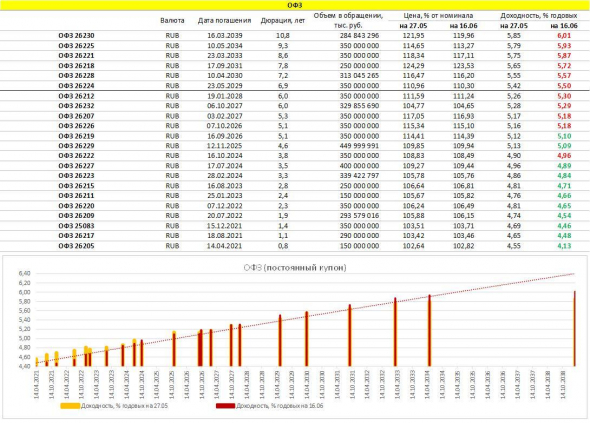

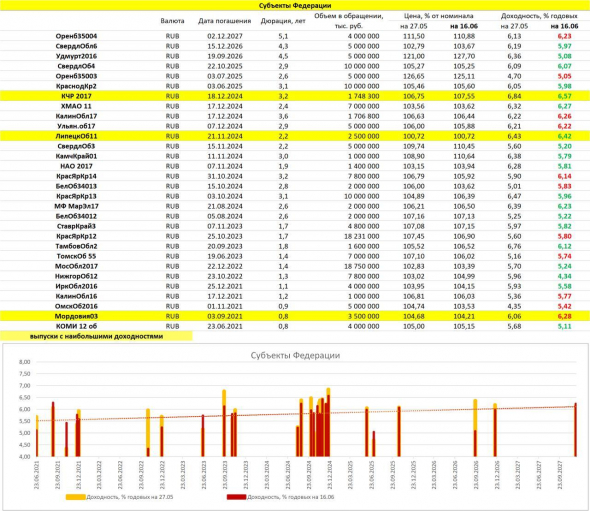

Двухлетние ОФЗ с доходностью 4,5% годовых – прозрачный намек инвесторам на шаг снижения ключевой ставки в эту пятницу (сейчас она 5,5%). Дешевизна денег по всему миру отражается и на отечественном госдолге. Однако какими бы ни были доходности, как бы они не предвосхищали смягчение монетарной политики, факт в том, что «длинный конец» ОФЗ не растет с начала июня. Госдолг остается опережающим индикатором денежного рынка, но доходности приближаются к таргету по инфляции (для ЦБ он 4%). И тут нужно выбирать между выпусками с близкими погашениями и гарантированно низкими доходностями и выпусками с продолжительным жизненным циклом, большой спекулятивной составляющей, способной принести допдоход и, соответственно, слабо предсказуемыми рисками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал