Блог им. AlexChi

Как заработать на дивидендах? ДТС №2

- 17 июня 2019, 19:14

- |

Как заработать на дивидендах? ДТС №2

Введение

Сейчас уже начался большой дивидендный сезон, и нас ждет много хороших дивидендных историй, на которых можно неплохо заработать. Но как это сделать? Можно, конечно, купить акции компании и просидеть в них весь год, чтобы получить дивиденды и, если повезет, то еще и заработать на росте курсовой стоимости акций за это время. Подобная стратегия пользуется большой популярностью.

Собирать портфель акций из дивидендных бумаг — это одна из наиболее распространенных или даже самая распространенная инвестиционная стратегия. Тем не менее, у этой стратегии есть не только плюсы, но и минусы (как, впрочем, и у любой другой). Одним из слабых мест этой дивидендной стратегии является то, что ваши деньги будут все время вложены в акции и если на рынке наступит сильная коррекция или рынок войдет в медвежий тренд, то вместо ожидаемой прибыли вы можете получить убыток. К тому же бывает и такая ситуация, когда дивидендный гэп в акции так и не закрывается в течение всего года.

В данной статье я хочу поделиться с вами примером своей дивидендной стратегии (ДТС №2 – дивидендная торговая стратегия), которая лишена перечисленных выше недостатков. Всего таких дивидендных стратегий у меня 3, сейчас я опишу вторую, а подробное описание первой стратегии вы можете найти здесь:

Как заработать на дивидендах? ДТС №1

Описание ДТС №2

Ниже приведено подробное описание ДТС №2:

- Покупаем акцию в последний день, когда она торгуется с дивидендами, за несколько минут до закрытия торгов.

- Устанавливаем стоп-лосс на уровне: цена закрытия — размер дивидендов * 0.87 – 1%.

- Тэйк-профит устанавливаем на уровне: цена закрытия — размер дивидендов * 0.87 +1%.

- Если на следующий день акция не была продана по стоп-лоссу или тэйк-профиту, то продаем ее в самом конце торгового дня.

Комментарии к описанию ДТС №2:

- Основная идея этой торговой системы заключается в том, что во время дивидендного гэпа бумага падает меньше, чем размер дивидендов * 0.87 (вычитаем 13% НДФЛ). Как правило, на следующий день есть возможность заработать до 1% с учетом полученных позже дивидендов.

- Покупка осуществляется в самом конце торгового дня. При тестировании я считаю цену покупки равной цене закрытия. В реальной торговле, покупая в конце дня за несколько минут до закрытия, вы когда-то купите чуть лучше, а когда-то чуть хуже цены закрытия.

- 1% при расчете стоп-заявок берется относительно цены закрытия в последний день, когда акция торгуется с дивидендами.

- Продажа осуществляется в самом конце торгового дня (если не сработали стоп-заявки). При тестировании я считаю цену продажи равной цене закрытия. В реальной торговле, продавая в конце дня за несколько минут до закрытия, вы когда-то продадите чуть лучше, а когда-то чуть хуже цены закрытия.

Статистика ДТС №2 по итогам 2018 года для акций ММВБ-10

Индекс ММВБ-10 (MOEX10) состоит из следующих 10 голубых фишек:

- Cбербанк

- Сбербанк префы

- Газпром

- Лукойл

- Норникель

- Магнит

- Роснефть

- ВТБ

- Алроса

- Мосбиржа

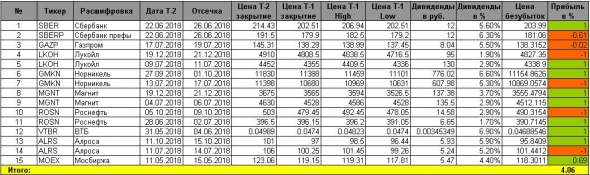

Таблица 1. Результаты тестирования ДТС №2 для акций ММВБ-10 за 2018 год.

Комментарии к полученным результатам:

- Покупка осуществляется по цене, указанной в столбце “Цена T-2 закрытие”.

- Продажа осуществляется по стоп-лоссу/тэйк-профиту или, если стоп-заявки не сработали, то по цене, указанной в столбце “Цена T-1 закрытие”.

- Если по бумаге дивиденды в 2018 году выплачивались более одного раза, как для Лукойла, Норникеля, Магнита, Роснефти и Алросы, то в таблице 1 приводим значения для каждого начисленного дивиденда.

- В последнем столбце в таблице 1 указана прибыль, которую мы получили благодаря системе ДТС №2.

- В последнем столбце в таблице 1 зеленым цветом выделены прибыльные сделки, красным цветом убыточные.

- Как вы можете увидеть из таблицы 1, всего было 15 сделок, с общим результатом 4.06% прибыли.

Заключение

К сожалению, эта дивидендная торговая система не позволит вам сказочно разбогатеть и уж тем более, это не Грааль. Обратите внимание, на итоговые результаты в таблице 1. У нас вышло 15 сделок и прибыль 4.06%, что означает примерно 0.27% прибыль в среднем на сделку. Но дело в том, что полученная прибыль приведена без учета комиссионных издержек. А ведь вам еще придется заплатить брокерскую комиссию и комиссию биржи, причем сделать это надо будет два раза: при покупке акции и при последующей продаже.

Что же у нас останется в итоге? Ответ на этот вопрос зависит от того, услугами какого брокера вы пользуетесь и каким именно тарифным планом. В моем случае, у брокера Финам на тарифном плане “Дневной” брокерская комиссия составляет 0.0354% на сделку, плюс еще 0.01% комиссия биржи.

Итого, общая прибыль в моем случае будет: 4.06% — 15 * 2 * (0.0354% + 0.01%) = 2,7%

В реальной торговле при использовании ДТС №2 и более широкого списка дивидендных акций (не только ММВБ-10) стоит рассчитывать на 4-5% чистой прибыли в год. Возможно, кому-то покажется, что это очень мало, но прошу обратить ваше внимание на одно из главных достоинство этой торговой системы: она находится в деле не более 10% времени, все остальное время ваши деньги будут свободны для использования других торговых систем. В частности для ДТС №3, описание которой я вскоре приведу.

Так что не забудьте подписаться на мой блог, дальше будет еще интереснее!

Берегите свои деньги! Торгуйте грамотно!

теги блога AlexChi

- AFKS

- aflt

- ALRS

- AVP

- BMS

- BWS

- CandleMax

- CHMF

- DSKY

- fees

- FIVE

- gazp

- gmkn

- HYDR

- irao

- LKOH

- LSRG

- MAGN

- MGNT

- moex

- mtlr

- MTSS

- NLMK

- NVTK

- OZON

- PHOR

- PIKK

- PLZL

- POLY

- PVVI

- RASP

- ROSN

- rsti

- RTKM

- RUAL

- SBER

- SBERP

- SIBN

- SNGS

- sngsp

- TATN

- TATNP

- TCSG

- TRNFP

- UPRO

- vtbr

- YNDX

- акции

- алготрейдинг

- Алроса

- Аэрофлот

- ВТБ

- Газпром

- Газпромнефть

- ГМК Норникель

- грамотная торговля

- Группа ЛСР

- Детский Мир

- дивиденды

- ДТС №1

- ДТС №2

- ДТС №3

- ИнтерРАО

- Лукойл

- Лучшие бумаги года

- лучшие бумаги месяца

- лучшие бумаги недели

- лучшие бумаги рынка

- Магнит

- Мечел

- ММК

- МосБиржа

- МТС

- НЛМК

- Новатэк

- Норникель

- Полюс

- Полюс золото

- Распадская

- робот AVP

- робот CandleMax

- робот PVVI

- роботы

- Роснефть

- Россети

- Ростелеком

- Русгидро

- Сбербанк

- Северсталь

- Система

- статистика

- стоп-лосс

- Сургутнефтегаз

- Татнефть

- торговые роботы

- торговые сигналы

- Транснефть

- трейдинг

- ФосАгро

- ФСК Россети

Не совсем верно — Вы же каждый раз входите в каждую дивидендную акцию на всю сумму портфеля.

А даже если теоретически предположить, что в первую акцию Вы вошли на 100% от портфеля, то во вторую акцию вход будет уже на 100 — сумма дивидендов по первой акции и т.д., так как дивиденды придут на Ваш счет не в день отсечки, а в течение определенного времени после отсечки (в зависимости от эмитента и Вашего брокера).

Соответственно, итоговая доходность на весь счет по этой стратегии падает.

Просто почти все считают себя выше каких-то жалких 4-5% )))) В итоге торгуют с плечами и сливают весь капитал…