Избранное трейдера Инвестор Эдуард

ВУШ Холдинг к концу марта в рамках buyback выкупил акции на 60 млн руб — Интерфакс со ссылкой на отчетность компании

- 29 марта 2024, 17:43

- |

Совет директоров «ВУШ Холдинга» в ноябре 2023 года утвердил программу выкупа акций компании. Максимальное число акций в рамках buyback — 1,5 млн штук (около 1,35% уставного капитала).

В презентации к отчетности за 2023 год говорится, что текущий план — выкупить около 1 млн бумаг.

Программа buyback действует до 31 мая 2025 включительно.

www.interfax.ru/business/953147

- комментировать

- ★1

- Комментарии ( 0 )

5 причин купить акции Лукойла, возможный выкуп акций у нерезидентов увеличит спрос на акции - Альфа-Банк

- 29 марта 2024, 17:33

- |

Причина 1. Стабильно впереди рынка

Акции ЛУКОЙЛа уверенно обгоняют Индекс МосБиржи на протяжении двух лет: в какой бы месяц и день инвестор ни купил эту бумагу, доходность за целый год оказывается выше, чем у рынка в целом.

( Читать дальше )

400 тысяч рублей дивидендами за 2023 год

- 29 марта 2024, 16:11

- |

В 2023 году заработал дивидендами 441928,64 рублей, а в 2022 году 512280,14. Почти на 14% меньше, хотя портфель стал больше. Средний размер портфеля 11277637 рублей. Получается, что дивидендная доходность портфеля 3,92% против 7,19% годом ранее.

Башнефть ап — 81355,23 рублей. Сейчас уже нет в портфеле. Были куплены по старой стратегии.

Татнефть ао — 64819,64 рублей. Как и Башнефть ап, обыкновенные и привилегированные акции были в портфеле сначала по старой стратегии, а начиная с августа по трендовой.

Следующие акции были куплены по трендовой стратегии.

- Сбербанк ао — 58500 рублей.

- Сбербанк ап — 57250 рублей.

- Татнефть ап — 50575,51 рублей.

- Транснефть ап — 49995,6 рублей.

- МТС — 48691,8 рублей.

- Лукойл — 36207 рублей.

- МосБиржа — 18876 рублей.

Сургутнефтегаз ап — 13040 рублей. Куплены по дивидендной стратегии со средней ценой 37,66 рублей (ДД 2% к цене покупки), а по трендовой в июне 2023 по 41,605. Трендовую часть продал в январе и заново купил в феврале этого года. Дивидендную часть начну распродавать с декабря 2024 года.

( Читать дальше )

Тут по Магниту коллеги из телеги немного напутали😁

- 29 марта 2024, 15:03

- |

Это конешно бред полный.

Магнит может выплатить див только в рамках чистой прибыли в отчете РСБУ — так написано в законе об ао.

Другой причины поднимать прибыль с операционных дочек в мамку не было ( кроме как для выплаты дивов)

Поэтому сколько они отразили, с большой уаеренностю можно ожидать что большая часть (90%+) этой прибыли пройдёт в дивиденд.

Они конечно могли держатьна депозите эти бабки до выплаты в июле, но какой в этом смысл?

Поэтому они просто вернули деньги в операционную деятельность. Точно так же ничто не мешает их вернуть в пао магнит перед самой выплатой.

Я думал это настолько очевидно, что даже не надо писать об этом 😁

Так что ждём рекомендации СД до середины мая

🛴 Вуш доехал до годового отчета.

- 29 марта 2024, 09:57

- |

Из-за того, что в 4м квартале операционная деятельность компании во многом сворачивается, борьба тут идет за сокращение убытков и удержание прибыли, полученной за сезон 2023 года.

У Вуша за 2023 получилось удержать:

🟢 Выручка выросла на 54% до 10731 млн рублей

🟢 Ебитда подтянулась на 35.7% до 6013 млн рублей. Рентабельность составила 42%.

🟢 Чистая прибыль иксанула в 2.3 раза до 1940 млн рублей.

🟣 Чистый долг тоже иксанул в 2.9 раза до 8.5 млрд рублей, но коэффициент чистый долг/Ебитда составил 1.9х, что комфортно для компании. Рост требуется спонсировать. Довольно отчаянно будет привлекать займы по 18%+ годовых для дальнейшего агрессивного роста. Не исключу, что упор все же будет сделан на зарубежные рынки с привлечением новых займов в юанях.

🔥 Кстати о зарубежных рынках. Их доля по году уже составила 5.5% против 1% в 2022. На низкой базе 4 кв они особенно выделяются с долей 12%. Вполне возможно, что это дело 1-2 лет чтобы сгладить эффект сезонности у Вуш. Скоро будет настоящей МКПАО. Считаю это сильным драйвером роста. Сама компания заявляет, что простор еще колоссальный. В 2023 году приросли в СИМах на 83% до 150 тыс штук, в активных пользователях на 39% до 7.2 млн, а в локациях на 38% до 55. План на 2024 докупить еще 44 тыс штук и 9 новых локаций.

( Читать дальше )

О распределении и концентрации доходов и активов.

- 29 марта 2024, 09:37

- |

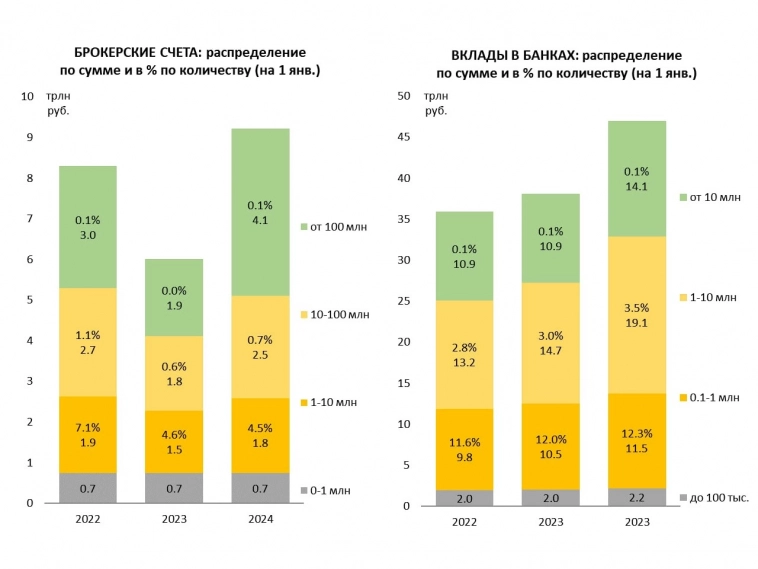

Банк России в обзоре брокеров представил распределение активов по брокерским счетам. Всего на конец 2023 было 39 млн счетов, но только 13,6 млн ненулевые и 4,6 млн с активами больше 10 тыс. руб.

Общая сумма на счетах физлиц упала с 8,3 до 6,0 трлн в 2022 и выросла до 9,2 трлн руб. в 2023. ЦБ не приводит структуру активов отдельно по физикам, но известно, что у них основная часть в акциях. А почти весь приток идет пока в облигации — 0,9 из 1 трлн всего притока за 2023 пришло в облигации резидентов, включая ОФЗ, и паи (в основном, в денежные фонды).

У юрлиц динамика схожая, но активов больше — 13 трлн (в акциях, скорее всего, немного). Всего доля российских акций на брокерских счетах 31% или 6,8 трлн.

Концентрации активов, конечно, впечатляет. Я консолидировал данные от ЦБ по брокерским счетам, от АСВ по депозитам и от Росстата по зарплатам:

📈 Брокерские счета ненулевые на 01.01.2024 (ЦБ)

0.1% (9 тыс.) с остатками >100 млн руб. владеют 45% средств

0.7% (90 тыс.) с остатками 10-100 млн руб. владеют 27% средств

( Читать дальше )

☠️ Что долгосрочному инвестору хорошо, то спекулянту — смерть ☠️

- 29 марта 2024, 09:26

- |

📌 Сразу две новости, появившиеся в информационном поле на прошедшей неделе и непосредственно связанные с традиционными любимчиками российских инвесторов — Сбером и Лукойлом — омрачили и без того подорванный геополитикой боевой настрой отечественного фондового рынка и снова утянули индекс ниже заветного уровня в 3300 пунктов. Поиском ответов на извечные вопросы «кто виноват?» и «что делать?» мы и займемся в этом большом посте.

⏰ Началось всё с того, что Сбер решил «порадовать» держателей своих бумаг информацией о проведении годового общего собрания акционеров аж во второй половине июня. Среди множества других вопросов, в центре внимания ГОСА также окажется необходимость утверждения объема распределяемой прибыли, полученной банком в минувшем 2023-ем году. Проще говоря, закладываемые рынком дивиденды поступят на счета томящихся в ожидании акционеров позже запланированного — учитывая сроки проведения собрания, можно с уверенностью говорить, что раньше десятых чисел июля ждать их точно не стоит.

( Читать дальше )

ТОП-15 эмитентов по дивидендной доходности

- 29 марта 2024, 09:00

- |

Еще один прогноз по дивидендам на следующие 12 месяцев попался сегодня мне на глаза. На этот раз от аналитиков «Синара», которые предсказывают выплату компаниями 3,5 трлн дивидендов в рамках большого дивидендного сезона 2024 с мая по август (в начале года уже был выплачен 1 трлн, в мае будет выплачено ещё ~1 трлн).

20–25% дивидендов придется на долю частных инвесторов, которые как правило 50% из них отправляют на реинвестирование. Таким образом, летом на биржу может поступить дополнительные 500 млрд реинвестированных миноритариями средств (10 среднедневных оборотов Мосбиржи).

( Читать дальше )

Холдинг ЭсЭфАй (SFI): взрывной рост акций, рекорд прибыли и IPO Европлан

- 29 марта 2024, 08:49

- |

Инвестхолдинг SFI (ЭсЭфАй) 28 марта опубликовал конгломератный доход по МСФО за 2023 год.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты ВУШ, X5 Retail Group, Транснефти, Инарктики, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼SFI в последнее время подбрасывает много новостных поводов. Акций самого холдинга у меня нет, но т.к. я собираюсь участвовать в IPO Европлана и держу облигации М.Видео, мне было интересно заглянуть в отчетность. И, конечно же, как всегда представить вам основную выжимку — коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💰ПАО «ЭсЭфАй» (тикер SFIN) — диверсифицированный инвестиционный холдинг. 57,1% его акций принадлежит российской компании ООО «ЭсЭфАй Трейдинг», на 100% косвенно контролируемой самим SFI, еще 42,9% — другим акционерам, в том числе 10,9% акций находятся в свободном обращении.

( Читать дальше )

Бумаги ЭсЭфАй можно держать долгосрочно - Риком-Траст

- 28 марта 2024, 19:32

- |

Пока акции компании не входят в индекс МосБиржи, хотя обороты заставляют задуматься — объем торгов превышает 4 млрд руб. в день при общих оборотах в бумагах из базы расчёта индекса в районе 60 млрд руб.

Теперь и уровень в 2000 руб., и даже исторический максимум около 2074 руб. Причина роста ясна — планы менеджмента по использованию средств от IPO Европлана на сделки по слияниям и погашению долга. Торги акциями дочки корпорации стартуют завтра с тикером LEAS.

Что касается целей IPO Европлана, то она следует реализации стратегии SFI. Будучи публичной компанией, SFI ставила целью сделать публичным свой основной актив, это анонсировалось ещё в 2021 году. Что касается перспектив SPO SFI, то пока говорить об этом рано: сначала нужно завершить этап IPO. Далее, по всей видимости, компания будет думать о дальнейших размещениях на горизонте 2025–2026 гг.

Мы рекомендуем держать бумаги «ЭсЭфАй» долгосрочно. Теперь, кроме триггера в лице IPO Европлана, стоит отметить и снижение международных геополитических рисков для группы: в январе крупнейший акционер (с длей 18,6%) провел редомициляцию, переехав с Кипра в российский офшор в Калининградской области.ИК «Риком-Траст»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал