Избранное трейдера Дмитрий Думин

Уникальная движущая сила индекса S&P 500

- 12 мая 2020, 22:27

- |

Уникальная движущая сила индекса S&P 500

Находясь в условиях, наверное, беспрецедентной глобальной программы количественного смягчения, результаты которой на лицо – достаточно посмотреть на сильно отросший индекс S&P 500, который всего на 10% ниже значений начала года, – ожидания участников рынка явно строятся на скоротечности пандемии и, как следствие, самого кризиса. В то же время, нужно понимать, что S&P 500 отражает сегодня не столько крупнейшие компании всех секторов экономики США в равной степени, сколько преимущественно компании технологического сектора, а также секторов здравоохранения, потребительских товаров второй необходимости и коммуникаций. Данные сектора в структуре S&P 500 уже почти полностью вернулись к значениям начала года, и, более того, в структуре индекса их доля составляет более 60%. Еще в недалеком 2008 году все было иначе – доля данных секторов составляла около 40%, в то время как на энергетику приходилось целых 16% против 3% сегодня (см. График 1).

( Читать дальше )

- комментировать

- 2.2К | ★1

- Комментарии ( 0 )

Принципы Рэя Далио. Принцип 3.5: Определи признаки открытого и закрытого ума и наблюдай за ними

- 12 мая 2020, 19:38

- |

⚡️1.

Закрытоголовые: не хотят чтобы их идеи проверялись/оспаривались. Больше хотят быть правыми, чем узнать мнение других.

Открытые: заинтересованы в причинах несогласия. Они не злятся, когда кто-то не согласен.

⚡️2.

Закрытоголовые: делают заявления, а не задают вопросы.

Открытые: искренне верят, что могут ошибаться, задают больше вопросов

⚡️3.

Закрытоголовые: фокусируются на том, чтобы быть понятыми, а не на том, чтобы понять других.

Открытые: всегда испытывают нужду посмотреть на вещи глазами другого человека.

⚡️4.

Закрытоголовые: говорят так: «я могу ошибаться, но я думаю вот что».

Открытые: знают, когда надо делать заявления, а когда задавать вопросы.

⚡️5.

Закрытоголовые: блокируют других во время разговра, то есть не оставляют времени высказаться.

Открытые: всегда больше заинтересованы в том, чтобы слушать, а не говорить.

⚡️6.

Закрытоголовые: не могут удержать внутри себя два мнения. Они начинают давить собственным мнением на других.

Открытые: могут воспринимать и удерживать в голове чужия мнения, что не мешает им думать.

⚡️7.

Закрытоголовые: нет глубокого чувства смирения.

Открытые: походят к любой теме, сидят на очке, от того, что могут ошибиться.

Блин, читая эти признаки, я понял, что я конечно закрытоголовый🤦♂️

( Читать дальше )

РЕПО с ЦБ и покупки ОФЗ банками.

- 06 мая 2020, 22:52

- |

«Получая у ЦБ ликвидность с помощью сделок РЕПО в рублях по цене около 6% годовых, банки размещали эту ликвидность в длинные ОФЗ, доходность по которым тогда превышала 8% годовых, и вновь получали ликвидность ЦБ уже под эти бумаги — вновь под 6%», — описывает Осадчий. Похожий механизм, но в основном с использованием валютного РЕПО, банки уже использовали в кризис 2014–2015 годов, напоминает собеседник РБК. Но вряд ли банки заработали на этом больше 100 млн руб., оценивает Осадчий.

Возникает вопрос:

Банки чтоле покупают ОФЗ на бабки, которые берут у ЦБ?

То есть ЦБ де-факто покупает ОФЗ, при этом 2% отдавая банкам за схему?😁

Нахер тогда нужны банки?

Минфин что ль придумал ОФЗ чтобы кормить казначейства банков?

ТО ли цитата неправильная какая-то, то ли я чето не понял.

На опционах можно зарабатывать такими стратегиями - 3

- 06 мая 2020, 20:00

- |

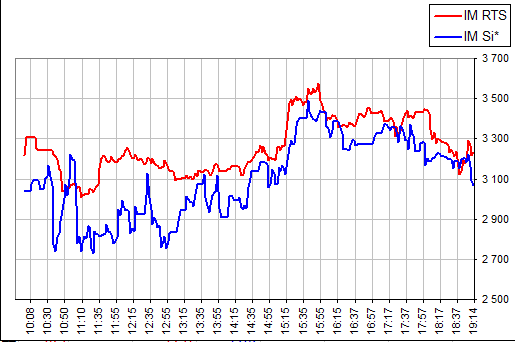

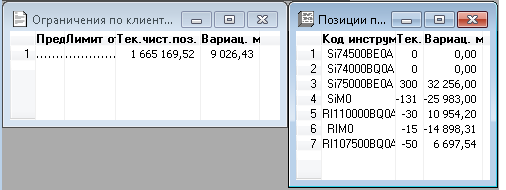

При разнице больше 200 открываю позиции, при нуле закрываю (точнее, пытаюсь закрыть, но не всегда успеваю)

Позиции перед дневным клирингом

( Читать дальше )

Статья про налоги. Прочтите пожалуйста.

- 06 мая 2020, 19:12

- |

Статья про налоги. Прочтите пожалуйста. 3-НДФЛ

Доброго времени суток, коллеги!

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Покажу на примере Interactive Brokers.

У других брокеров аналогичная схема.

Итак, начнем

В статье будет идти повествование по налогообложению резидентов. Данная информация поможет Вам ориентироваться на рынке ценных бумаг. Информация будет полезной, как инвесторам, так и спекулянтам.

Кто признается налоговым резидентом: признаются граждане РФ, иностранные граждане, лица без гражданства, если они находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды выезда физического лица за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. И другие.

( Читать дальше )

- комментировать

- 12.3К |

- Комментарии ( 45 )

Переболел Covid19: не чувствую водки. Прогнозы от Макса Орловского. Личный опыт трейдинга.

- 06 мая 2020, 19:06

- |

Вашему вниманию полезный смартлаб контент:

❤️351 💬188 Захар Горелов переболел Covid19 и рассказывает: Последствия COVID19. Водку не чувствую

❤️351 Мой конспект видео-интервью: Максим Орловский о текущем моменте

❤️246⭐️55💬214 успешный трейдер делится опытом: Ручной интрадей трейдинг. Личный опыт.

❤️107⭐️37 Оксана Гафаити рассказала: Как торговать внутри дня на маленьком счете в Interactive Brokers?

❤️239 Мой пост: про шипы на инструментах

❤️253⭐️55 Сэр Лонг рассказал про Приоритетность фильтров при формировании портфеля

❤️274 Частный инвестор рассказал о своей жизни: Жизнь после 45

Все самые полезные посты со смартлаба можете найти в нашем телеграм канале @smartlabnews

Сводная таблица мультипликаторов компаний Gaming индустрии

- 06 мая 2020, 18:13

- |

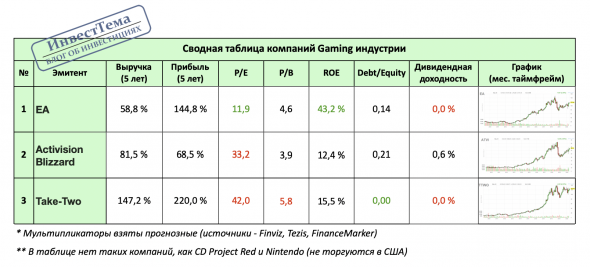

Всем привет, Друзья. Уже традиционным стала публикация сравнительной таблицы мультипликаторов по компаниям сектора, к которому относится та компания, которую анализирую. В ней можно найти не только мультипликаторы, но и другие полезные параметры. Сегодня я начал подготовку к разбору компании Electronic Arts. Очень интересные получаются выводы. В процессе подготовки сделал сравнительный анализ сектора.

Самая оперативная информация у меня в Telegram «ИнвестТема»

Как обычно, выводы позже в статье, а сейчас сравнительная таблица компаний Gaming индустрии ⬇️

Газпром - обзор финансовых показателей за 2019 год по МСФО

- 06 мая 2020, 18:06

- |

— падение цен на газ, а, следовательно, и проблемы производителей голубого топлива начались еще ДО карантина!!

— отрасль прошла классический экономический цикл, когда высокая маржа газа привлекла много инвестиций в развитие, что в свою очередь привело к избытку сырья на рынке (+ мощный рост попутной добычи газа на сланцевых месторождениях);

Эти и другие полезные материалы у нас в Telegram

— соответственно резонно предположить, что текущий шок спроса максимально выгоден для производителей с низкой себестоимостью (читай Газпром)! Кризис выкосит избыток предложения, приостановит\отменит полностью многие новые проекты и создаст перспективы для роста цен в следующие годы!

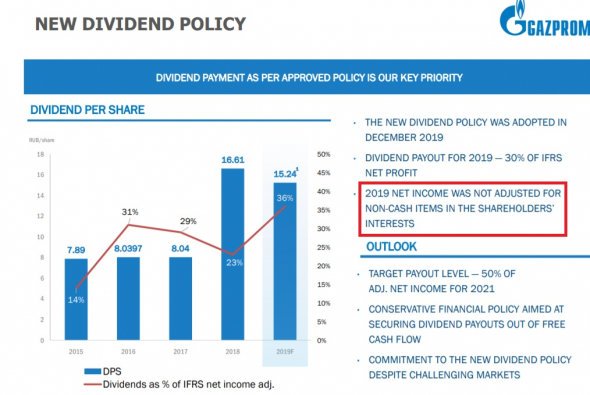

— добавим в пазл падение котировок, новую дивидендную политику и намерение менеджмента даже в сложный год заплатить дивиденды (рекордные 8% ДД!!);

( Читать дальше )

Коэффициент жадности менеджмента в нефтегазовом секторе

- 04 мая 2020, 21:25

- |

Сам по себе этот показатель не говорит ровно ничего. Т.е. понятно, что в компании может быть сильно раздут штат управленческого персонала, как это обычно бывает в больших компаниях. Или у компании был очень удачный год и чистая прибыль улетела в космос. НО!

Может быть этот показатель заставит о чём-то задуматься, например:

1. Если показатель сильно маленький при космических прибылях – может быть штат действительно очень раздут? Раздут настолько, что уже никто не понимает кто и чем в компании занимается. А если штат действительно настолько раздут, а у компании падают прибыли или постоянно растёт долг и не особенно устойчивое финансовое положение? Почему в таком случае высшее руководство не прорядит неэффективных управленцев?

( Читать дальше )

Оптимизация портфеля акций. Спасает ли от кризиса в 2020.

- 04 мая 2020, 20:37

- |

С тех пор, как любой оператор ЭВМ смог управлять инвестиционным портфелем, произошла девальвация профессии инвестиционного менеджера. Однако, прежде чем делать скоропалительные выводы, стоит убедиться на практике — является ли математическая оптимизация Граалем будущей эффективности портфеля и может быть зря в инвестиционном сообществе таких управляющих свысока именуют Квантами .

Как бы там ни было, но Марковиц смог наглядно показать, как выбор активов с наименьшей корреляцией мог существенно изменить параметры риска и доходности одного и того же по составу портфеля, в зависимости от его структуры. Согласно модели Марковица, из бесчисленного множества комбинаций можно создать портфель — единственный под инвестиционный профиль клиента, и он лежит на эффективной границе множества всех возможных портфелей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал