Избранное трейдера Тимофей Мартынов

🏘 Эталон (ETLN) - взрывные результаты за 4кв2023 и конец льготке

- 17 января 2024, 12:04

- |

▫️Капитализация: 33,5 млрд / 88₽ за акцию

▫️Новые продажи 2023:105,6 млрд (+80% г/г)

▫️Денежные поступления 2023: 82,1 млрд (+36% г/г)

▫️Количество контрактов 2023: 11 689 (+81% г/г)

▫️fwd дивиденд 2023:0-17%

▫️P/B: 0,5

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Операционные результаты отдельно за 4кв2023г:

▫️Новые продажи: 40,4 млрд (+152% г/г)

▫️Денежные поступления: 29,2 млрд (+76% г/г)

▫️Количество контрактов: 4526 (+156% г/г)

▫️Средняя цена: 195 493₽ / кв. м (+0,1% г/г)

✅ Эталон находится на финальном этапе редомициляции и скорее всего компания окончательно переедет в РФ уже в 1кв2024г.

✅ Полноценная редомициляция в РФ разблокирует возможность выплаты дивидендов. После завершения этого процесса, вполне возможно, что СД решит распределить прибыль и за прошлые периоды. Див. политика ETLN выплаты 40-70% от ЧП. Вполне можно ожидать хорошей выплаты после длительной паузы за 2022-2023гг по максимальной планке (70% от ЧП). Учитывая убыток 1п2023, компания вряд ли сможет заработать больше 8 млрд рублей скор. чистой прибыли по итогам 2023 года. Такой оптимистичный сценарий даст право рассчитывать на выплату около 17% к текущей цене.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

Обзор рынка стали. Какие сейчас прогнозы на 2024 год?

- 16 января 2024, 19:51

- |

Со временем она будет обновляться и дополняться новыми данными, в том числе в соответствии с вашими пожеланиями.

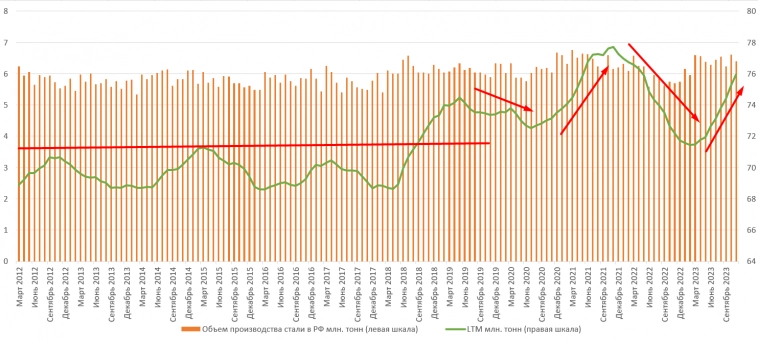

Начнём мы с объема производства стали в РФ👉

Годовое производство стали с 2012 по 2018 год находилось на уровне 68-71 млн. тонн. Примерно с середины 2018 года наблюдается рост производства стали который прекратился с наступлением эпидемии коронавируса.

В 2021 году производство стали показало абсолютный максимум на уровне 77,3 млн. тонн.

В 2022 году заметно значительное охлаждение производства стали из-за вступления в силу санкций и перестройки цепочек поставок. За 2022 год производство стали составило 71,7 млн. тонн — практически на уровнях 2012-2018 годов.

В 2023 году тренд развернулся и итоговые результаты производства будут лишь немного уступать показателям 2021 года.

РФ потребляет примерно половину произведенной стали, остальное идет на экспорт. Давайте посмотрим теперь как обстоят дела с потреблением стали👉

( Читать дальше )

Путин "вытолкнул" Русгидро в Сибирь, убедив топ-менеджмент компании переехать из Москвы в Красноярск

- 16 января 2024, 19:33

- |

«Они не сами, это я их туда выталкиваю, — поделился он. — Они-то не хотят, во всяком случае, не хотели никуда ехать, им здесь комфортно в Москве. Но нам нужно территории развивать, нужно центры компетенций переносить на территории, где идет работа этих компаний». «Основная работа „Русгидро“ — на Востоке, в Сибири, чего же им в Москве сидеть», — заключил Путин.

tass.ru/ekonomika/19742555Данные по платежному балансу России позволяют понять основной источник проблем в период наибольшего давления на рубль в 2023.

- 16 января 2024, 17:00

- |

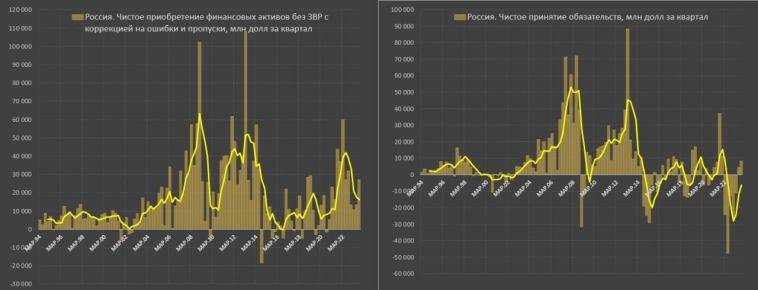

Период наибольшей «жесткости» для рубля был в 3 квартале 2023, и в это время основной отток капитала концентрировался в чистом принятии финансовых активов (прямые, портфельные и прочие инвестиции), где отток составил $27 млрд с коррекцией на ошибки и пропуски, но без учета операций по ЗВР.

Насколько это много? Более, чем вдвое выше нормы. Когда ситуация с рублем была относительно стабильна в первом полугодии 2023, — отток был в среднем $12 млрд за квартал, а в период новой санкционной реальности, но до СВО (2015-2021) отток в среднем составил $11 млрд.

В 2022 чистое приобретение финансовых активов было в среднем по $33 млрд за квартал, но рубль укреплялся из-за огромного профицита счета текущих операций (почти по $60 млрд за квартал), а в 2023 профицит сжался более, чем в 4 раза до $13.2 млрд за квартал.

Если раньше (особенно в 2011-2014) отток капитала в основном шел в прямые инвестиции (аффилированные с российскими компаниями структуры в офшорах для оптимизации налогов и финпотоков – сокрытия от регулирующих органов), сейчас все идет в прочие инвестиции (кэш, депозиты, дебиторская задолженность).

( Читать дальше )

По слухам, на рынке недвижимости ожидается „Большая Ж“...

- 16 января 2024, 09:04

- |

с самыми катастрофическими последствиями, обвальное падение цен, в разы (?).

На банках РФ висят более 16 трлн рублей ипотечных кредитов, которые останутся без обеспечения…

Простаивающие миллионы квартир придется не вводить в эксплуатацию, так как если эти новостройки начнут потреблять свет, тепло, газ и воду, то все сети, к которым они подключены, моментально рухнут.

То есть в моменте «инвестиции в недвижимость» — это не ценность, не актив, а неликвид, закопанные в землю деньги, как говорят инвесторы — замороженные кирпичи, или «заморозить в бетоне»…

Выводы делайте сами…

Мое субъективное мнение — намного безопаснее (меньше риск, прогнозируемая доходность) сейчас пересидеть в #LQDT, LQDT VTB-Likvidnost BPIFRFI (LQDT) или аналогичных денежных фондах, я имею в виду альтернативу инвестициям «в кирпичи».

Не является индивидуальной инвестиционной рекомендацией. Историческая доходность не подразумевает аналогичной доходности в будущем. Рынок регулярно даёт возможности. Успешного тренда!

( Читать дальше )

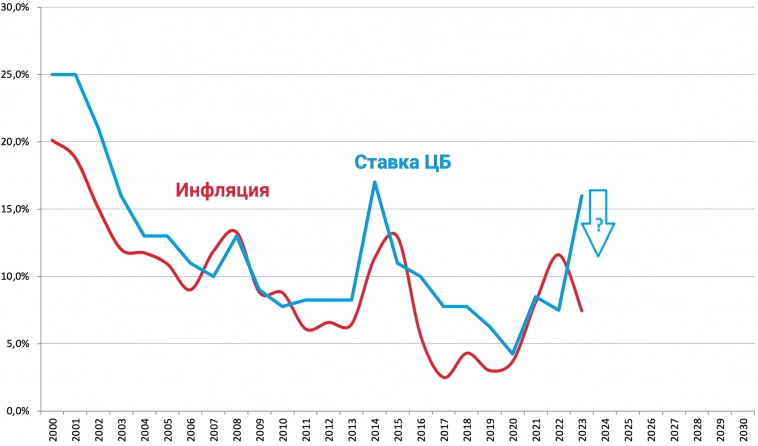

🤔Снижение ставки в скором времени выглядит логичным?

- 15 января 2024, 16:53

- |

Вышли итоги года по инфляции

📌«ИНФЛЯЦИЯ В РФ В 2023 ГОДУ СОСТАВИЛА 7,42% ПОСЛЕ 11,94% В 2022 ГОДУ» — РОССТАТ

📌«ИНФЛЯЦИЯ В РФ В ДЕКАБРЕ ЗАМЕДЛИЛАСЬ ДО 0,73% (ЭКОНОМИСТЫ ОЖИДАЛИ 0,8%) С 1,11% В НОЯБРЕ» — РОССТАТ

📌«ИНФЛЯЦИЯ В РФ С 1 ПО 9 ЯНВАРЯ СОСТАВИЛА 0,26%» — РОССТАТ

📌«ГОДОВАЯ ИНФЛЯЦИЯ В РФ НА 9 ЯНВАРЯ НЕМНОГО УСКОРИЛАСЬ ДО 7,44%» — ПО ДАННЫМ РОССТАТА

🚩Кажется, что пик по инфляции уже достигнут.

Однако, по данным Ромир накопленная с начала года 2023 личная инфляция на товары повседневного спроса составляет по итогам одиннадцати месяцев 17,8%. Напомню, индекс Дефлятор FMCG от Ромир фактически отражает динамику цен на товары повседневного спроса, входящих в среднестатистическую корзину российских потребителей, которая значительно шире базовой, на которую ориентируется Росстат.

( Читать дальше )

Страшна ли отмена льготной ипотеки?

- 13 января 2024, 05:17

- |

Нужно сказать, что льготная ипотека действительно прочно закрепилась на рынке недвижимости. Её доля в выдаче выросла с 22% (а было и такое) на конец 2021 года до 75% на конец ноября 2023 года.

Если сопоставить данные по ценам на Московское жилье (розовая линия) и количество выданных ипотек по доступным данным, то прослеживается только локальная корреляция, а в целом она не стремится к значению 1:1

( Читать дальше )

Стратегия на 2024 год: топ идей для инвесторов

- 12 января 2024, 18:59

- |

Аналитики «Финама» представили новую инвестиционную стратегию. В список наиболее перспективных секторов вошли нефтегаз, ТМТ и потребительский сектор. Вот основные тезисы:

🔶 Россия

Нефтяники являются бенефициарами удачного для отрасли сочетания слабого рубля, повышенных мировых цен на нефть и сократившегося всего до $10-12 за баррель дисконта на сорт Urals. На этом фоне ряд компаний могут выплатить неплохие дивиденды по итогам 2023-го и 2024 года.

Компании потребительского сектора получают поддержку от сохранения «социалки» в бюджете на высоком уровне. Дополнительным стимулом для переоценки станет выплата дивидендов, которая сейчас находится на паузе из-за зарубежной регистрации ряда ведущих представителей сектора.

Интересно смотрятся золотодобывающие компании, которые, несмотря на санкции, сохранили возможность реализовывать золото внутри РФ и через дружественные страны. Золотодобытчики выигрывают и от роста цен на драгметаллы, и от ослабления курса рубля.

( Читать дальше )

Переход на электромобили отменяется?

- 12 января 2024, 16:10

- |

Причиной стали высокие издержки на содержание и амортизационные расходы.

Новость знаменует резкий разворот политики электрификации, начатой всего два года назад, в рамках которой Hertz пообещал довести долю EV до 25% к 2024 году.

Hertz не единственная компания, пересматривающая планы. Рост продаж электромобилей в США в 4 квартале резко замедлился всего до 1,3% (в 3 квартале рост был 5%, во 2 квартале — 15%).

Эксперты не исключают, что в начале 2024 года впервые может произойти спад.

Означает ли это, что электрификация мирового автопарка, о которой мы много говорили, отменяется?

Чтобы дать взвешенный ответ, нужно рассмотреть три важных фактора, влияющих на отрасль EV:

✔️ Ужесточение монетарной политики ФРС и мировых центробанков. Высокие % ставки охладили потребление. Электромобили пострадали вместе с предметами роскоши в США и Европе. В Китае на фоне мягкой монетарной политики и сохранения мер стимулирования, производство и продажи электромобилей оправдали самые оптимистичные прогнозы. По мере снижения ставок западными центробанками можно ожидать оживления продаж EV и в этих странах.

( Читать дальше )

Отчетность инвестора за 2023 год: важная информация

- 12 января 2024, 11:16

- |

Началась декларационная кампания по доходам за 2023 год. В текущем году отчетность необходимо подать до 2 мая 2024 года, а налог уплатить до 15 июля.

В большинстве случаев налоговый агент — брокер или управляющая компания удерживает НДФЛ с доходов инвестора, освобождая его от налоговых забот. Однако существуют виды доходов, требующие самостоятельной декларации и уплаты.

Доходы, требующие самостоятельной отчетности за 2023 год

Доходы от любых операций с ценными бумагами у иностранного брокера, включая дивиденды и купоны

Доход в виде иностранных дивидендов, зачисленный на российский брокерский счет, в том числе на ИИС (с 2024 года по зарубежным дивидендам, зачисленным на брокерский счет в РФ, налоговым агентом будет брокер)

Доход от купонов по облигациям, зачисленный на банковский счет в РФ

Доход от погашения облигаций, зачисленный на банковский счет в РФ

Доход в виде ценных бумаг, полученных в подарок не от близких родственников

Доход от продажи валюты, зачисленный на брокерский или банковский счёт

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал