Избранное трейдера Тимофей Мартынов

Какая доходность среди облигаций с рейтингом от АА- до АА+ и сроком погашения от 2,5 до 3 лет?

- 05 ноября 2025, 18:02

- |

- комментировать

- 4.8К | ★3

- Комментарии ( 1 )

Раздел Позитива: что нужно знать?

- 05 ноября 2025, 12:59

- |

Группа Позитив изучает возможность выделения бизнес-направлений в отдельные «дочки» с последующим привлечением инвесторов в них. В компании рассчитывают, что это позволит сохранить динамику развития.

Во-первых, налоговая нагрузка может измениться — специфичные отрасли разработки софта могут пользоваться большими преференциями, особенно для объектов КИИ.

Во-вторых, группы инвесторов могут интересоваться конкретными бизнес-направлениями, а не всей Группой в целом, что затрудняет привлечение финансирования от них.

В-третьих, раздел бизнеса позволяет дочкам выйти на рынок (IPO) самостоятельно, тем самым Позитив станет публичной экосистемой в кибербезе, похожим путем уже идет МТС.

Очевидно, что плюсов больше, чем минусов. Менеджмента беспокоит текущая акционерная стоимость и я бы не искал в этом лишь попытки наживиться на миноритариях.

Однозначно, компания хочет заработать, но эффективное управление позволит заработать и обычному ритейл-инвестору. Тем не менее, не стоит переоценивать потенциал.

( Читать дальше )

❗️Избыток нефти помогает индийским НПЗ отказаться от российской нефти — Bloomberg.

- 05 ноября 2025, 12:56

- |

За последнюю неделю четыре индийских НПЗ, на долю которых приходилось более половины импорта российской нефти в Индию, заявили, что прекратят все закупки из-за ограничений, введённых США и Европейским союзом.

Вот еще один, так сказать «альтернативный» путь по решению проблемы с поставками российской нефти… Но «путь» слишком громко сказано — избытки когда-то закончатся! Поэтому отказ от российской нефти, очевидно, временный !

Поэтому формально предписания США и ЕС они выполняют, к чему заранее и подготовились… А как будут действовать потом — вопрос открытый, все может еще несколько раз перевренуться !

Приглашаю в канал степную братву, там ещё больше интересных разборов, обсуждений и прочих полезностей — t.me/+Hqf_BrCvO5NkYWY6

Мечел банкрот, и это неизбежно.

- 05 ноября 2025, 12:03

- |

#mtlr упали уже на 10% от прошлого поста про акцию, пора обновить. Обзор графика от Резана на 1д. Подходим уже к поддержке по 58–54, где я бы ожидал отскока в область 81–92, очень краткосрочно также возможны отскоки до 70, но в целом путь понятен, это пока вниз, с последующей разгрузкой шортов и их донаборов в ключевом уровне продавца, ну а после уже можно сильно вниз инди, на 20.7. Оценка 2 из 10 🤐.

У акционеров «Мечела» появился шанс выкупить свои акции

Совет директоров «Мечела» решил провести собрание акционеров, чтобы одобрить какую-то крупную сделку. Если кто-то из акционеров проголосует против или не придет на собрание, он сможет продать свои акции по цене 82,03 рубля за обыкновенную акцию и 79,25 рубля за привилегированную. Собрание пройдет 24 декабря.

Добыча и продажи «Мечела» за 2025 год

Добыча угля: -39% Реализация угля PCI: -87% Энергетический уголь: -45% Коксующийся уголь: -41% Антрациты: -32% Кокс: -20% Железнорудный концентрат: +43%

( Читать дальше )

Как я съездил в Калининград: город янтаря и фахверка, клопсов и цеппелинов, пива и марципана

- 02 ноября 2025, 15:38

- |

Недавно несколько дней удалось побывать в Калининграде, одном из самых необычных городов нашей страны.

Как добраться

Я не был тут больше 10 лет. Регион заметно похорошел. Сейчас это одно из самых популярных турнаправлений. У меня даже возникли трудности с авиабилетами, поэтому обратно пришлось ехать на поезде. Поэтому расскажу вам о нюансах поездки разными видами транспорта.

Калининград — это наш авианосец, волею исторических штормов оторвавшийся от родной гавани и окруженный странами НАТО.

Из Москвы в Калининград летает множество рейсов. Стоимость билетов сильно скачет и начинается от 4 000 руб. Два с половиной часа лета, еще 20 минут на такси и вот ты на берегу Балтийского моря на шикарных песчаных пляжах.

Поезд же едет около суток. Плацкарт стоит примерно столько же. Ночью состав проходит три границы. Можно заценить чьи лица суровее: у российских, белорусских или литовских погранцов. Прежде чем садиться в поезд не забудьте оформить упрощённый проездной документ на железной дороге (УПД-ЖД) (при покупке билета) и по требованию Литвы аналогичную электронную анкету УПД-ЖД. Нужно распечатать и подписать. Ее заберут на границе.

( Читать дальше )

Кстати. Мне тут 38 лет стукнуло. Что я понял за прошлый год?

- 02 ноября 2025, 12:24

- |

За прошлый год я окончательно понял одну вещь, над которой потешался сам всю прошедшую жизнь.

Я всё-таки азиат. Не Белорус, не Украинец, не Еврей, не Удмурт, а Китаец… Да. У меня было из чего выбрать)

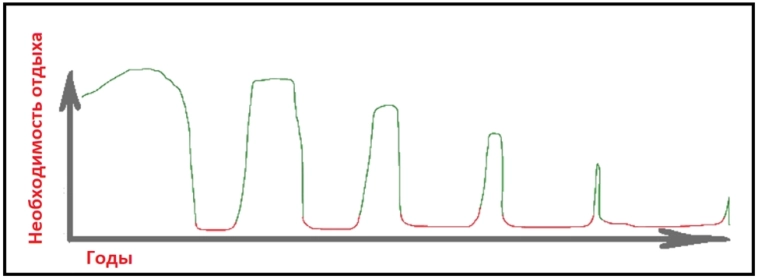

Как я это понял? В итоге, если думать об этом как о чём-то на схеме, то с годами мою необходимость в перерывах между работой можно отразить так:

И ничего кроме работы не способно приносить мне радость. Искреннее, непередаваемое счастье – отработать 14 часов подряд, занимаясь любимым делом. Нет ничего более радостного, чем лечь потом в постель и улыбаясь уснуть.

Было у меня время, когда я печалился от того, что не умею отдыхать.

Было время, когда я расстраивался из-за того, что стал бизнесменом, от чего совершенно нет ни на что времени.

Но вот мне 38. И стоя в свой день рождения перед своими товарищами, я заявил:

«Хотите меня поздравить, давайте все сегодня хорошо поработаем! Это лучший подарок, который я могу получить!»

Всем замечательной рабочей недели!

( Читать дальше )

История для истории: чей рассказ про конференцию Смартлаба получился ярче остальных?

- 31 октября 2025, 11:15

- |

Выждав целую неделю с проведения конференции Смартлаба в Москве, мы поняли: дальше оттягивать нельзя. Все свежие эмоции уже выплеснуты на нашем любимом сайте, осталось только выбрать, какие из них впечатлили больше остальных. Рассказы про конфу собраны ниже, вам осталось только проголосовать в комментариях за наиболее понравившийся рассказ. 7 ноября подсчитаем голоса и объявим победителей.

1. Победитель летнего конкурса Иван Красноярск-45 (под давлением общественности он всё-таки сменил никнейм) влез в долги, чтобы оказаться на афтепати — Конференция — Москва, Кремль, Путник. На вечеринке ему не понравилось, хотя девицы и клеились к сияющему успехом инвестору, приходилось отбиваться от них правдой-маткой. А какие у москвичек шансы, когда в Сибири мужчину ждёт жена и набор матрешек для неё уже приятно оттягивает карман? Зато на самой конференции Иван черпал полезное двумя руками, так что о поездке не жалеет.

( Читать дальше )

- комментировать

- 14.2К |

- Комментарии ( 47 )

🔥 ТОП-10 дивидендных акций на 2026 год с доходностью от 13% до 24% от SberCIB

- 29 октября 2025, 21:13

- |

Продолжаем богатеть на дивидендах. На помощь пришли аналитики SberCIB и поделились своим мнением, кто и какие дивиденды может заплатить на горизонте ближайших 12 месяцев. Хотя для некоторых наших дорогих инвесторов, один год – это целая вечность. Погнали смотреть!

В прошлый раз ребята из Сбера выбрали 5 компаний на 2026 год, в этот раз список решили увеличить до 10, почему бы и да.

На последнем заседании ЦБ ставку решили немного снизить, на символические 0,5%. Конечно, рынку опять это все не понравилось, но тут важнее сама траектория, чем ее шаги.

В данный момент облиги и вклады все также выгоднее, в столбик все умеют считать, и 20% больше, чем 10-15%. Тут опять встает вопрос целеполагания, чего хочет инвестор, здесь и сейчас получить свой профит, жить на него, вывести, что-то приобрести, или он мыслит вдолгую. Потому что иногда споры выглядят до боли абсурдными, дискутируя о том, что лучше, акции или облигации?

Лучше всё, но для каждого это всё, будет свое. Давайте смотреть, что хотят наванговать аналитики из зеленого банка

( Читать дальше )

Ситуация двигается в нужном направлении: спрос на ОФЗ вернулся.

- 29 октября 2025, 21:05

- |

Кратко:

Минфин уверенно занимает, инфляция замедлилась по недельным данным, но идём мы быстрей чем в прошлом году.

Подробно:

На прошлой неделе аукционы Минфина проходили в режиме осторожности. Крупные игроки не спешили лезть в длинные бумаги — ждали заседание ЦБ.

После заседания картина изменилась: сегодня спрос на ОФЗ был высокий, покупали активно и с аппетитом. Минфин занял около 210 млрд руб. (по выпуску ОФЗ 26249 — 99,5 + 87,5 млрд, по ОФЗ 26247 — ещё 22,7 млрд)

В целом дела с выполнением плана в IV квартале у Минфина идут хорошо — уже заняли ~1 трлн руб. при формальном плане 1,5 трлн.

Рынку в целом нравится, что мы всё ещё в цикле снижения ставки.

Свежие данные по недельной инфляции выглядят неоднозначно. С одной стороны, рост цен замедлился: за неделю с 21 по 27 октября индекс потребительских цен прибавил +0,16% после +0,22% и +0,21% двумя неделями ранее.

Но радость преждевременна — с начала октября уже +0,79%, тогда как в октябре 2024 года было +0,75%. То есть, идём чуть быстрее прошлогоднего графика и октябрь ещё не закончился.

( Читать дальше )

IPO: общие результаты и выход GloraX

- 29 октября 2025, 20:39

- |

На днях пройдёт очередное IPO, на этот раз застройщик GloraX, а значит время обновить табличку всех ранее проведенных и посмотреть на результаты.

Брокеры в обзорах (вот или вот) и блохеры на созвонах красиво объяснят почему нужно покупать, ведь одни зарабатывают на комиссии (0.15% с общей суммы сбора), а другие на контенте.

Напоминаю, что МЫ (инвесторы) в этой пищевой цепочке кормовая база. Почему?

Вот результаты всех IPO за последние 5 лет:

• прибыльные — всего 8 или 18% от всех размещений;

• убыточные — 32 или ужасные 72%;

• делистинг — 4 компании уже заскамились или 9%.

Получается шанс заработать, с учётом делистинга, меньше 1 к 5, сами думайте играть в эту лотерею или нет.

Вот так по годам:

Нет НИ ОДНОГО прибыльного года!

Допустим, вы щедрый и доверчивый инвестор, участвуете во всех размещениях с 2020 года, то сейчас ваш портфель показывал бы невероятные -39% убытка.

Вот так по эмитентам:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал