Избранное трейдера Иноагент

Тинькофф банк.

- 23 июля 2021, 11:00

- |

У меня к этому банку особое отношение. В 2016 году судился с этим банком по факту отказа банка исполнять договор вклада, в суде они меня с большой любовью дерьмом закидали. В итоге договор исполнили.

У банка нет ни ясных и понятных условий, ни офисов, ни договора в письменном виде на руках у клиентов, зато есть репутация мошенников. Открывать там бр счет, который не подпадает под страховку это большие риски.

Уверен на 100%, что перед банкротством все активы клиентов будут украдены, это обычная практика таких контор. Это мое личное мнение.

ст 29 Конституции РФ 5. Гарантируется свобода массовой информации. Цензура запрещается.

Чтобы понять с кем работаешь достаточно почитать судебную практику.

Для тех кто только пришел на биржу статья. Изучайте как вас будет нагибать этот самый клиентоориентированный банк в мире.

( Читать дальше )

- комментировать

- 3.1К | ★7

- Комментарии ( 33 )

Куда краткосрочно припарковать cash

- 20 июля 2021, 13:43

- |

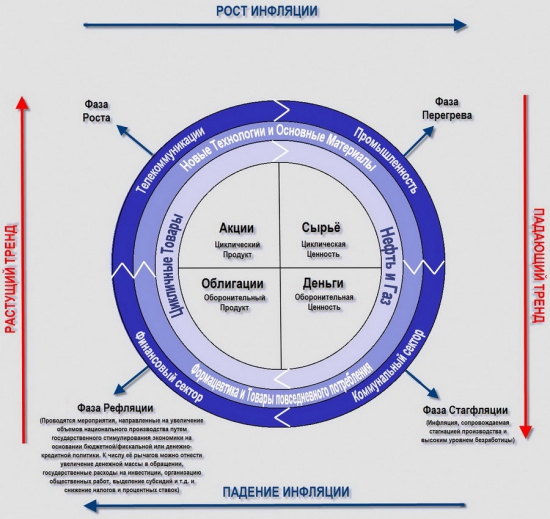

Сейчас на рынках преобладает неопределенность и повышенная волатильность, которую создают разные факторы: замедление восстановления экономики США и Китая, ротация из акций стоимости в акции роста, укрепление доллара, слухи об обсуждении сокращения QE, штамм «дельта плюс», споры о «временном» характере инфляции и др.

По этим причинам, актуальный вопрос, который сегодня есть в голове у каждого инвестора:«Куда краткосрочно припарковать кэш, пока на рынках высокая волатильность?»

На этот вопрос мы ответим сегодня. В статье будут рассмотрены только рыночные варианты, информации о «копилках» в различных банках и ставках по депозитам тут не будет, хотя это тоже один из вариантов для консервативных инвесторов, про который не стоит забывать.

Summary

Инструменты для краткосрочной парковки денег на рынке:

- ОФЗ-ПК / короткие ОФЗ-ПД (дюрация до года)

- Короткие ликвидные корпоративные бонды (дюрация до 3-ех лет)

- Корпоративные бонды с погашением/офертой через 2-3 мес.

- Облигационные ETF от Finex

- Короткие евробонды пониженного номинала (для парковки $)

( Читать дальше )

EMC - разбор компании. Стоит ли спешить?

- 19 июля 2021, 17:00

- |

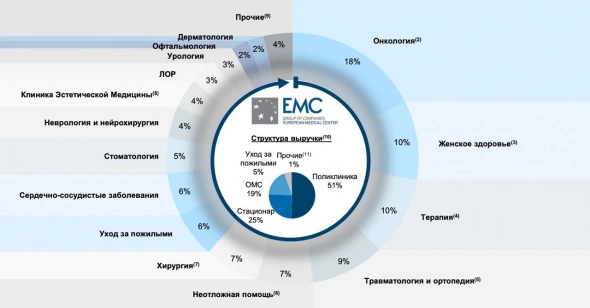

EMC — ведущий многопрофильный провайдер премиальных медицинских услуг. Именно так называет себя компания, которая на прошлой неделе провела листинг на Московской бирже. Если проще, то EMC — это сеть клиник, оказывающая широкий спектр медицинских услуг. Под широким я подразумеваю действительно большой набор специалистов, которые окажут помощь начиная с онкологии, заканчивая уходом за пожилыми.

Итак, действительно интересная компания разместила свои депозитарные расписки на бирже. Пришло время не только посмотреть на презентацию, которая явно будет красиво-оформлена, но и трезво взглянуть на цену размещения и решить, стоит ли учавствовать в этой идеи. Мое скептическое отношение к IPO скорее всего проявит себя и в этом разборе, но по крайней мере сможет уберечь от необдуманных покупок.

EMC имеет в своем распоряжении 7 многопрофильных медицинских центров, 3 центра по уходу за престарелыми, 1 роддом и 1 реабилитационный центр. Обслуживает более 106 тысяч человек и имеет широкую диверсификацию услуг, если сравнивать с той же Мать и Дитя. А если учесть, что рынок частной медицины растет, то доля EMC будет только увеличиваться. Вопрос лишь в том, как быстро будет происходить захват рынка.

( Читать дальше )

Инвестиции. часть 2.

- 19 июля 2021, 16:43

- |

На текущий момент согласовал, с корректировками.

Опубликую, согласованную ТС, чтобы не вводить народ в заблуждение и не было лишних вопросов.

1. Лимиты.

Общий лимит по активам 500 тыс единиц. Под единицей понимается, как бакс, так и евро.

Все что выше 500 тыс единиц, уходит в недвижимость и предметы потребления.

По мимо общего лимита, есть лимит по активам, в зависимости от срока — до 6 мес и расходные, до 1,5 года, до 2,5 лет, до 3,5 лет.

2,5 года это ОФЗ-н, 3,5 года это ОФЗ.

И по типу, акции — до 100 тыс, ОФЗ (ОФЗ-н) — до 200 тыс, вклады и наличка — без ограничения. ИИС — строго под вычет.

Так же есть лимиты по банкам и брокерам. По основным контрагентам лимит до 100 тыс единиц/банк (брокер) на 3 физиков.

2. Валюта.

Валюту закупаю, при разнице ставок по рублевым и валютным вкладам менее 10% годовых (чистыми). Разница исчисляется исходя из роста курса от среднего значения 5 лет назад к текущему курсу. Сейчас это 8% годовых. Но взяли минимальную 10% годовых.

( Читать дальше )

Volume profile the insider's guide to trading / Профиль объема руководство инсайдера по торговле / Часть 4

- 06 мая 2021, 04:31

- |

Торговые установки профиля объема

Теперь я покажу вам торговые установки, которые я использую в своей повседневной торговле. Это основные, основные установки, которые я использую. Я никогда не вступаю в сделку, если нет ни одной из этих установок.

Все установки можно использовать с любым таймфреймом. Я предпочитаю 30-минутные графики для внутридневной торговли, 240-минутные или дневные графики для свинговой торговли и дневные и месячные графики для планирования долгосрочных инвестиций.

Установка профиля объема №1: Установка накопления объема

Как я уже говорил ранее в этой книге, крупные институты, которые перемещают рынок и манипулируют им, создают свои огромные торговые позиции в боковых каналах ценового действия (областях вращения).

После того, как они накопят достаточно объемов, то есть после того, как они полностью войдут в свои позиции, они начнут сильную и агрессивную активность по покупке или продаже, чтобы сдвинуть цену. Они стремятся сдвинуть цену в направлении своих вновь накопленных позиций. Исходя из этого, мы знаем, что, если существовал боковой ценовой канал, за которым следовал значительный восходящий тренд, сильные покупатели накапливали свои покупательские позиции в ценовом канале. Если, с другой стороны, был боковой канал, за которым последовала сильная распродажа, то мы знаем, что сильные продавцы были ввод своих позиций на продажу в канале.

( Читать дальше )

Нас ждет смена приоритетов на рынке

- 23 апреля 2021, 11:03

- |

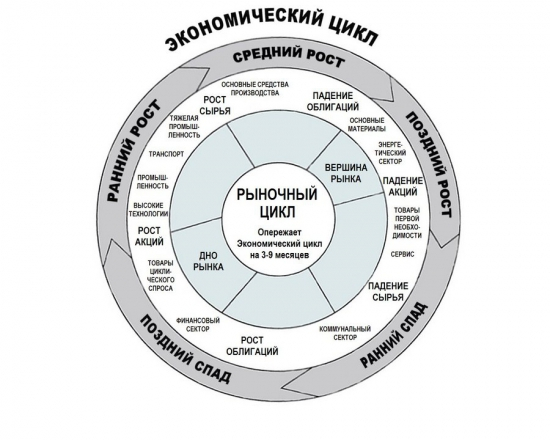

Традиционно на рынках есть 3 класса отраслей: циклические, растущие и защитные.

— Растущие актуальны почти всегда. Но в них, опять же, всегда вопрос цены (насколько быстро растут vs процентные ставки, по которым дисконтируешь будущие успехи) — к примеру, сейчас доходности Treasuries и ОФЗ растут, что немного мешает акциям роста.

— Циклические (стройка, банки, сырье, товары не первой необходимости luxury, спорт, авто, fashion) наиболее подвержены контрасту — в кризисы валятся, а затем взлетают на 50-100% с низкой базы.

— Защитные же (медицина, товары ежедневного пользования еда, хозбыт, телекомы, электроэнергия и сети) растут более гладко, платят больше дивидендов, меньше падают в кризисы.

Сейчас заметно, что с ноября мы увидели рост акций циклических отраслей на 40-100%, и на мой взгляд процесс почти завершился:

1) Нефть выросла ($40 > $65-70), и акциям сектора остается 10-12% до целей. Сталевары и удобрения — также.

2) Банки нарастили ставки, по которым кредитуют, высвободили резервы (нереализованные списания по кредитам), провели гору IPO, SPAC, бондовых займов и заработали на них.

( Читать дальше )

Polymetal - полный разбор компании + SWOT-анализ

- 20 апреля 2021, 19:33

- |

Давненько я не делал полный разбор компании, даже соскучился. Тем лучше, ведь сегодня у нас на изучении Polymetal. Компания, которая в 2020 году продемонстрировала высокие темпы роста бизнеса и цены акций. По традиции, всесторонне изучим компанию, ее бизнес, отчет за 2020 год, структуру акционеров и дивидендную политику. Выявим сильные и слабые стороны, перспективы и риски, которые могут стоять перед руководством. А в заключении, заполним таблицу со SWOT-анализом, который даст нам понять, стоит ли покупать данный актив. Разбор будет долгим, запасайтесь печеньками.

Идею по Polymetal публиковал в своем Telegram еще до роста. Так что будет повод подключиться, чтобы получать оперативную информацию.

Polymetal — одна из крупнейших золотодобывающих компаний России. Хотя это не совсем правильное определение, ведь компания занимается добычей золота, серебра, меди и других металлов, а также является одной из крупнейших в мире. Polymetal имеет производственные площади и рудники в России и Казахстане. Что удивительно, компания берет свое начало лишь в 1998 году, а основной задачей было возрождение неиспользуемых активов СССР и создание новых. Как оказалось, не все крупные сырьевые компании — это советское наследие.

( Читать дальше )

- комментировать

- 11.8К |

- Комментарии ( 32 )

Последний экономический цикл

- 12 апреля 2021, 14:22

- |

Ждите замедление продаж квартир, как было летом 2008г и погнали вниз.

( Читать дальше )

Нижнекамскнефтехим: заводы-спутники 1-й очереди ЭП-1200

- 03 апреля 2021, 15:51

- |

В начале апреля 2021 года компания НКНХ обыденно опубликовала следующую новость

https://www.nknh.ru/pressroom/news/pao-nizhneka...

В ПАО «Нижнекамскнефтехим» состоялось совещание и подписание контрактов между ПАО «Нижнекамскнефтехим» и компанией Lummus Technology LLC.

Контракты заключены 31 марта на предоставление лицензий и инжиниринговых услуг на технологии для производств в составе нового олефинового комплекса (ЭП-600). Такие производства включают установку по производству этилбензола и стирола мощностью 250 тыс. тонн в год с использованием технологий EBOne и CLASSIC SM, а также установку метатезиса олефинов для получения пропилена полимерного качества мощностью 150 тыс. тонн в год с использованием технологии димеризации этилена и конверсии олефинов компании Lummus Technology.

Попробуем провести анализ и разобраться, что это все означает и где этому место в первой очереди ЭП-1200 и в финансах по его строительству

( Читать дальше )

Порты шире и глубже...

- 29 марта 2021, 13:58

- |

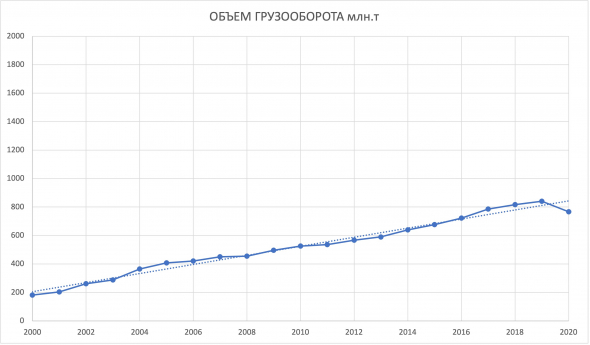

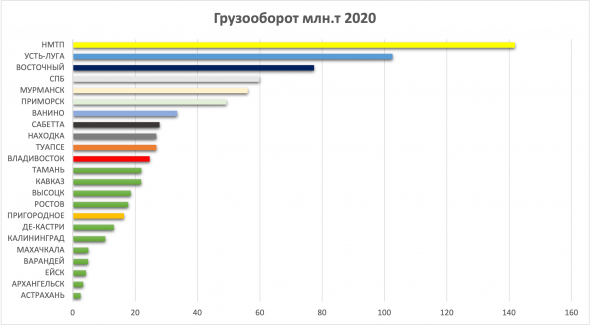

После утвержденной программы МИНТРАНСА о транспортной стратегии 2035, решил разобрать какие ориентиры стоят, и какие открываются возможности. Коротко, цель увеличить на 70% грузооборот и грузовые мощности портов, до 1400 и 1900 тыс тонн. соответственно. Весьма амбициозно, но давайте разберем. На первые 10 портов приходится 80% всего грузооборота России

НМТП, УСТЬ-ЛУГА, ВОСТОЧНЫЙ и тд.

Отдельно подсвечен комплекс ПРИГОРОДНОЕ, о нем в конце.

Так выглядела динамика роста грузооборота портов России с 2000 по 2020 гг.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал