Избранное трейдера Andrey-N

БРОКЕР И НАЛОГ НА ДОХОДЫ ФИЗИЧЕСКИХ ЛИЦ.

- 25 ноября 2019, 21:09

- |

Впредь планирую не допускать на период уплаты(удержания)налога в январе(обычно)свободных денежных средств на своих счетах, а как ими распорядиться ( своими финансами в течении10 месяцев), я думаю найду.

Всем удачи.

- комментировать

- 7.3К | ★46

- Комментарии ( 62 )

5 крупнейших американских компаний с дивидендной доходностью выше 5% годовых в $

- 19 ноября 2019, 16:55

- |

Когда речь заходит об акциях с высокими дивидендами, мы в первую очередь начинаем думать про российский рынок. Из каждого приемника доносится фраза, о том, что Российские компании одни из самых доходных с точки зрения дивидендов.

Это такая же истина для нас, как и то, что на американском рынке дивидендов нет и все работает по-другому. Amazon, Google, Apple, Uber, Twitter — гигантские корпорации, которые растут как на дрожжах, не платя своим акционерам ни копейки дивидендов.

Наш рынок — это дивидендные истории, а западный-американский — это про растущие истории. Все с этим свыклись и никто уже вроде и не против.

Но если на Московской бирже торгуется всего около 200 публичных компаний и идеи роста можно действительно пересчитать по пальцам, то на рынках США тысячи публичных компаний — неужели среди них нет дойных дивидендных коров с долларовой доходностью выше, чем ставки по депозитам?

Я решил немного в этом разобраться и был сам удивлен теми результатами, которые получил.

Сколько можно заработать на долларовом банковском вкладе?

( Читать дальше )

- комментировать

- 14.5К |

- Комментарии ( 48 )

Вопрос, какое жильё вам нужно-собственное или съёмное как пример фальшивого выбора.

- 12 ноября 2019, 06:44

- |

Очень хорошо про это написано у Fray (Антон) тут: https://smart-lab.ru/blog/301843.php

И очень хорошо он и сказал-Не бывает правильного ответа на неправильный вопрос!!!

А правильный ответ на вопрос-вы хотите собственную квартиру и тридцать лет её выкупать или платить чужому дяде звучит так-

я хочу удобную для себя (!!!) квартиру, а покупать или снимать это всего лишь способ реализации моего желания.

P.S. а помидоры я хочу вкусные, а не большие или маленькие...

Задавайте правильные вопросы, особенно самому себе.

НАУФОР и ЦБ высказались по ситуации апреля и декабря 2018-го года.

- 11 ноября 2019, 10:59

- |

Как я понял, многие на Смартлабе не в курсе данного процесса, поэтому решил копирнуть сюда то, что я писал в ФБ по этому вопросу :

Продолжается переписка Банка России и НАУФОР по поводу ситуации принудительного закрытия брокерами позиций клиентов на срочном рынке Московской Биржи в апреле и декабре 2018-го года и необходимости внесения изменений в нормативные документы, чтобы таких ситуаций не происходило впредь.

И более того, в этой переписке диагностируется все больше проблем, приведших тогда к убыткам участников рынка. Причем, практически все как новые, так и старые аргументы НАУФОР и ЦБ местами чуть ли не дословно повторяют все те аргументы, что я говорю по этой ситуации в судах и в СМИ в последние 1,5 года.

Так, в письмах Банка России и НАФОР от 3 и 7 октября в качестве причин катастроф 2018-го года указывались только проблемы на уровне брокеров, а именно :

1. “Несвоевременное принудительное закрытие брокерами позиций клиентов”©

2. ”Отсутствие в регламентах брокеров единообразного и формализованного подхода к закрытию позиций клиентов”©

3. А также указывалось, что “в настоящее время Регламент в большей степени служит инструментом ограничения ответственности Брокера, наделяя Брокера обширными правами “©

(подробно с первоисточниками можно ознакомиться по ссылкам вот тут https://www.facebook.com/permalink.php?story_fbid=2476092425947485&id=100006402543190

( Читать дальше )

Как разобраться в 18000 акциях США

- 28 октября 2019, 13:22

- |

На американском рынке торгуется более 18000 эмитентов. Когда матёрым русским инвесторам задают вопрос почему они смотрят только на наш рынок, то обычно получают следующий ответ:

Там слишком много компаний. Чтобы их изучить, уйдут столетия.

Не поспоришь. У меня на беглый анализ одного годового отчета уходит не меньше часа. А тут их надо отсматривать тысячами. И делать какие-то выводы. Где взять столько времени?

Я задал себе вопрос, а можно ли сузить этот круг до нескольких десятков компаний? И как это сделать?

Как оказалось, рецепты есть. Вам понадобятся:

- Google поиск

- Google Translate

- Коллективный разум

( Читать дальше )

Работа в трейдинге #2

- 28 октября 2019, 11:46

- |

Рынок трейдинга одновременно и узок на первый взгляд, но и одновременно дает все шансы заскочить в него. Почему? Основная причина — это мало профессионалов. Слабая конкуренция среди настоящих специалистов. Поэтому, на мой взгляд, твоей основной задачей будет просто зацепиться, ну а дальше все зависит от тебя, насколько ты быстро сможешь осваивать тот огромный поток новой и уникальной для тебя информации. Вообще, если немного отвлечься, я скажу тебе, что ты на верном направлении (на мой взгляд), что ты пытаешься делать шаг по поиску работы. Это практически единственный путь вырастить из себя профессионала с нуля в более короткие сроки за более малые деньги, как не крути. Если тебе хватило смелости написать мне, я уверен, ты найдешь в себе силы стучаться в закрытые двери. Друг, извини заранее, я никого никому не рекомендую и сам не устраиваю никого на работу.

( Читать дальше )

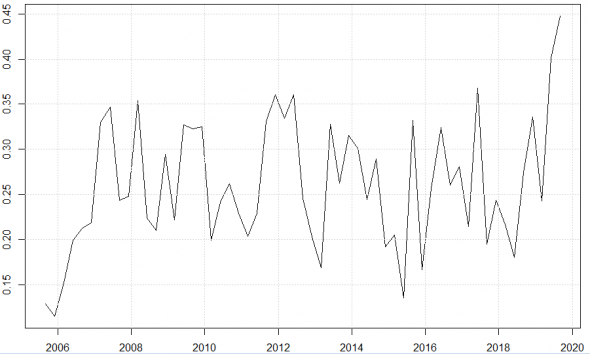

RI, волатильность выходных (как правильно бояться?)

- 12 октября 2019, 07:40

- |

По вертикальной оси отношение волатильности выходного гэпа к волатильности одной минуты, которые приведены друг другу через sqrt(dT).

К этому можно относиться двояко:

1. Время на выходных течет в 3-4 раза медленнее, чем в торговое время.

2. С точки зрения волатильности почти никогда нет никаких выходных гэпов.

Видимо, правильная интерпретация такова: цена это нестационарное логнормальное блуждание в нестационарном времени. Вероятно это излишне, т.к. нестационарное время мы можем вроде как всегда засунуть в дисперсию, которая за счет нестационарности всё (и всех?) съест.

Обычно как? Для всех, переносящих позицию через ночь и тем паче через выходные страшные утренние гэпы. А с точки зрения топорно подсчитываемой волатильности выходит, что как раз за выходные происходит меньше всего колбасение цены. Другое дело, что это в среднем. Т.е. в 99 раз из 100 ничего не происходит, а 1 гэп на 20% от закрытия пятницы и привет.

Добавить зарплаты на СмартЛаб

- 06 октября 2019, 16:11

- |

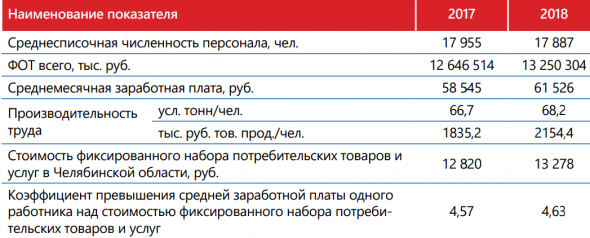

Тимофей, ты сделаешь для СмартЛаба большое дело, если в раздел Фундаментальный анализ добавишь среднюю зарплату на предприятии.

Я про этот раздел

Это элементарно достаётся из годовых и квартальных отчётов: фонд оплаты труда делится на среднесписочное число сотрудников. Часто среднюю зарплату прямо циферкой пишут.

Дудь стал популярен не только потому что он хороший интервьюер, но и потому что у всех собеседников спрашивал: Сколько получаешь?

Например.

Магнитогорский металлургический комбинат (MAGN)

Средняя з.п. 2017 — 58 545 р.

Средняя з.п. 2018 — 61 526 р.

Это прямым текстом написано в отчёте, не надо ничего считать:

( Читать дальше )

Визуализация сделок участников ЛЧИ 2019-2015 в терминале Jatotrader

- 05 октября 2019, 13:13

- |

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал