Избранное трейдера alvas

Акции полупроводников - Разбор сектора и список акций для инвестирования

- 08 апреля 2021, 05:37

- |

Наш Youtube канал

В данной статье я расскажу, что из себя представляет сектор полупроводников, какие акции есть в этом секторе и стоит ли в них инвестировать(Кому интересно видео, есть ссылка на Youtube в конце статьи).

Перспективы сектора

Начнем с того, что сектор полупроводников действительно имеет огромный потенциал роста еще в ближайшие десятки, а то и сотни лет.

С чем это связано? Рынок полупроводников находится в стадии активного развития и роста прямо сейчас.

Объем рынка уже сегодня более 500 000 000 000 долларов и его потенциал роста до нескольких триллионов в ближайшие 10-20 лет.

График индекса полупроводников(Регулярный рост с 2008 года)

Дело в том, что для смартфонов, компьютеров, дата центров, бытовых устройств и автомобилей, которых становится больше и больше, требуются полупроводники. Но мало просто производить полупроводники, чтобы телефон или блок управления автомобиля становился умнее, быстрее и эффективней нужны более быстрые процессоры, оперативная память, графические адаптеры и другие устройства полупроводниковой продукции.

( Читать дальше )

- комментировать

- 13.8К | ★50

- Комментарии ( 35 )

Зачем нужны облигации в период низких ставок?

- 02 апреля 2021, 15:29

- |

Последние 40 лет вместе со снижением ключевой ставки ФРС постепенно падала и доходность облигаций. Момент, когда долговые инструменты перестанут генерировать существенный денежный поток, стал вопросом времени. А пандемия коронавируса и ответные действия регулятора лишь ускорили его наступление.

Доходность (yield, серый) и окупаемость (return, зеленый) вложений в 10-летние облигации Минфина США

При этом отдельные аналитики и фонды предвидели его раньше других. Например, суверенный фонд Норвегии еще в 2017 году увеличил долю рисковых инструментов в портфеле. Другие же институционалы попадают в новую реальность только сейчас, а вместе с ними без почвы под ногами оказываются и их клиенты.

Принято считать, что рынок долговых инструментов управляется «умными деньгами», которые обладают обширным доступом к информации и, как следствие, лучше других игроков умеют держать нос по ветру. Если от облигаций массово отказываются крупнейшие пенсионные фонды и управляющие компании по всему миру, то зачем они вообще нужны частному инвестору?

( Читать дальше )

Обзор премиального обслуживания в банках. Часть 2

- 25 марта 2021, 16:19

- |

За последнее время в сети появилось несколько качественных обзоров премиального обслуживания «для бедных» (смотрите ссылки в конце публикации). Еще раз обращу внимание, что рассматриваем мы не Private banking с ценой входа от 300 тыс $- 1 млн $, а улучшенный банкинг (premium) для среднего класса с активами от 1.5 до 10 млн.руб.

Сегодня хотел бы остановиться на предложении от Ситибанка. По моему мнению, лучшее предложение для тех, кто тратит от 75-150 тыс. в месяц по карте. Сам планирую в ближайшее время открыть для трат у них карту City Priority, заменив в Альфе 5% милями на 5% кешем (через баллы) у Сити.

Программы Премиум у Сити и Альфы в целом очень схожи по плюшкам.

Итак начнем с главного, при открытии City Priority до 31 мая 2021 года вы можете получить 20 тысяч рублей в качестве подарка всего лишь при выполнении 2-х условий:

( Читать дальше )

Нужно ли платить копеечный НДФЛ. Рассматриваем риски

- 25 марта 2021, 12:31

- |

За непредоставление декларации в данном случае предусмотрен штраф 1000 рублей. За несвоевременную уплату НДФЛ начисляют пени в размере 1/300 ключевой ставки ЦБ ежедневно (5,5% годовых).

Так что ваш риск чуть больше 1000 рублей. Если же дело дойдет до принудительного взыскания неуплаченного налога, то дело будет рассматривать мировой суд в приказном порядке (без уведомления) и добавится риск появления исполнительного производства, что в некоторых случаях крайне нежелательно. Ну и расходы по уплате госпошлины и исполнительского сбора.

12 полезных сайтов для трейдеров

- 17 марта 2021, 23:57

- |

Все ресурсы ± бесплатные, но те функции, которые описаны они выполняют, я сам ими пользуюсь в своей торговле, изучайте, делитесь и добавляйте в избранное.

StockBeep

Показывает акции на которых идут большие объемы на покупку/продажу.

Делаем сортировку по капитализации и смотрим акции в топе, далее заходим в терминал и принимаем решение входить в лонг или шорт по акции.

Finviz.com

( Читать дальше )

- комментировать

- 10.7К |

- Комментарии ( 18 )

Стоит ли бояться больших текущих оценок рынка? Что такое «нормализация»

- 15 марта 2021, 10:45

- |

Хотел бы я быть первым, кто скажет вам о том, что рынке сейчас дорогие, но, видимо, не в этот раз. «Дорогие рынки» — сегодня уже устойчивое выражение. Но главный вопрос в том, а стоит ли этого бояться? И да, и нет.

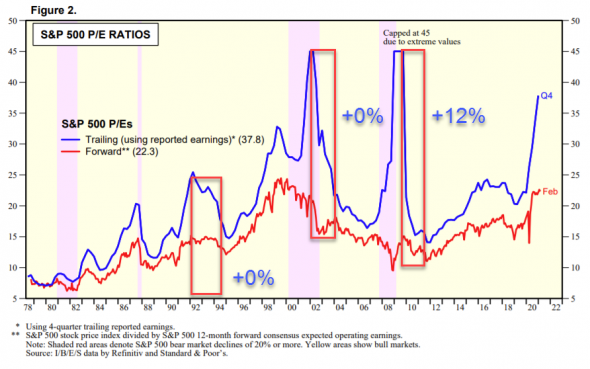

По истории после кризисов в период восстановления, фондовый рынок всегда опережает восстановление экономики, что по истории приводит к росту его оценочной стоимости. Но эта «переоцененность» исторически не приводит к его падению, а вызывает так называемую нормализацию. Когда получив аванс, компании должны показать реальный рост прибылей. В этот момент времени с ростом фактических показателей, происходит нормализация оценок, по которым торгуется рынок.

Это же означает, что стоимость акций практически не растет. Ниже на графике указана доходность (без учета дивидендов), которую получили инвесторы во время нормализации. В предыдущие три кризиса доходность рынка в период нормализации была около нулевой.

( Читать дальше )

Перебалансировка портфеля

- 05 марта 2021, 20:17

- |

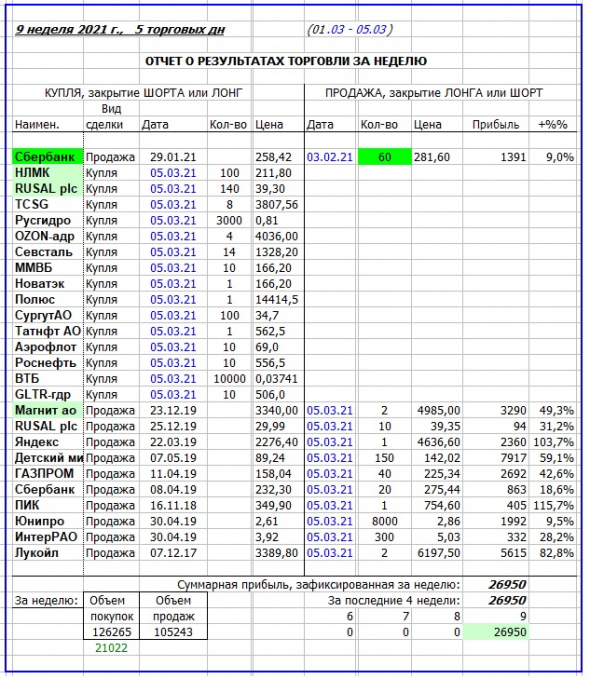

Попутно зафиксирована прибыль около 27 тыр:

Всем успехов в торгах.

Скользящая средняя с динамическим диапазоном усреднения

- 17 февраля 2021, 14:06

- |

Решил поделиться одним техническим способом, который я использую для определения тренда – среднюю с изменяющимся диапазоном усреднения. Но перед тем, как выложить все это искушенной публике, проверил есть ли что похожее. Оказывается, есть, но только по названию, а не по сути (может, правда, я чего-то не нашел). Это индикатор VIDYA. Ниже я приложу справку с описанием из интернета с расчетом VIDYA. VIDYA немного модифицирует экспоненциальную скользящую среднюю EMA. Период усреднения в EMA – это доля, которая определяет сколько взять текущей цены, а сколько предыдущего значения EMA. То есть вся фишка VIDYA в добавлении переменной в размер доли.

Если озвучивать задачу, которую я перед собой поставил, то это максимально быстро выявить тренд с минимальными ошибками. Самый простой трендовый индикатор – средняя, да и самый удобный при работе в Excel. У меня в Excel в принципе все расчеты. Дальше немного порассуждаю. При боковике с быстрыми изменениями направления движения средняя с большим усреднением не покажет хорошего результата, а при длительном движении средняя с маленьким периодом усреднения будет чаще показывать разворот, которого еще нет. Значит при боковике или быстро изменяющихся движениях рынка период средней должен уменьшаться, а при трендовом движении в одну сторону период средней должен увеличиваться.

( Читать дальше )

От прогноза фин показателей компании к прогнозам возможных цен на бирже

- 16 февраля 2021, 13:18

- |

Продолжение статьи "Фундаментальный анализ тоже поддается автоматизации и вероятностному прогнозированию" и не только...

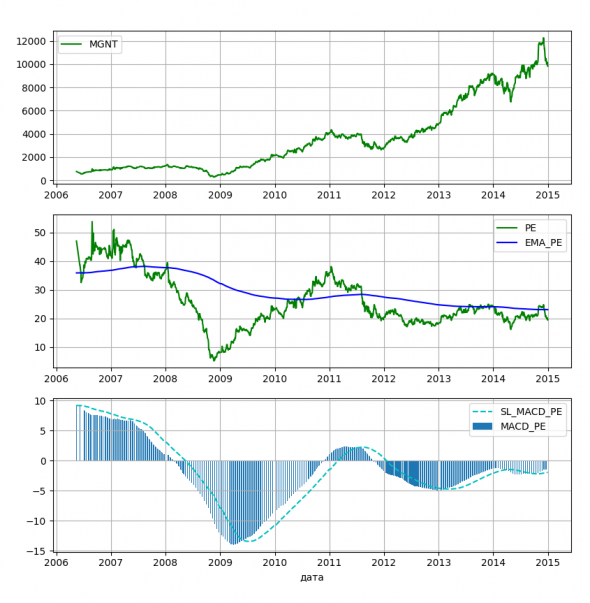

Теперь поговорим немного о мультипликаторах и их использовании в прогнозировании. Нужно понимать, что когда от статей отчетности мы переходим к ценовым мультипликаторам, мы ступаем на очень зыбкую почву. Частично о ловушках того же популярного мультипликатора P/E я уже писал в своем посте: "Дорого или дешево стоят акции на Московской Бирже? И ловушка показателя P/E!", поэтому трактовать моделирование нужно с осторожностью и немалой долей здравого смысла.

Вернусь к примеру по акциям ПАО МАГНИТ.

Мастодонты фондового рынка, такие как Грэм, хорошо понимая недостатки этого показателя советовали при его расчете и принятии решения использовать для среднюю прибыль за 5, 7 или 10 лет, позже Роберт Шиллер выбрал в качестве знаменателя 10-летнюю среднюю прибыль с поправкой на инфляцию. Если огрубить идею инвестиций на основании коэффициента P/E, то можно было бы вывести следующее простое правило:

( Читать дальше )

Is Tesla Overpriced? * - Большой разбор!

- 16 февраля 2021, 11:42

- |

*Тесла переоценена? (к статье 2001 года в Fortune «Is Enron Overpriced?»)

TSLA — $816

Капитализация $779B

EBITDA(12m) $4.253B

P/E 1296, P/FCF 317

Выручка(12m) — $31.536B

Валовая прибыль(12m)(выручка минуссебестоимость) — $6.630B

Операционная прибыль(12m)(валовая прибыль минусоперационные расходы) $1.994B

Чистая прибыль $690M, Операционная маржинальность 2.29%, OPEX(12m) $29,542B

Долг $26.842B (средневзвешенная стоимость капитала для компании 2.01%)

Долг\EBIDTA = 6.31

Собственная ликвидность на счёте $14.531B

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал