Избранное трейдера Agasfer

Основы (дифуры Ито)

- 08 апреля 2019, 10:42

- |

Был такой дядька. Киёси Ито. Работал в статистическом управлении и писал книжки. Интернета тогда не было, поэтому он, как и Тимофей Мартынов, делал книжки из бумаги и писал в них ручками. Писал он о теории вероятности и стохастике, то есть про кроликов, и внимание. За эти работы он получил степень доктора философии. То есть, тут не столько вопрос в математике, сколько в философии.

Дифур это такой способ записи философской мысли. Когда вы рисуете каналы по лоу на графике, вы даже не задумываетесь, что это касательная, а значит производная функции цены от времени. Для записи мысли или идеи мы воспользуемся дифурами, а потом переведем их. В общем, их особо ни кто не решает. Берут справочник производных и вуаля. dx/dt = α x => x(t) = x0 e^αt. Уравнение разряда конденсатора dx/dt. У каждого уважающего опционщика такой справочник есть. Это греки опционов. Там дифур и его значение в обычной формуле, куда можно уже цифры подставить. И все.

Из предыдущего материала мы помним. dx = µ x dt + σ x δW. Мгновенное изменение цены=среднему изменению+размеру изменения*случайное изменение. Давайте этим философским языком пообщаемся. И легче всего это понять методом Кирилла Ильинского.

( Читать дальше )

- комментировать

- 5.8К | ★23

- Комментарии ( 93 )

Робот "Два Боллинджера" с исходниками

- 04 апреля 2019, 16:19

- |

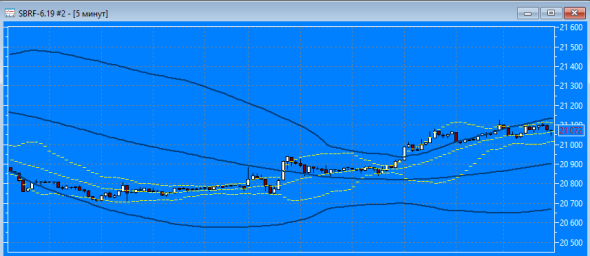

Итак, робот на двух графиках Боллинджера.

Общий принцип:

1) На цену накладываются два графика Боллинджера: с периодами 20 и 120 (назовем их local и global).

2) В зависимости от параметра внутри робота, входим либо когда цена входит внутрь local-Боллинджера (ContrTrendFlag=1), либо выходит из него (ContrTrendFlag=0).

3) Дополнительный фильтр: Лонг только когда когда мы в верхней половине global-Боллинджера, шорт — если в нижней.

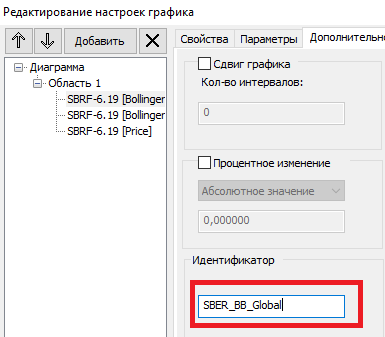

Данные робот берет из графиков, так что график должен быть открыт, и прописаны идентификаторы.

График с двумя Боллинджерами выглядит примерно так:

Настройки на цене и индикаторах не забудьте:

( Читать дальше )

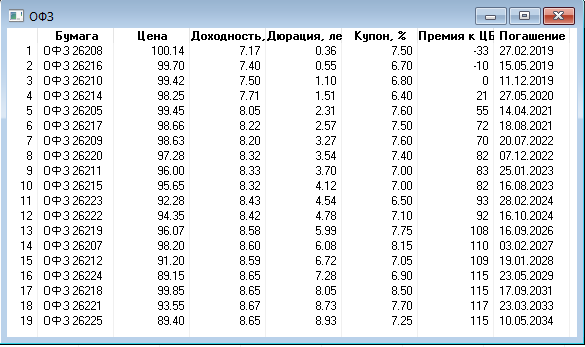

QUIK: Бенчмарк ОФЗ к ставке ЦБ

- 21 октября 2018, 20:21

- |

Основные параметры доходность и премия к ставке ЦБ, с учетом дюрации.

Скрипт не работает онлайн (оперативность тут не принципиальна), при запуске собирает параметры в таблицу и выводит на экран.

В дальнейшем планируется эти данные использовать для анализа премии доходности по дюрации для муниципальных и корпоративных облигаций к ОФЗ.

Код скрипта на github (на github две версии одна в utf-8 для просмотра и основная версия в win1251, т.к. quik понимает только его):

github.com/trantor77/lua_scripts/boundsOFZ.lua

Код скрипта:

--переменные

keyRateCB = 7.5

classCode = "TQOB"

function CreateTable()

t_id = AllocTable()

AddColumn(t_id, 0, "Бумага", true, QTABLE_STRING_TYPE, 15)

AddColumn(t_id, 1, "Цена", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 2, "Доходность, %", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 3, "Дюрация, лет", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 4, "Купон, %", true, QTABLE_DOUBLE_TYPE, 15)

AddColumn(t_id, 5, "Премия к ЦБ, бп", true, QTABLE_INT_TYPE, 15)

AddColumn(t_id, 6, "Погашение", true, QTABLE_STRING_TYPE, 15)

t = CreateWindow(t_id)

SetWindowCaption(t_id, "ОФЗ")

end

function string.split(str, sep)

local fields = {}

str:gsub(string.format("([^%s]+)", sep), function(f_c) fields[#fields + 1] = f_c end)

return fields

end

function getParamNumber(code, param)

return tonumber(getParamEx(classCode, code, param).param_value)

end

function formatData(prm)

return string.format("%02d.%02d.%04d", prm%100, (prm%10000)/100, prm/10000)

end

CreateTable()

arr = {}

sec_list = getClassSecurities(classCode)

sec_listTable = string.split(sec_list, ',')

j = 0

for i = 1, #sec_listTable do

secCode = sec_listTable[i]

securityInfo = getSecurityInfo(classCode, secCode)

short_name = securityInfo.short_name

if short_name:find("ОФЗ 26") ~= nil then

j = j + 1

r = {}

r["short_name"] = short_name

r["price"] = getParamNumber(securityInfo.code, "PREVPRICE")

r["yield"] = getParamNumber(securityInfo.code, "YIELD")

r["duration"] = getParamNumber(securityInfo.code, "DURATION")/365

couponvalue = getParamNumber(securityInfo.code, "COUPONVALUE")

couponperiod = getParamNumber(securityInfo.code, "COUPONPERIOD")

r["coupon"] = ((365/couponperiod) * couponvalue)/10

r["bonus"] = (r["yield"] - keyRateCB)*100

r["mat_date"] = getParamNumber(securityInfo.code, "MAT_DATE")

table.insert(arr, j, r)

end

end

table.sort(arr, function(a,b) return a["duration"] < b["duration"] end)

for j = 1, #arr do

row = InsertRow(t_id, -1)

SetCell(t_id, row, 0, arr[j]["short_name"])

price = arr[j]["price"]

SetCell(t_id, row, 1, string.format("%.2f", price), price)

yield = arr[j]["yield"]

SetCell(t_id, row, 2, string.format("%.2f", yield), yield)

duration = arr[j]["duration"]

SetCell(t_id, row, 3, string.format("%.2f", duration), duration)

coupon = arr[j]["coupon"]

SetCell(t_id, row, 4, string.format("%.2f", coupon), coupon)

bonus = arr[j]["bonus"]

SetCell(t_id, row, 5, string.format("%.0f", bonus), bonus)

mat_date = arr[j]["mat_date"]

SetCell(t_id, row, 6, formatData(mat_date), mat_date)

endПример комплексирования методик направленной торговли на месячных опционах с отработкой флета на недельках. Реальные сделки.

- 21 сентября 2018, 16:02

- |

Эпиграф: «Заранее приношу извинения, что не о Скрипалях, Боинге, пенсиях и НДС, а о какой-то ерунде…»

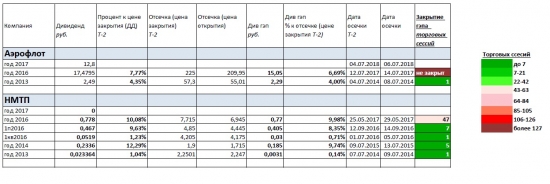

Коллеги, всем добра! Хочу продемонстрировать пример объединенной работы различных торговых опционных стратегий.

Ранее: https://smart-lab.ru/blog/490930.php мною была представлен пример простейшей стратегия опционной направленной торговли от покупки, с некоторым минимальным вмешательством и корректировкой в процессе всего торгового периода. Как я уже отмечал, направленная торговля обеспечивает наиболее прибыльную торговлю в случае реализации прогнозируемого движения, применение же опционов в этой системе дает возможность в случае неблагоприятного развития ситуации ограничить максимально возможный убыток фиксированным значением в пределах установленного риска. Причем, в отличие от применения стоп-лосса, эта возможность сохраняется вплоть до срока экспирации опциона, что дает шанс пересидеть неблагоприятный период и дождаться таки реализации нужного сценария.

( Читать дальше )

41 самый полезный инвестиционный пост смартлаба.

- 24 июня 2018, 14:48

- |

Тимофей запилил пост "Самые полезные посты смартлаба". Поскольку мне интересна только инвестиционная тематика то я сделал подборку самых полезных постов лучших инвестиционных авторов ресурса. В список вошли посты Малышка, Шадрина, Ларисы Морозовой, Горчакова и мои. В рейтинг вошли посты, набравшие не менее 50 добавлений в избранное (например, за последние 7 дней столько набрал лишь один пост на смартлабе). Ну хватит предисловий, ловите мой ответ Чемберлену Тимофею:

1. Александр Здрогов "Начинаю выкладывать курс по фин. анализу". Отличное начало для желающих понимать финансовую отчетность. Без этого инвестором не стать. 146 раз в избранном.

2. Александр Шадрин "Проект Разумный инвестор. Россия — страна возможностей". Огромный пост Шадрина о его фундаментальной системе (на самом деле система Бенджамина Грэма) и результатах ее тестирования. Спойлер: результаты отличные. 136 раз в избранном.

( Читать дальше )

- комментировать

- 25.3К |

- Комментарии ( 19 )

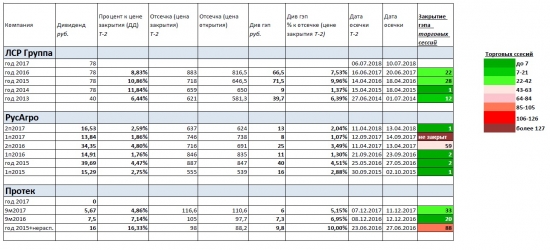

Закрытие див. гэпов (Транспортный и Потреб. сектор)

- 14 июня 2018, 12:17

- |

Транспортный сектор

ссылка на PDF

Потребительский сектор

( Читать дальше )

"Расширялка" - простая торговая система для любых рынков

- 06 июня 2018, 10:08

- |

Я отношусь к категории странных людей, которые не делают вообще никаких секретов из своих методов торговли. В своей школе трейдинга уже более 10 лет выкладываю всё, чем владею, и делаю это бесплатно.

«Расширялка» — это также один из элементов моей ТС. Выложил его в свободный доступ год назад и за это время убедился, что даже полные новички с помощью данного элемента (паттерна, если хотите) умудряются больше зарабатывать, чем сливать, хотя я и считаю его способом повышенной опасности, если честно.

Использовать Расширялку можно на любых рынках. На фонде наверно даже, безопасней, если работать только в бай. Так что невредно посмотреть всем — даю ролик годичной давности, а подробней и/или спросить можно на моём форуме.

( Читать дальше )

P/S: «я не убиваемый»

- 27 мая 2018, 13:57

- |

Сегодня рассказываю про «не убиваемый» мультипликатор P/S (Price/Sales)

Мультипликатор P/SАналогичен уже рассмотренному P/E — только здесь мы делим капитализацию компании не на прибыль, а на ее выручку.

Чем больше значение мультипликатора P/S — тем хуже, т.к. инвестор при покупке акций такой компании платит больше на каждый рубль ее выручки.

Пример:Компания 1:

капитализация = 1 млрд. рублей

выручка = 500 млн. рублей

P/S = 1 млрд. / 500 млн. = 2

Компания 2:

капитализация = 1 млрд. рублей

( Читать дальше )

Опционы направленной торговли. Так чем заменить продажу путов?

- 27 мая 2018, 11:02

- |

События нынешнего апреля на срочном рынке РФ показали уязвимость стратегий, основанных на продаже опционов. Резкий рост ГО и волатильности приводит одновременно к недостаточности обеспечения позиции (требуется довнесение средств или брокер просто по риск-менеджменту кроет всю позицию или большую часть) и неожиданным временным убыткам, т.к. цена дальних опционов взлетает в разы.

При этом закрытие позы брокером или невозможность удерживать позицию спекулянтом (по любым собственным причинам) превращает бумажный убыток в реальный.

Кто-то после этого предъявляет претензии брокеру, кто-то сетует на неэффективность рынков, связи, организаторов торгов. И во многом бывает прав. Но 9-10 апреля это естественный стресс-тест для всей инфраструктуры, посредников и клиентов. Стресс-тестов давно не было на нашем рынке. Почти 3 года относительно спокойной внутридневной торговли.

Трейдер не властен над факторами неготовности брокера (который кстати по Регламенту будет прав, если начнет крыть позиции, выходящие на маржин-колл и всегда будет снижать риски по физикам в первую очередь, т.к. это меньшая доля доходов, и вести переговоры с крупными юр. лицами в аналогичной ситуации (а то многие физики возмущались, что им не позвонили, не предупредили, не выслушали)), а также над факторами неготовности инфраструктуры биржи и связи брокера.

( Читать дальше )

Как зарабатывать дейтрейдингом. Эндрю Азиз. Глава 7. Стратегии

- 21 мая 2018, 21:35

- |

Введение, Как работает дейтрейдинг

Управление рисками и счетом

Выбор акций

Платформы и инструменты

Свечной график

--------

Глава 7. Важнейшие стратегии для дейтрейдинга

В этой главе я расскажу о некоторых из своих стратегий, основанных на 3 элементах: движении цены (price action), технических индикаторах, свечах и паттернах.

Меня не волнует фундаментальный анализ, мне неинтересно что производит компания и как. Все, что мне нужно — это движение цены, индикаторы и свечи.

Существует миллион стратегий, но я выделил для себя только 9 сетапов, которые показывают наилучшие результаты, о них и пойдет речь. Во всех стратегиях участвуют отобранные по некоторым признакам акции, которые я называю Акции в игре (глава 4).

( Читать дальше )

- комментировать

- 14.2К |

- Комментарии ( 4 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал