Блог им. Boris_Boos

Пример комплексирования методик направленной торговли на месячных опционах с отработкой флета на недельках. Реальные сделки.

- 21 сентября 2018, 16:02

- |

Эпиграф: «Заранее приношу извинения, что не о Скрипалях, Боинге, пенсиях и НДС, а о какой-то ерунде…»

Коллеги, всем добра! Хочу продемонстрировать пример объединенной работы различных торговых опционных стратегий.

Ранее: https://smart-lab.ru/blog/490930.php мною была представлен пример простейшей стратегия опционной направленной торговли от покупки, с некоторым минимальным вмешательством и корректировкой в процессе всего торгового периода. Как я уже отмечал, направленная торговля обеспечивает наиболее прибыльную торговлю в случае реализации прогнозируемого движения, применение же опционов в этой системе дает возможность в случае неблагоприятного развития ситуации ограничить максимально возможный убыток фиксированным значением в пределах установленного риска. Причем, в отличие от применения стоп-лосса, эта возможность сохраняется вплоть до срока экспирации опциона, что дает шанс пересидеть неблагоприятный период и дождаться таки реализации нужного сценария.

В случае направленной торговли неблагоприятным сценарием для нас будет не только движение цены не в нашу сторону, но и зависание цены во флете в интервале, когда конструкция еще не вышла в прибыльную зону. Также, в случае покупки против нас играет тетта опциона (временная стоимость), которая распадается при приближении у сроку экспирации.

В данном материале я хочу показать примет того, как можно попытаться нивелировать хотя бы некоторые из этих неблагоприятных моментов, с объяснением логики действий. Торгуемый инструмент – Ri прошедшей даты экспирации, торговый терминал – Квик, опционный анализатор Option Workshop. Для визуализации материала сделаны подробные скрины рабочих окон программ.

Итак, 13.08.18. изначально на месячных опционах RI был построен колл-спред. 107,5/117,5. Основанием для открытия был анализ дневного графика:

Видно, что фьючерс ходит в коридоре 103-120, плюс-минус, прошло сильное нисходящее движение, мы у нижней границы коридора, цена уровень 103 не пробивает. Есть возможность приобрести через опционы базовый инструмент по хорошей цене. Цель сделки – 117,5 (один из сильных верхних уровней)

Позиция открыта не на текущем страйке 105, а на следующем – 107,5. Стоимость конструкции снижена на разницу цены страйков, потенциальная прибыль меняется не критично.

Цель сделки, по достижении которой позиции будут закрыты – 117,5 На этом страйке сразу проданы опционы, общая стоимость конструкции уменьшилась на величину стоимости проданных опционов. Недостаток — в случае движения в нашу сторону, проданные опционы начнут минусить. К экспирации этот эффект нивелируется.

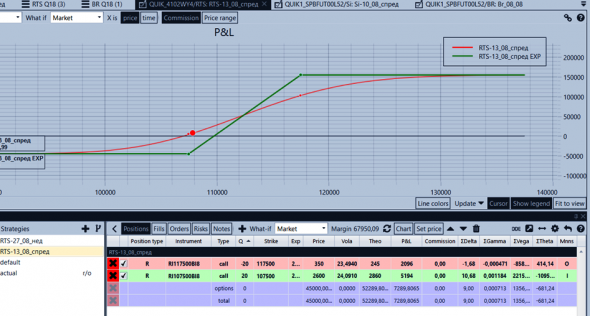

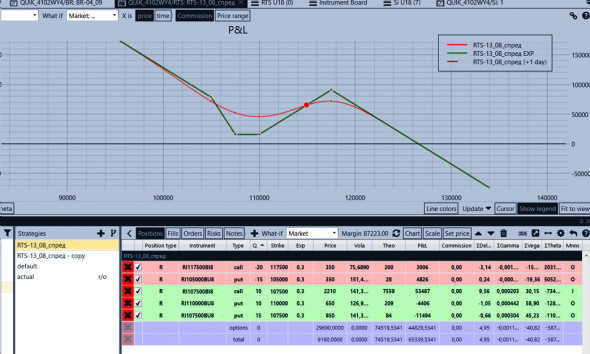

Полученный профиль констркуции (профиль отскринен не на момент открытия, а через некоторое время, т.е. тетта уже поработала и красная линия текущего значения слегка просевшая):

Предполагаемое развитие различных сценариев поведения цены на данном этапе:

— движение против нас –убыток фиксирован в соответствии с размером максимальной просадки по риск менеджиенту. Для месячных опционов, по моему мнению, это значение должно лежать в пределах 5-15%.

— частичное движение в нашу сторону – продажа половины 107,5 опционов по цене, гарантирующей перевод позиции в безубыток. Профиль позиции переходит в пропорциональный ратио-спред с комфортным соотношением ног 1/2

— достижение цели б/а – позиция закрывается.

По прошествии некоторого времени выясняется, что, как это часто бывает после сильных движений, цена перешла в область консолидации в интервале 104-109. Часовой график на 27.08.18:

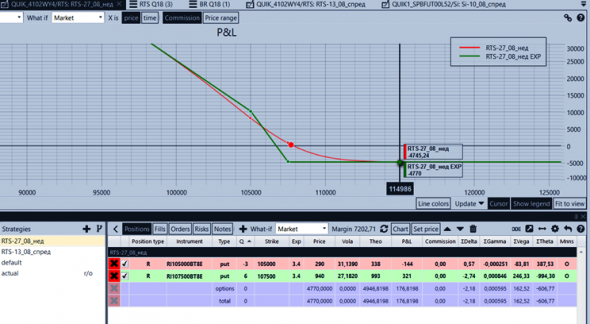

Движения в нашу сторону нет, тетта купленых опционов подъедает, соответственно, мы вынуждены использовать данный флет для попытки отработки недельными спредами на страйках 105-107,5. Объем риска на сделку – в пределах 10% от первоначально заложенного риска. Первый спред построен по движению цены выше страйка 107,5:

Проданная нога спреда меньше купленной – была идея реализовать сценарий перевода позиции в б/у, (от которой в дальнейшем принято решение отказался – лишняя суета). Спред закрыт чуть раньше экспирации руками с некоторым убытком (не было возможности находиться у терминала на экспирацию, бросать позицию – риск получить направленный незащищенный фьючерс):

При автоматической экспирации результатом был бы практически безубыток.

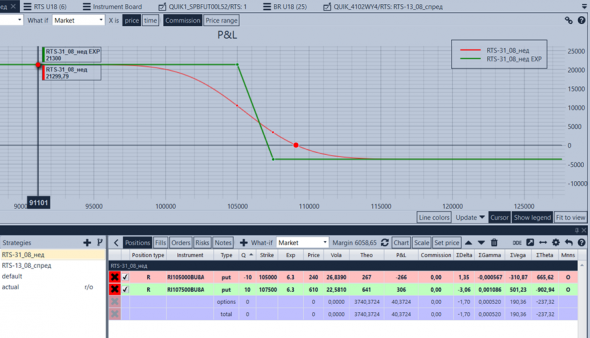

Последующие отработали более эффективно:

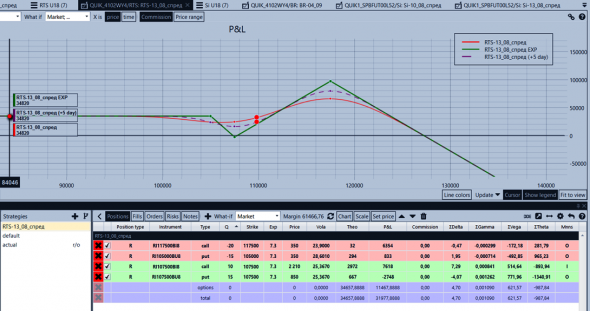

Последний недельный спред строится уже на остатках месячных. Общая картинка конструкции:

Мы застрахованы от разворота цены, в этом случае позиция безубыточна. Район страйка 107,5 на экспирацию может принести некоторый убыток.

За счет работы на недельках профиль конструкции приподнялся, им можем перевести конструкцию в б/у ранее намеченных лимитов. Полученный профиль:

При экспирации ровно по страйку 107,5 имеем безубыток, всё остальное – прибыль разной степени размера.

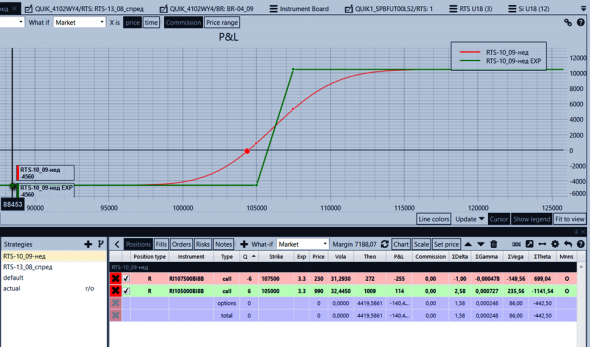

Далее происходит выход из флета и начинается движение цены в нашу сторону. Переходим в режим наблюдения. Единственное – последний, так сказать «мазок художника» – при уходе цены выше 110-го страйка куплены 10 шт уже довольно дешевых путов этого страйка – страховка от ложного пробоя и возврата цены. Профиль конструкции полностью прибылен при любом развитии ситуации, речь только о конечной величине этой прибыли:

Далее — либо цель, либо экспирация. Профиль экспирируется за страйк до цели.

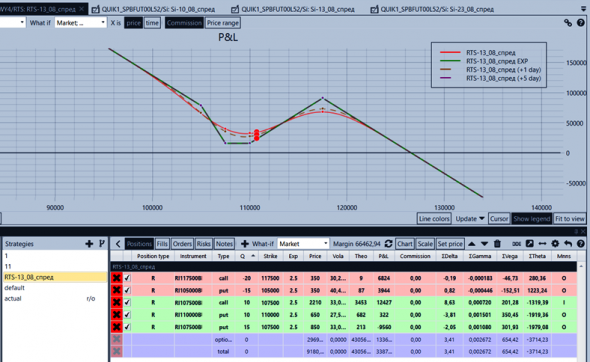

Картинка перед экспирацией:

Картинка на дневке:

Экспирация:

Результаты: получена прибыль в размере 1,45 от максимального заложенного риска, с учетом затрат на перевод позиции в б/у, страховки отката и недохода до цели одного страйка.

Традиционное сравнение получившейся конструкции с первоначальной:

Пунктиром обозначен первоначальный профиль на открытии.

Вмешательство в конструкцию уменьшает потенциальную прибыль, но позволяет перевести позицию в безубыток либо даже сделать её полностью прибыльной, страхуя от всех возможных вариантов поведения цены.

Давайте разберем общую картинка всего интервала движения цены за прошедший торговый период на часовом тайм-фрейме. Стрелками условно показаны зоны открытия различных позиций.

Даже имея довольно хороший опыт линейной направленной торговли фьючерсами и глядя на исторический часовой график я не могу для себя решить – как бы я входил в сделку фьючерсами. От нижней границы? По сигналу на дневке? По пробитии уровня? Где входить при пробитии, когда цена уже прошла достаточное расстояние и возможен ложный пробой либо откаты? Сколько бы стопов у меня повышибало? При использовании же опционов я просто набираю в спокойном режиме позицию на интересующем страйке, и у меня до конца экспирации практически направленный фьючерс по стоимости страйк+премия. Никакой ловли эфемерных «точек входа», которые, по сути, то же подбрасывание монеты. Качество работы переходит на совершенно другой уровень

Выводы: Совершение в течение торгового периода дополнительных положительных сделок позволяет улучшить результат, сглаживая некоторые специфические нюансы опционов. При совершении дополнительных сделок можно использовать как опционные стратегии, так и интрадей на фьючерсах, скальпинг и др. В случае, если конструкцию получится вытянуть полностью в безубыток – отпадет необходимость фиксации части прибыли частью купленных опционов, и у нас в обойме окажется весь изначальный комплект. В случае реализации нужного сценария это значительно повысит доходность сделки.

И главное требование к комбинированию – дополнительные действия не должны ухудшать рисковые параметры базовой конструкции, как в плане увеличения изначального убытка, так и в плане увеличения других рисков.

Торгуйте опционами!

С уважением!

Б.Б.

Image already added

теги блога Борис Боос

- IB

- interactive brokers

- interactive brokers терминал

- Interactuve Brokers

- Option Workshop

- quik

- TWS

- TWS IB

- vix

- vps

- акции

- альфа директ

- Альфа-Директ

- Битва Опционщиков NYSE

- БОТ

- БОТ-2019

- БОТ-IB

- БОТ-вопрос

- брокеры

- жулики

- иГРЫрАЗУМа

- иГРЫрАЗУМа 2019

- иГРЫрАЗУМа 2020

- иГРЫрАЗУМа-2019

- календари

- КОНКУРС

- миниБОТ

- Нефть

- опционы

- опционы SPY

- Открытие

- Открытие Брокер

- Отчетность

- Планка

- ПО

- продажа волатильности

- сервер

- сравнение

- тесла

- торговые роботы

- торговый софт

- фьючерсы

- экспирация

Дартаньян секундантам: Друзья, нарисуйте этому грубияну мелком мишень в области сердца — я проткну наглеца шпагой точно по центру!

Илья Муромец, перекидывая палицу из руки в руку — Братцы, посыпьте эту мусьё мелом…

изначальная же нейтральная конструкция — это вариант онанизма за условные 1,5%. я бывший среднесрочный линейщик, у меня такие разовые стопы были, гг

А можно теперь в деньгах и %%?

1. Сколько стоила позиция (точнее сколько всего вложено за время управления минус если что-то было продано за это время), и каков итоговый профит, чтобы понять рентабельность в %%?

2. И тоже самое сравнить если бы не рыпался а сидел с изначальной конструкцией?

3. Надо признать что ситуация тут относительно простая — цена в коридоре. Вот и сравни тоже самое по п.2, если бы просто взял где-то 110-й колл или даже 112-й колл и продал бы его скажем за 1 неделю до экспиры? Без всех этих спредов.

продажа опциона — не нравится. по спреду мы имеем ограниченный убыток, проданный опцион минусует прибыль всю дорогу при движении в нашу сторону

А что по п.3? Просто взять 112-й колл изначально и продать как только он вышел в деньги.

Сравнить профит в деньгах и %%.

п.3 проданный колл — это проданный фьючерс. зачем мне проданный фьючерс если у меня отрабатывается модель роста?

Ты же изначально купил вертикальный спред 107,5/117,5? Так при чем тут продажа 112-го колла? Я говорю если бы вместо спреда купил бы ~112-й колл, и продал его как только он вышел в деньги.

Всё считаем в деньгах, и в %% к вложенным деньгам.

по второму вопросу — почему я вместо спреда должен покупать именно 112-й? поясните, пожалуйста

А вот вопрос в нужности этих упражнений — большой.

Потому как я тоже было упражнялся конструкциями, потом понял — голый колл или пут — лучшее для напр. торговли.

(107,5+117,5)/2 ~~112

Ты планировал что цена вырастет, но не достигнет 117,5.

Остановившись где-то рядом, значит достигнет 112 заранее до экспиры, когда еще не особо распадется цена. Посчитай, думаю прибыль тут будет выше чем в п.2, не говоря уже о п.1. Ессно надо считать цену продажи 112-го опциона не на экспиру, а на день когда 112-й колл вышел в деньги.

Итого тут должно быть прибыли больше, а рисков, связанных с возможностью наступления разных событий — меньше всего, т.к. опцион держишь заметно меньший срок, а не тянешь до экспиры.

В общем прикинь сам конечно, думаю даже если бы ты взял вместо месячного спреда двухмесячный голый колл по моей схеме — было бы выгоднее, плюс больше запас времени.

А дальше простая математика — считай профит от всех своих сделок спредом с упражнениями, спредом без них, и голым опционом в ту же сторону по моей логике подбирая страйк.

Ну и сравнивай как выгоднее в итоге, а не как комфортнее. Имхо

пунктиром — голая покупка. на близких сроках 105-й по эффективности обгоняет спред, ближе к экспирации спред становится более предпочтительней. плюс его проще вытащить в б/у

Вышел голый колл в деньги — ты уже имеешь прибыль, большую чем максимально возможную от спреда! Который еще тянуть до экспиры надо, чтобы получить столько же.

Продавай голый колл, и смотри что делать дальше.

Спасибо.

если такие траблы несколько месяцев подряд — значит я идиот, я не понимаю ни рынка, ни как на нем работать. какой мне тогда рынок? — нужно идти пилить фигурки из сучков. как-то так

На мой непросвещенный взгляд, дебетовые опционные спреды это лучшее из того что можно активно применять на FORTS при наличии некой торговой системы. А вот способов корректировки потенциально убыточной части первоначальной конструкции может быть несколько, как Топикстартер совершенно верно заметил в предыдущем материале, имея развитый скил скальпера можно попытаться получить прибыль от спекулятивных операций фьючем, либо взяв некую рациональную часть от не к ночи будь помянутого, «прикрытого интрадея» попытаться создать некую систему приносящую вам прибыль от операций с фьючем пригодную к скриптованию. Вариант автора с недельными спредами тоже хорош. Кроме этого можно использовать вариант так называемой «опционной топки» на более близких опционах, т.е. продавать стрэдлы/стрэнглы на недельках меньшим объемом контрактов чем основная конструкция. А если OptionWorkshop еще и позволит включать дельтахеджер для отдельной части получившейся конструкции (проданных неделек) то это будет очень хорошо. Поясню рисунком.

А была бы у нас еще и ликвидность в дальних сериях опционов вариантов корректировки было побольше… :)

пример адаптации стратегии: если помните осень прошлого года на РТС — рынок долбило во флете, все покупатели ныли что всё плохо. у меня был построен стреддл из 12 квартальных опционов по диапазону канала, под них выделил 4 фьюча на диапазон. 2 фьюча рабочих + 2 запас. действия простейшие: сверху канала продал два фьюча, снизу откупил и купил еще два вверх, дальше по аналогии. стопов нет. вот в таком режиме, когда ловятся 4-5 тыс хода Б/А, тетта отбивается на раз и даже вытаскивает в некоторую прибыль.

приведенный в этой статье пример — эта же переработка ПИ, только с использованием опционов. опционы — потому, что нахрена нам минусить движение фьючём всю дорогу, когда выйдет из флета?

не интрадей только, а интранедель, что-то такое,

Итак, 13.08.18. изначально на месячных опционах RI был построен колл-спред. 107,5/117,5. )))

колл-спред-какой бычий так как мы находимся в самом низу и теперь думаемчто цена пойдет вверх т.е. простыми словами мы покупаем колл107,5-страйка и продаем колл117,5-страйка так правильно я это поняла,.? теперь если мы угадали то при достижении ценой 117,5 мы продаем выросшие коллы 107,05 и остаемся с коллами 117,5так как мы их продали а они теперь выросли они приносят нам убыток что мы тепеь делаем?наверху подскажите когда какие страйки покупать и продавать

не спешите, в опционах масса подводных камней, которые будут вылезать в процессе изучения.