Избранное трейдера Женя Женя

Европлан. Продолжаю разгружать портфель

- 28 января 2025, 08:55

- |

С 20 декабря 2024 года индекс ММВБ отрос на 24%, что снизило апсайд по большинству бумаг, поэтому на выход отправляются 3% акций Европлана по 724 рубля, купленные в ноябре и декабре со средней ценой в 578 рублей + получил дивиденд 50 рублей на 1.5% акций. Подробные причины продажи расписаны ниже.

📌 Причины продажи

— Лизинг. 2025 год будет тяжелым для лизинговых компаний из-за 21% ключевой ставки. Компании все равно какая ставка, потому что она перекладывает рост cтавки на покупателя, а вот покупателю тяжело, так как покупать машины и оборудование по ставке в 25%+ (ЦБ душит по полной!) — это непозволительная роскошь, поэтому темпы прироста лизингового портфеля будут падать.

Также стоит ждать дефолтов в ближайшем будущем в отдельных отраслях экономики, что выльется в неспособность лизингополучателей платить процентные расходы по предметам лизинга (cейчас рискованные составляет 8.9% от портфеля) и росту объема возвращенных объектов лизинга (сейчас 3.4% от портфеля лизинга, а не от валюты баланса ). Жду дальнейшего роста резервирования у Европлана, что разово негативно скажется на прибыль, и разочарует розничных инвесторов в ближайших отчетах.

( Читать дальше )

- комментировать

- 373 | ★1

- Комментарии ( 0 )

Акции сельхоз сектора рф

- 27 января 2025, 23:02

- |

1. Русагро

Российский сельскохозяйственный и продовольственный холдинг, один из крупнейших производителей сахара в стране. Кроме сахара компания занимается растениеводством ( пшеница, ячмень, кукуруза, соя), производством маслов и жиров ( маргарин, майонез и растительный масла ). Продукция компании реализуется, как внутри страны, так и за границу ( Китай, Египет, Турция).

Чистая прибыль упала на 50%и за 9 месяцев 2024 составила 19 398 млн рублей. Рентабельность меньше 12%. По мультипликаторам компания стоит дешево, но проблем хватает, но они скорее временные, а сам бизнес довольно интересный. Ждем переезд, а там разберем компанию еще раз.

2. Черкизово

Крупнейший в России вертикально интегрированный производитель мясной продукции.

Компания занимает лидирующие позиции на рынках куриного мяса, индейки и колбасных изделий.

«Черкизово» также занимается производством комбикормов для животных и входит в десятку крупнейших производителей свинины. Продукция реализуется внутри страны, а часть отправляется на экспорт.

( Читать дальше )

Финансовый сектор (банки): испытание ставкой

- 27 января 2025, 20:19

- |

Фавориты АТОН сегодня это -$SBER, $VTBR, $T. Я был бы крайне аккуратен с ВТБ.

&Антикризисная Россия

&Компании роста RUB

Рубрика #выжимки

Самое важное из исследования «Стратегия 2025: на пороге больших перемен» от АТОН:

СБЕР

Банк на протяжении многих лет демонстрирует стабильно высокие результаты: значительную рентабельность капитала (показатель ROE за 9 месяцев 2024 года составил 25,2%), устойчивую чистую процентную маржу (5,9% за 9 месяцев 2024 года), а также рост активов и прибыли.

Вместе с тем мы опасаемся, что в 2025 году кредитное качество заемщиков банка может ухудшиться на фоне высоких процентных ставок. В этом случае «Сбер» может увеличить отчисления в резервы, что может привести к снижению чистой прибыли и ROE по сравнению с 2024 годом.

Драйверы роста

Формирование тренда на снижение ключевой ставки ЦБ (по нашему мнению, это может произойти в 2025 году) также должно способствовать росту акций банка, поскольку это будет стимулировать спрос на кредиты и приведет к снижению ставки дисконтирования.

( Читать дальше )

Три скелета в шкафу Positive Technologies.

- 27 января 2025, 19:54

- |

Аллегория жадности. Якопо Лигоцци.

Недавно один товарищ спрашивал у меня о Positive Technologies. Поскольку я не инвестирую в технологии то готового мнения у меня не было и пришлось читать отчетность за 2023 год и квартальные за 2024 год. Заодно посмотрел о чем писали другие обзорщики Позитива по последней на данный момент отчетности (9 месяцев 2024 года). Поскольку нигде не видел той информации что нашел, то написал эту статью. В ней мы разберем три негативных момента о которых стоит знать инвесторам в Позитив.

Скелет первый — общеизвестный.

Как известно, компания выпускает в четвертом квартале 2024 года дополнительно 5,2 миллиона акций и раздает их пока неизвестным героям, отличившимся на ниве поднятия капитализации компании. Расстраивает не только этот факт сам по себе но и другие, неочевидные вопросы из него вытекающие. Но давайте обо всем по порядку.

Впервые о допэмиссии для вознаграждения сотрудников (и не только, как мы узнаем дальше) мы услышали осенью 2023 года, когда капитализация с начала года выросла в два раза. Мы узнали, что компания хочет выпустить 25% дополнительных акций и раздать их причастным к увеличению капитализации вдвое. От таких новостей капитализация начала быстро таять ии на конец года рост сократился до менее чем 60%.

( Читать дальше )

- комментировать

- 11.4К |

- Комментарии ( 61 )

Экспорт российской нефти за рубеж в 2024 году

- 27 января 2025, 19:45

- |

Экспорт российской нефти за рубеж в 2024 году составил 295,12 млн тонн, что на 2,2% меньше, чем годом ранее. При этом поставки в декабре упали на 11,2% год к году, до 23,4 млн тонн. Эти данные «Коммерсанта» учитывают объемы через систему «Транснефти» и минуя ее, включая транзитную нефть из Казахстана.

Основные изменения в экспорте:

1. Компании:

• «Татнефть»: снижение на 7,5% (7,98 млн тонн).

• ЛУКОЙЛ: сокращение на 6,39% (32,5 млн тонн).

• «Роснефть»: падение на 0,71% (78,35 млн тонн).

• «Газпром нефть»: рост на 2,7% (18 млн тонн).

• Операторы СРП-проектов («Сахалин-1», «Сахалин-2», Харьяга): совокупный экспорт 12 млн тонн.

2. Порты и маршруты:

• Козьмино (ВСТО): рост на 4,5%, до 44,7 млн тонн. Основные покупатели – Китай и Индия.

• Новороссийск: снижение на 6,1% (27,21 млн тонн).

• Усть-Луга: падение на 1,43% (33,57 млн тонн).

• Нефтепровод «Дружба»: снижение объемов в Чехию и Словакию, но рост поставок в Венгрию (+0,5%, до 4,78 млн тонн).

( Читать дальше )

Лучшие активы за последние 20 лет

- 27 января 2025, 14:30

- |

Каждый год УК ДоходЪ обновляет свою таблицу — недавно в нее внесли данные за 2024 год, и теперь там собрана статистика за два десятилетия.

И хотя наш рынок довольно молодой, на таком горизонте уже можно делать какие-то выводы — например, определять лучших и находить какие-то тренды. Так что это отличная «база», ведь читать умные книги — это одно, а видеть реальные результаты — это совсем другое.

Какие активы показали лучшую рублевую доходность?

1️⃣ Акции США — 17,5% годовых. Вот что значит бычий рынок и слабый рубль. Если бы в 2004 году вы вложили сюда 100 тысяч, то сегодня у вас было бы почти 3 миллиона. К сожалению, в текущей обстановке в акциях США слишком много рисков.

2️⃣ Золото — 16,2%. Не генерирует денежного потока, но в наших реалиях этого и не нужно. Инвесторы видят в нем тихую гавань, спасающую от нестабильности и девальвации — в итоге золото занимает второе место и в два раза опережает инфляцию.

3️⃣ Недвижимость — 13,9%. Вокруг «бетона» сломано много копей — кто-то считает его невыгодным, а кто-то вкладывается только в него. И недвижимость оправдывает эти вложения — она дает хорошую и стабильную доходность (последний раз дешевела аж в 2011 году!).

( Читать дальше )

Конференция от ВТБ. Какие были инвестидеи?

- 25 января 2025, 18:11

- |

Сегодня был на конференции от ВТБ🔥 (долгое время пользовался брокером «ВТБ Мои Инвестиции» — нравилось их приложение больше, чем у Альфы).

Интересно выступили руководитель службы по работе с акционерами ВТБ Владимир Хоткин и начальник управления по работе с инвесторами, вице-президент Леонид Вакеев. Отметил для себя несколько интересных тезисов от главы отдела аналитики, инвестиционного стратега ВТБ Мои Инвестиции Станислава Клещева, + смотрите слайды :

👉 Период высоких ставок надолго. Цикл с высокой вероятностью завершён, далее — плато на несколько месяцев вперед.

👉 Мы более консервативны, чем рынок: сейчас не время длинных облигаций. Ставки будут двузначными ещё 6–8 лет. Если вы берёте кредит, то перезанять дешево может не получиться долгое время.

👉 Сейчас в доходностях длинных облигаций мы видим откат. Предпочитаем переменный купон фиксированному. Расширяются кредитные спреды. Риски банкротства увеличиваются.

👉 Условно, между доходностью 25% и 28% годовых разница небольшая, но разница в рисках неоправданно высока.

( Читать дальше )

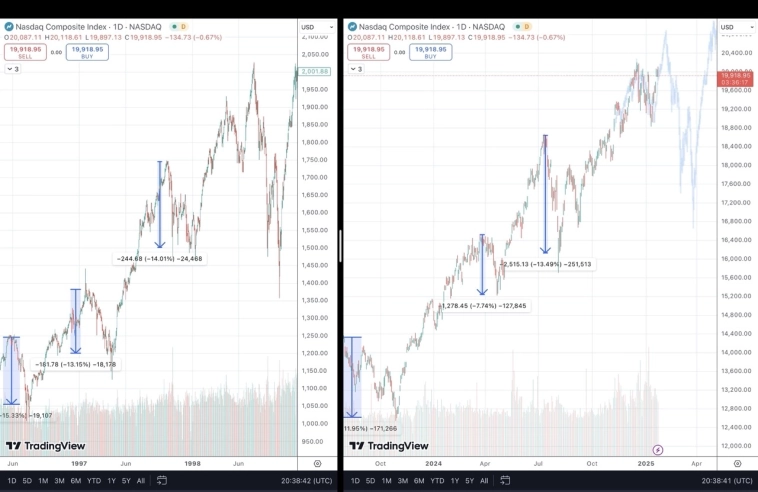

Повторение 1998: предупреждение для 2025

- 25 января 2025, 01:34

- |

Исторические параллели с 1998–1999 годами:

1. Политическая нестабильность и смена парадигм:

Политическая сцена конца 90-х характеризовалась ростом авторитарных тенденций в ряде стран, включая Ближний Восток, Латинскую Америку, Россию и Китай. Локальные конфликты, рост радикальных движений, террористические акты, такие как атака на посольство США в 1998 году, сигнализировали о росте нестабильности. К концу 90-х начали формироваться антиглобалистские настроения и критика международных организаций.

( Читать дальше )

- комментировать

- 26.4К |

- Комментарии ( 21 )

Индия должна сгрузить нефть с российских танкеров до 27 февраля, а до 12 марта — завершить все финансовые операции — Минфин США

- 24 января 2025, 19:54

- |

✅ США потребовали от Индии cгрузить нефть из России с танкеров до 27 февраля, сообщил журналистам замминистра нефти и природного газа страны Панкадж Джайн, передает Reuters.

✅ «Управление по контролю за иностранными активами (OFAC) Минфина США дало ряд разъяснений. Они уточнили, что 27 февраля — это крайний срок», — сказал заместитель министра. В этот день вступает в силу часть ограничений, введенных США, связанных с оказанием «нефтяных услуг».

✅ Он также отметил, что крайний срок завершения финансовых операций, обозначенный Вашингтоном — 12 марта.

✅ Джайн подчеркнул, что Индия готова и дальше покупать российскую нефть, если она будет продаваться по цене ниже $60 за баррель, установленной западными странами, и без участия российских компаний и судов, на которые наложены санкции.

✅ 10 января США ввели «наиболее значительные» за все время санкции против российского энергетического сектора.

( Читать дальше )

Почему с ФНБ все так плохо. Простые объяснения. На этот раз без картинок

- 24 января 2025, 12:08

- |

В продолжение Диалог Путина с Трампом вчера 23го января продолжился. На замечание ВВП, что нефтегазовые доходы (НД) только растут (на 26% в 2024). На обещание Трампа понизить цену на нефть. Не только упрашивая ОПЕК, но и за счет увеличения американской добычи.

Похоже, моя очередь вклиниться в диалог ). Поверьте, я не на стороне Трампа. С моей стороны никогда угроз не было. Всего лишь опасения. Сейчас они выражаются в следующем. Рост нефтегазовых доходов в рублях 28% в 2022, 10% в 2023, 26% в 2024 примерно соответствуют ослаблению рубля на ~60% за три года. Получается, реально, никакого роста доходов не было? Все же было, где-то на 10% :)

Все резервы сейчас в ФНБ ~$100 млрд. Остальная часть ЗВР (~$500 млрд.) заморожена. Если взглянуть на рост военных расходов (ВР) РФ с ~$50 млрд. до ~$100 млрд… (+50) Они удивительно синхронны с падением ФНБ со ~$150 млрд. до ~$100 млрд (-50).

В рублях ВР планируется довести до 13.5 трлн., что на 25% больше предыдущего года. НД ожидается и наверняка повысится тоже на 25%. За счет чего? Как в предыдущие годы, за счет ослабления рубля. Ждем курс 120-130.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал