Избранное трейдера Alarm

Собираем свой "скринер"

- 26 ноября 2020, 13:41

- |

Когда происходит на рынке некий «ахтунг», не важно рост или падение, успеть везде — сложно. Но кроме ахтунга на всем рынке есть отдельные тикеры, которым вообще все равно когда устраивать резкие движения и, если мы целенаправленно за ними следим, круто — есть шанс успеть отработать всплески. Но, бывает, сидишь себе тихо, весь рынок скучает, и где-то там какой-то альткоин резко начинает движения, а мы и не в курсе.

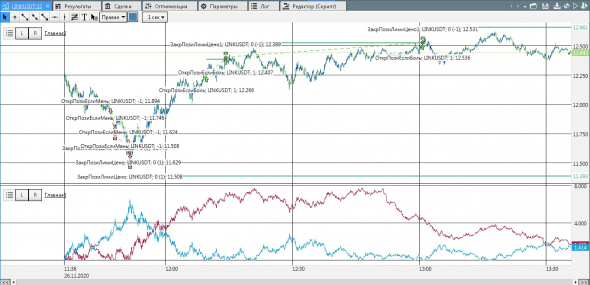

На этот случай сделали крайне примитивный вариант скринера. Он смотрит за последний, допустим, час. Если видит резкое движение, то открывает сделку с указанным тейком. Пока что стопа нет, да и тейк примитивный фиксированный.

Выглядит это так:

Смысл только лишь в том, что если, например, бумага резко пошла, то есть шанс, что пойдет еще и мы часть сливок захватим.

Конечно, обычно скринер предполагает, что мы всю интересующую нас пачку тикеров закинем в него и он торгует. В варианте в тслаб, пока что нужно отдельно выбирать для каждого источника свой робот. То есть, если нужно 200 бумаг мониторить, то мы запускаем 200 роботов. Но с учетом того что одновременные сделки мало вероятны, а количество баров всего 7200, это не сильно будет грузить системы.

( Читать дальше )

- комментировать

- 6.8К | ★4

- Комментарии ( 0 )

Как торговать опционы. Часть 2: книги, торговый стиль, опционные стратегии.

- 31 октября 2020, 12:15

- |

Поражен интересом, проявленным смартлабовцами к опционам, все хотят научиться торговать опционы и не знают с чего начать.

Часть 1 добавили аж целых ⭐️133 раза в избранное и теперь висит в топе полезности за 30 дней. Это мой абсолютный рекорд на текущий момент, но не будем останавливаться на достигнутом, нужно двигаться дальше.

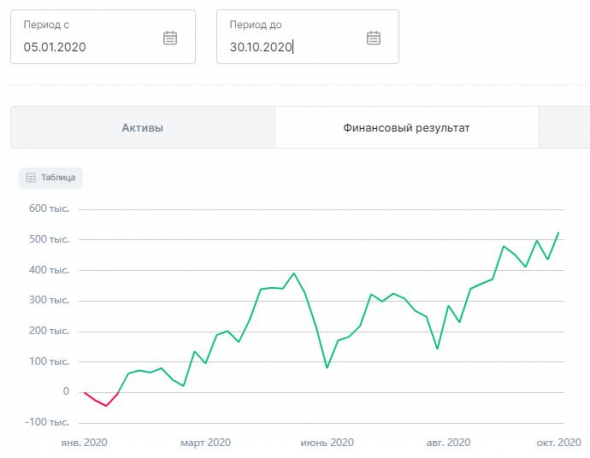

Тем временем, эквити обновила хаи и я обещал написать Часть 2 к той великой трилогии, которая затем войдёт навсегда в аналы смартлаба.

Доходность на текущий момент: +289%

Напомню, стартовал в этом году с 173К 💰, цель — размеренно взять отметку 1 млн.руб чистой прибыли, заработанной на опционах.

Очень символично, за 10 месяцев чистый доход получился ровно +500К, то есть уже половина пути к миллиону пройдена 📈:

( Читать дальше )

Автомобиль или акции - цена одного решения

- 28 сентября 2020, 13:21

- |

Потребление или накопление? Вечная дилемма, и сегодня я вновь вероломно и без объявления войны нападаю на лагерь «потребления»!

Задался вопросом: а могла ли инвестиция сравнительно небольшого количества денег в 1990-х в акции какой-то крупной компании прокормить этого рискнувшего человека в 2020-х годах? Я понимаю, что купить акции на фондовом рынке тогда выглядело как нечто невозможное, но почему бы не посчитать.

Я взял для примера компанию Лукойл: на сайте Лукойла в разделе для инвесторов есть хороший калькулятор, в который заложены данные о цене на 1 акцию начиная с 1997 года. Сразу стало ясно одно: внушительного результата из пары средних на тот момент зарплат, вложенных в акции не получилось. Уж точно такая скромная инвестиция не смогла бы кормить инвестора в будущем. И поэтому для сравнения я взял всем понятные и дорогие вещи — автомобили.

Я нашёл данные по стоимости автомобилей в 1998 году — здесь помогли архивные сканы журнала «За рулём». За день принятия решения я взял 13 августа 1998 года — прямо перед дефолтом, доллар стоит 6 рублей 20 копеек. Было бы «читерством» в пользу Лукойла брать после-дефолтные даты (авто оценивались в $, а Лукойл — в ₽).

( Читать дальше )

Участвуйте в турнирах трейдеров от LMI, побеждайте и получайте призы!

- 24 сентября 2020, 10:48

- |

Приветствуем всех трейдеров smart-lab! Проп трейдинговая компания LMI совместно с партнерами организует 3 турнира трейдеров с 28 сентября по 2 октября и предлагает вам принять в них участие!

Участие в турнирах LMI бесплатно.

Турнир — это настоящее соревнование между трейдерами за призовые места, где призами выступают бесплатные Практис счета и скидки на покупку программы отбора. Результаты всех турниров обновляются в режиме реального времени и доступны каждому из участников. Торгуя на конкурсном счете, Вы показываете свое понимание рынка и навыки максимизации прибыли. Узнайте больше о турнирах в LMI и о том как зарегистрироваться на них по ссылке.

* Пожалуйста, обратите ваше внимание на то, что вся торговля в LMI происходит исключительно на платформе VolFix.

* Во время турниров, для торговли доступно только окно Orders Window. Чтобы узнать, как торговать, почитайте

( Читать дальше )

Достаточно полное руководство по VWAP от JonnyBoy's

- 02 июня 2020, 15:17

- |

Наконец-то попалось что-то вразумительное по торговли с использованием VWAP. В заголовке нет типичной надписи «Грааль» ибо его не существует. Но как по мне, так очень годная штука. Ниже перевод, оригинал здесь.

Вступление

Существует очень мало достойных источников о VWAP. Я видел много видеороликов на YouTube и постов на форумах о VWAP, но ни один из них реально не переходил в практической стороне: как использовать его на бирже. Поэтому я попытаюсь изложить тему средневзвешенной цены в несложном удобоваримом формате из нескольких частей.

Моя цель состоит в том, чтобы донести некоторые настройки VWAP, которые вы можете продолжать изучать самостоятельно. Однако эти настройки — не волшебная палочка и не серебряная пуля. Эти настройки не перевернут ваши торги в одночасье, но проявив немного терпения и проведя множество дополнительных исследований, Вы сможете успешно добавить VWAP в качестве еще одного инструмента своего торгового арсенала.

( Читать дальше )

- комментировать

- 12.9К |

- Комментарии ( 23 )

Об опционах без зауми.

- 16 мая 2020, 16:40

- |

Для начала, все таки, немного зауми.

1. Об опционах рекомендую почитать книгу — А.Н.Балабушкин Опционы и фьючерсы. Кратко, сжато, все по делу и без воды. Много хорошей математики. В общем, математику можно пропустить, нужно уловить только общий смысл — о чем эта математика.

2. На сайте eLearning есть 6-7 бесплатных лекций Твардовского — просто, ясно, доступно. Он хорошо и интересно излагает. Смотрел лет 10 назад, 2 раза. Очень рекомендую.

Теперь непосредственно об опционных стратегиях.

Простейшей стратегией является — покупка опциона. Если цена базового актива (БА) растет или будет расти — покупаем опцион CALL вне денег, в нескольких страйках (лучше не более 4-5) от центрального. Если БА падает, аналогично покупаем опцион PUT. Больше стоимости опциона при его покупке вы никак не проиграете (хотя, теперь уж и не знаю )). ГО опциона равно его стоимости, и об этом можно не беспокоится.

Теперь более сложная стратегия для совсем ленивых. Если вы считаете, что актив будет хорошо расти или падать, на центральном страйке покупаем CALL и PUT — такая позиция называется Стрэддл. Теперь, куда бы не пошла цена БА, мы будем в выигрыше. Однако, если цена за пару дней никуда существенно не сдвинется, мы проиграем из за уменьшения внутренней стоимости опциона. Это называется временной распад.

Позиция Стрэддл хороша тем, что думать вообще ни о чем не надо, однако, она, пожалуй, очень, даже слишком, дорогая, и, далеко не самая хорошая за такие-то деньги.) Вообще, начинающим в позиции типа Стрэддлы лучше не лезть.

Пожалуй наилучшей позицией в опционах является Стрэнгл. Суть его в том, что мы покупаем опцион CALL вне денег в нескольких страйках от центрального (тоже желательно не более 4-5), и примерно симметрично ему покупаем опцион PUT. Теперь, как и в случае со Стрэддлом, куда бы цена не пошла, мы получаем прибыль. Такая позиция гораздо дешевле Стреддла, и у нее есть масса других преимуществ, но это уже ближе к зауми.

Ну, и недостатки у Стрэнгла аналогичны Стрэддлу — если цена 2-3 дней никуда существенно не пойдет, мы опять получим убытки от временного распада.

Кроме того, Стрэнгл сложнее конструировать, чем Стрэддл, для которого вообще думать не надо.

В опционах есть такой параметр — Дельта, это скорость изменения цены опциона от изменения цена БА

Дельта = (Изменение стоимости опциона)/(Изменение стоимости БА)

Т.е., на сколько рублей изменится стоимость опциона, при изменении стоимости БА на 1 рубль. От страйка к страйку эта скорость меняется, и при приближении нашего опциона к центральному страйку и переходе опциона в деньги она будет возрастать.

Дельта транслируется в Quik, и ее можно добавить в таблицу опционов.

При выборе Стрэнгла желательно, чтобы параметры Дельта для опционов CALL и PUT были равны или близки друг к другу. Можно купить несколько опционов CALL и PUT в разных страйках, чтобы суммы их Дельт были примерно равны для CALL и PUT. Если же вы считаете, что актив скорее пойдет, например вверх, то Дельту для CALL можно выбрать и побольше, чем для PUT. И наоборот, в случае уменьшения стоимости БА.

Графически позиция Стрэнгл выглядит так:

( Читать дальше )

Как не стать Коровиным?

- 14 мая 2020, 11:09

- |

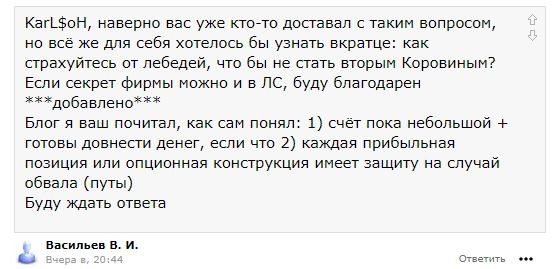

В эфире опционный уголок и сегодня мы ответим на вопрос нашего читателя:

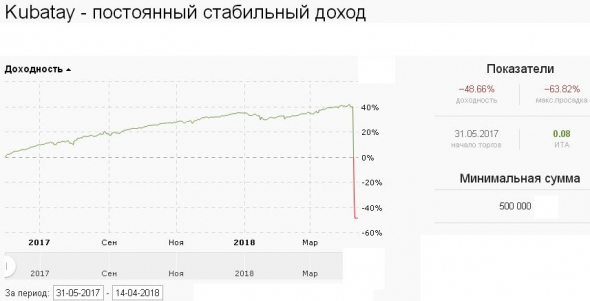

Дополню также вопрос про Коровина наглядным эквити Кубатая и спрошу, а как не стать Кубатаем?

( Читать дальше )

Вышла новая книга "без дураков"

- 08 мая 2020, 12:25

- |

Бог весть, как оно просочилось сквозь карантины, но факт. Моя бумажная книжка уже на днях. Предзаказ доступен. По промокоду БЕЗДУРАКОВ скидка 10% book24.ru/product/filosofiya-bez-durakov-kak-logicheskie-oshibki-stanovyatsya-mirovozzreniem-i-kak-s-etim-borotsya-4367725/

Кому ближе электронная версия, уже сейчас можно ее www.litres.ru/aleksandr-silaev/filosofiya-bez-durakov-kak-logicheskie-oshibki-stanovyats/

Еще раз оговорюсь — новая книга НЕ ПРО БИРЖУ. Нельзя сказать, что это продолжение «Денег без дураков». Но — очень похоже. По идеологии, по структуре, по стилю. По взгляду на мир.

Грубо говоря, книжка по философии, в хорошем смысле этого слова. Основные понятия, техники и приемы мышления, и почему столько глупости. По уму, это книга должна предшествовать «Деньгам без дураков» как их методическая основа. Как думать о чем угодно, чтобы не было мучительно больно.

В последней части (может быть, самой важной) книжка срывается с цепи и злобно кусает основные мировоззрения — вопиюще иррациональные. Ибо не фиг.

( Читать дальше )

Снимаю с себя чёрную карму неудачника в трейдинге

- 07 мая 2020, 16:26

- |

Нет, до сих пор прозябаю в нищете. Не смотрите на инвест-счёт и на спекульский и лудоманский счета. Это всё то, что я смог нажить за свою жизнь. Более резервов у меня нет. Имею только маленькие подработки.

В магазинах всегда только покупаю товары по скидкам, чтобы экономить. Богатый человек может себе позволить по еде всё что захочет, а я даже в еде вынужден себя ограничивать. Ем простую еду, самую дешёвую.

Вот к чему я веду речь. Пора мне с чёрной кармой неудачника заканчивать. Чёрная карма неудачника в трейдинге уходи с Карпухи на Федота, с Федота на Якова, с Якова на всякого. Повторю для надёжности ещё дважды. Чёрная карма неудачника в трейдинге уходи с Карпухи на Федота, с Федота на Якова, с Якова на всякого. Чёрная карма неудачника в трейдинге уходи с Карпухи на Федота, с Федота на Якова, с Якова на всякого.

( Читать дальше )

Серия экспериментов по разгону депозита.

- 02 мая 2020, 22:12

- |

Введение. Необходимая инфраструктура, механика процесса.

Торгую в течении длительного периода времени достаточно консервативно. Сейчас в период высокой волатильности, появляются возможности, которые маячат как бельмо на глазу) хочется научиться их использовать по максимуму. Чтобы как следует отладить механику процесса, начинаю для себя, серию опытов. Здесь буду фиксировать результаты.

Зарезервировал средства для 10 экспериментов, которые хочу провести в этом году. Естественно весь процесс на отдельном счете, чтобы не искажать результаты. Преимущественно будет осуществляться высокорискованная торговля фьючерсами и опционами на доллар, индекс РТС и нефть. Виды торговых методов: направленная, торговля волатильностью, торговля во флете в зависимости от ситуации. С переносами и без, через ночь.

Отдельно стоит сказать про опционы. Опцион это страховка в случае ее покупки или катастрофа для трейдера в случае ее продажи контрагенту в надежде на авось. Поэтому прежде чем их использовать, нужно как следует разобраться в механизмах их функционирования. Впоследствии, постараюсь подробнее рассказать о граблях связанных с их использованием, а также указать на возможности которые они предоставляют обычному инвестору.

P.S. Очень был бы рад вашим плюсикам.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- экономика россии

- юмор

- яндекс

Новости тг-канал

Новости тг-канал