Избранное трейдера Rezident

Грааль для Андрея Андреевича - и всех остальных, кто его не знает

- 13 декабря 2017, 16:01

- |

Тут на другом ресурсе трейдер Андрей Андреевич просит за деньги рассказать ему секреты — как большие инвестиционные компании заходят в рынок, как и когда выходят, как понимать и видеть те моменты, когда умные деньги появляются в рынке.

Ему и другим, кто этого не понимает, скажу — АБСОЛЮТНАЯ ЧУШЬ.

Ждать манны с небес — гораздо глупее поиска грааля в трейдинге.

Настоящий инсайд никто не скажет или вы не успеете им воспользоваться.

Узнать куда пойдет глобально инструмент ЗАРАНЕЕ нельзя. А когда поймете — будет поздно.

Потому эти постоянные статьи «Куда сегодня пойдет сбербанк» — смешны. Доказывать это я не буду. Никакие личные примеры не убедят.

Лучше расскажу другой надежный способ.

Кидайте монету (главное одну и ту же каждый раз) и ишите входы в указанном монеткой направлении с минимальными стопами.

Далее половину закрывать в безубыток (=2 стопам) на ближайшем сопротивлении и надеяться, что вторая половина доживет до хорошей прибыли.

( Читать дальше )

- комментировать

- 110 | ★2

- Комментарии ( 11 )

Апдейт модели LQI за Ноябрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 03 декабря 2017, 19:28

- |

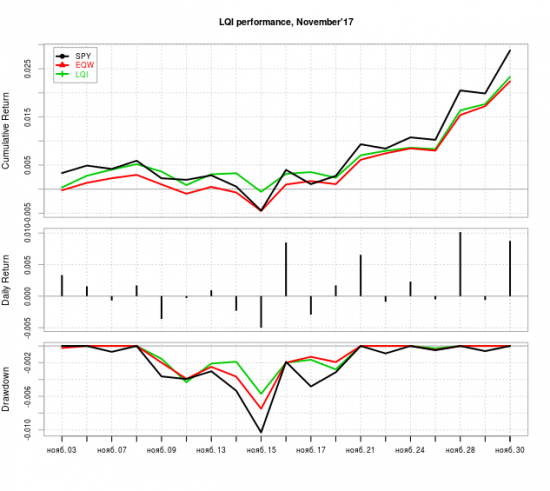

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за ноябрь (результаты за прошлый месяц: smart-lab.ru/blog/430154.php). Месяц выдался для модели хорошим — +2.3%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 0.5% лучше — +2.8%. Это ожидаемо в периоды бурного роста индекса, когда «защитные» активы (золото и трежерис) перформят ожидаемо плохо (а модель почти всегда держит их с положительным весом), и не должно смущать долгосрочного инвестора — ведь основные преимущества модель проявляет, когда S&P не растет, а даже наоборот.

Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.086 5.83

XLP 0.111 5.50

XLE 0.091 0.91

XLF 0.097 2.34

XLV 0.078 3.13

XLI 0.093 3.63

XLB 0.026 1.19

XLK 0.059 1.35

XLU 0.101 2.89

IYZ 0.000 3.72

VNQ 0.039 1.31

SHY 0.000 -0.23

TLT 0.117 -0.14

GLD 0.101 -0.07

Предыдущие веса были опубликованы 2-го ноября, соответственно доходности приведены за период с 3-го по 30-е ноября.

Корреляция между весами и ретурнами положительная — 0.192. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +2.3% LQI vs. +2.2% EQW, однако другой бенчмарк — SPY — показал за месяц результат на 0.5% лучше. Однако в терминах риска (максимальной просадки) модель значительно обогнала оба бенчмарка — 0.55% LQI vs. 0.75% EQW vs. 1.05% SPY

( Читать дальше )

Новинка!!Будет выходить 1 раза в 2 неделю. В программе хороший разбор от Мовчана по Роснефти

- 24 ноября 2017, 08:54

- |

В программе хороший разбор от Мовчана по Роснефти: https://m.youtube.com/watch?v=HD1kNAksnAc

Одна из 50. Инновационные компании VTVT +54%

- 07 ноября 2017, 15:00

- |

vTv Therapeutics Inc. (VTVT)- биотехнологическая компания разрабатывает методы лечения болезни Альцгеймера и диабета второго типа. На IPO вышла в 30 июля 2015 года и с тех пор падала с $14 до $4 до августа этого года.

Биотехнологиям все равно куда двигается рынок, у них свой «особый» путь :)

И вот наконец наступило время белой полосы или иначе говоря, стали проявляться результаты их исследований, которые обнадеживают.

( Читать дальше )

Недооцененные компании: Русполимет обзор и рекомендации

- 13 октября 2017, 11:05

- |

Добрый день!

В сегодняшнем обзоре компания ПАО Русполимет. Только что закончил ее анализ и думаю он будет интересным.

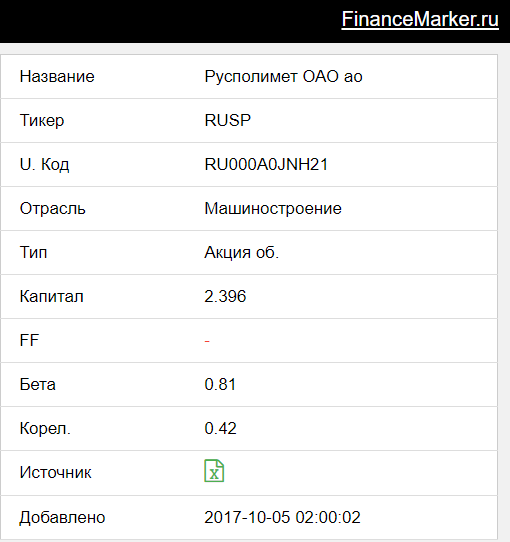

1. Карточка компании ПАО Русполимет.

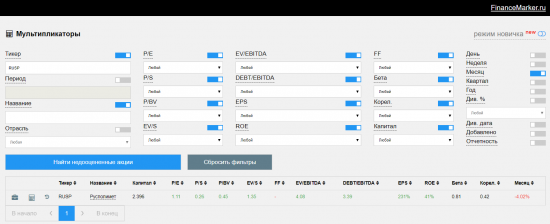

2. Мультипликаторы компании ПАО Русполимет.

Начнем как обычно с обзора мультипликаторов, т.к. это быстро, удобно и очень информативно.

( Читать дальше )

Апдейт модели LQI за Сентябрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 30 сентября 2017, 09:29

- |

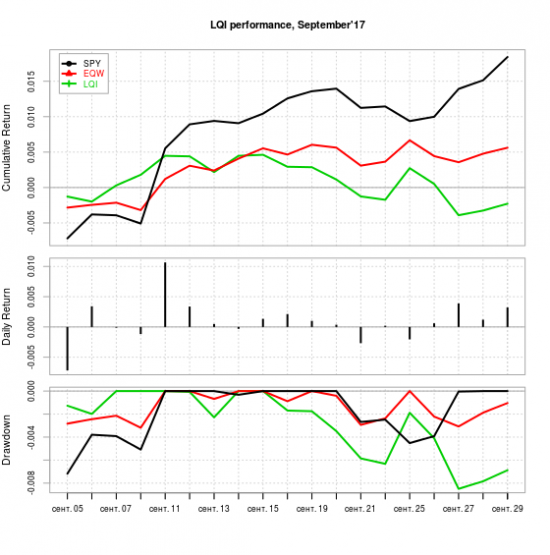

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за сентябрь (результаты за прошлый месяц: smart-lab.ru/blog/418456.php). Несмотря на ударный для S&P 500 сентябрь — индекс вырос за этот месяц на 1.8% (при том, что в среднем в сентябре S&P 500 сливает) — модель закончила месяц в небольшом минусе. Вот веса предыдущего месяца и реализованные доходности торгуемых тикеров:

weight monthly.ret

XLY 0.066 0.37

XLP 0.131 -1.19

XLE 0.000 9.11

XLF 0.164 4.79

XLV 0.073 0.99

XLI 0.089 4.08

XLB 0.000 2.99

XLK 0.000 0.90

XLU 0.169 -2.46

IYZ 0.000 -5.97

VNQ 0.000 -0.45

SHY 0.000 -0.17

TLT 0.145 -1.57

GLD 0.162 -3.55

Предыдущие веса были опубликованы 3-го сентября, соответственно доходности приведены за период с 5-го сентября до закрытия 29-го сентября.

Корреляция между весами и ретурнами сильно отрицательная — (-0.19). Модель «налегла» на защитные активы (XLP, XLU, TLT, GLD), которые показали за месяц плохие результаты, в то же время из топ-перформеров (XLE, XLF, XLI, XLB) были куплены только два (+на личном счете я удачно оставил с прошлого месяца небольшую позу в XLE, впрочем к делу и модели это отношения не имеет — XLE держать она не рекомендовала). Вследствие этого модель сильно отстала от своих бенчмарков (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна и даже риска (максимальная просадка). Сравнение — на графике в начале: SPY — +1.84%, EQW — +0.56%, LQI — (-0.23)%. Просадки: SPY — 0.7%, EQW — 0.3%, LQI — 0.8%. В целом модель перформила в августе в рамках своего риск-ретурн профиля.

( Читать дальше )

Диалоги про фьючерсы на ОФЗ. Часть 3: ещё пару стратегий

- 30 августа 2017, 17:27

- |

Друзья, теперь я расскажу Вам про менее тривиальные стратегии, которые можно использовать при работе с ОФЗ и фьючерсами на ОФЗ. Чтобы вспомнить методику основных расчётов, связанных с ОФЗ и фьючерсом на ОФЗ, загляните в предыдущие две части «Диалогов про ОФЗ».

1. Отыгрывание изменения формы кривой доходности

Пусть 07. 08 Вы ожидаете, что за Ваш период инвестирования кривая доходности будет переходить к нормальному виду, то есть спред между длинными и короткими доходностями ОФЗ будет увеличиваться. Таким образом, Вы хотите поставить на увеличение соотношения цены коротких госбондов к цене длинных. В таком случае нужно купить фьючерсы на короткие ОФЗ и продать фьючерсы на длинные.

Срок инвестирования: 07.08.17 — 29.08.17

Фьючерс на короткие ОФЗ: OFZ2-9.17 (CTD: ОФЗ 26214)

Фьючерс на длинные ОФЗ: OF15-9.17 (

( Читать дальше )

Пассивный портфель, который побъет Арсагеру, Чорный квадрат и Сиплого, часть 9

- 16 июня 2017, 18:38

- |

Предыдущие части сериала:

часть 0. Правила Портфолио-Шоу

часть 1. Покупаем Данахер

часть 2. Покупаем Брукфилд

часть 3. Покупаем Амазон

часть 4. Покупаем самый крутой ресторан

часть 5. Экстрим! Покупки за день до выборов.

часть 6. Holida-a-a-y! Celebra-a-te !!

часть 7. Про NVDA и Pfizer

часть 8. Почему выживают только монстры

Ну что, сначала о последних закупках

NVDA, которую я купил в свой модельный портфель буквально несколько дней назад, поднялась за это время на 43%

Verisk тоже бодрячком, поднялся на 2 %

Мордокнига, правда, упала на 1% но это ничего

Истинно, истинно говорю я вам — пользуйтесь моментом для покупки качественного тека,

( Читать дальше )

Плеер опционных позиций. OptionTesterFVV. Версия 1.

- 18 февраля 2017, 20:18

- |

Теперь тест опционных стратегий на истории возможен ;)

Хочу поделиться с вами давнишней моей прогой, но чрезвычайно важной и без преувеличения уникальной. Я не видел еще таких плееров у нас в России, может они конечно и существуют, но както не попадались на глаза.

Тестирование опционных стратегий очень сложная задача. Может кто помнит, я выкладывал тесты простых конструкций, посмотреть можно тут.

Каждый тест, это по сути, отдельно написанная программа. Когда я протестировал основные комбинации, встал вопрос тестирования методов роллирования. Методов роллирования просто не счесть и я понял, что для этих целей старый подход тестирования никуда не годится, иначе я бы рисковал погрязнуть в бесконечном круге программирования этих методов. В итоге решил сделать плеер. С помощью плеера можно протестировать любую идею роллирования опционной конструкции и ничего не надо программировать заново.

Для чего плеер нужен (для чего применяю его я):

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал