Блог им. goryinyich

Апдейт модели LQI за Август'17 - 10+% годовых в $$$ не слезая с дивана!

- 03 сентября 2017, 22:27

- |

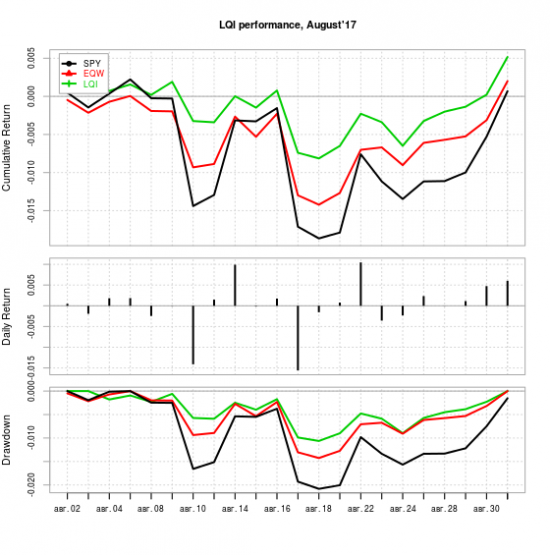

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (http://smart-lab.ru/blog/384110.php), за август (результаты за прошлый месяц: smart-lab.ru/blog/412521.php). Хотя месяц и не был слишком удачным для S&P 500 и для модели — ей удалось остаться в плюсе и обогнать свои бенчмарки:

weight monthly.ret

XLY 0.085 -2.03

XLP 0.143 -1.00

XLE 0.093 -5.46

XLF 0.127 -2.26

XLV 0.089 1.98

XLI 0.104 0.51

XLB 0.000 0.71

XLK 0.000 2.40

XLU 0.106 2.71

IYZ 0.000 -1.21

VNQ 0.000 -0.71

SHY 0.000 0.17

TLT 0.115 2.69

GLD 0.140 4.29

Предыдущие веса были опубликованы утром 1-го августа, соответственно доходности приведены за период с закрытия 1-го августа до закрытия 31-го августа.

Корреляция между весами и ретурнами положительная — 0.061. Хотя модель и сделала серьезную ошибку, взяв весом 9.3% XLE, сильно упавший за месяц — однако это было компенсировано верными решениями о покупке топ-перформеров месяца — XLV, XLU, TLT и в особенности GLD (с максимальным весом 14%). Вследствие этого модели удалось обогнать свои бенчмарки (SPY & EQW — equal-weighted портфель из торгуемых тикеров) в терминах ретурна и риска (максимальная просадка). Сравнение — на графике в начале: SPY — +0.1%, EQW — +0.2%, LQI — +0.5%. Просадки: SPY — 2.1%, EQW — 1.5%, LQI — 1.0%. В целом модель перформила в августе в рамках своего риск-ретурн профиля.

Вот позиции модели на начало сентября (доли в итоговом портфеле). Если решите их торговать — лучше заходить в ближайшие 1-5 дней с даты публикации:

weight

XLY 0.066

XLP 0.131

XLE 0.000

XLF 0.164

XLV 0.073

XLI 0.089

XLB 0.000

XLK 0.000

XLU 0.169

IYZ 0.000

VNQ 0.000

SHY 0.000

TLT 0.145

GLD 0.162

Качественно аллокация не изменилась по сравнению с предыдущим месяцем (не считая выкинутый сектор energy): модель продолжает удерживать более 2/3 капитала (68%) в традиционно защитных/контрцикличных секторах/активах (XLP, XLV, XLU, TLT, GLD). Эта доля даже выросла по сравнению с предыдущим месяцем (с 59%). Возможно, так получилось чисто случайно, а возможно — она к чему-то готовится… Доживем до зимы — увидим, мне даже самому интересно.

Обычный ПэЭс:

1. Очень не рекомендую лезть в модель руками и пытаться из нее что-то выкидывать/добавлять. Весь ее перформанс — следствие грамотного capital management'а, запустив в нее руки вы с высокой вероятностью вызовете расхэджирование рисков, которые она с такой любовью хэджирует.

2. Постарайтесь воздержаться от комментариев типа «лошара, да я в марте 1300% заработал» — буду банить. С этой моделью надо тягаться на длинных горизонтах, лет 5-10.

3. Сам я торгую модификацию этой модели с несколько расширенным набором ETF'ов, некоторые из которых не включены в результаты выше вследствие пониженной ликвидности.

- 03 сентября 2017, 22:48

теги блога MadQuant

- AFKS

- AFLT

- AGRO

- AKRN

- ALRS

- AVAZP

- BANEP

- BSPB

- CBOM

- CHMF

- DIXY

- DSKY

- etf

- etf rotation

- FEES

- FIVE

- fxcn

- fxde

- FXGD

- FXMM

- fxrb

- FXTB

- GAZP

- GCHE

- GDL

- GMKN

- Interactive Brokers

- IRAO

- IRKT

- IYZ

- KMAZ

- LKOH

- LQI

- LSRG

- MAGN

- MFON

- MGNT

- MOEX

- MSNG

- MSRS

- MSTT

- MTLR

- MVID

- NLMK

- NMTP

- NVTK

- OGKB

- PHOR

- PIKK

- PLZL

- POLY

- RASP

- ROSN

- RSTI

- RTKM

- RTKMP

- RUAL

- S&P500

- SBER

- SBERP

- SBGB

- SHY

- SIBN

- SNGS

- SNGSP

- TATN

- TATNP

- TCSG

- TLT

- TRMK

- TRNFP

- UPRO

- VNQ

- VSMO

- XLB

- XLE

- XLF

- XLI

- XLK

- XLP

- XLU

- XLV

- XLY

- YNDX

- алготрейдинг

- брокеры

- итоги месяца

- ЛЧИ 2020

- открывашка

- открытие брокер

- оффтоп

- портфель

- Сбербанк

- торговая система

- трейдинг

- трендовая система

- ФР РФ

- хиромантия

- хумор

- юмор