Избранное трейдера Наталья

Низкий риск: как его достичь и зачем?

- 24 апреля 2021, 12:22

- |

В защиту низких биржевых рисков. Пять причин, почему я почти без плеч, зарабатываю в разы меньше, чем мог бы, и нахожу это скорее правильным. Имеется ввиду – без плеч на совокупный капитал. Отдельные счета под системы на какой-нибудь фьючерс «рубль-доллар» могут играть сайзом на 300% капитала, но дела не меняют. Грубо говоря, на условный миллион денег в распоряжении вряд ли будет совокупная позиция номиналом более 1.5 млн., а в отдельном инструменте или системе и 1 млн. не будет.

Итак:

1) Тестер тестером, а жизнь жизнью. Мой любимый пример высокой волатильности отнюдь не рубль 16 декабря 2014 года (к этому-то весь год шли!), а швейцарский франк, кажется, в январе 2015. Валютный рынок – вообще унылое спокойное место, дневные диапазоны редко больше 1%. Здесь франк не предупредил и сходил за несколько минут на 20-30% к основным валютам.

Никакие тесты за годы этого бы не увидели, а умеренное 3-е плечо убило бы депозит.

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 32 )

Подборка полезных ресурсов без Yahoo Finance и Seeking Alpha: данные, идеи и воспроизводимые исследования

- 21 апреля 2021, 16:39

- |

Привет, в этот раз будет общий пост про полезные источники в сети, где можно бесплатно взять данные, примеры кода и другие полезные вещи.

Более направленные подборки по идеям можно посмотреть здесь https://smart-lab.ru/blog/628709.php, а по книгам здесь https://smart-lab.ru/blog/681121.php

Биржевые данные:

Биржевые:

- https://www.quandl.com Quandl. Простой и адекватный API для Python, много бесплатных данных по отдельным биржам. Например, по Гонконгской и Варшавской бирже. Есть данные по сырьевым фьючерсам и другому сырью. Экономическая статистика и альтернативные данные тоже есть в бесплатном варианте. В отличие от других сайтов с котировками и графиками – здесь промышленная выгрузка для исследований;

- https://stooq.com Stooq. Неожиданно богатый бесплатным контентом локальный сайт (Польша). Большая часть не представляет интереса и можно сразу перейти к большим (для бесплатных) выборкам биржевых данных по США, некоторым европейским и азиатским странам

( Читать дальше )

Подход с "защитой от дурака"

- 02 февраля 2021, 12:37

- |

Если большинство на рынке ведет себя иррационально, то рациональная стратегия – принимать это как данность, не спорить, использовать в своих интересах. Например, если считаешь, что участие в некоем пузыре имеет для тебя положительное ожидание (например, есть основания полагать, что ты выйдешь из него правильно) – надо участвовать. Нет таких оснований – не участвовать. А не априорное правило, что «пузыри зло». Важно не это, а можно ли использовать сие зло во благо?

Между тем куча людей предпочитает сначала в своем уме довести это большинство до ума, и подстраиваться под это. Но это не рациональность, это упоротость и упрямство. Но это какие-то глубинные штуки, лежащие в природе людей. Меня всегда поражали, например, шортисты «Теслы». Терять деньги и продолжать считать себя умнее всех.

Отсюда, кстати, следует, почему моментум-стратегии и алго мне симпатичнее, чем «портфели по мультипликаторам». Портфели по мульти-пульти подразумевают, что все игроки вокруг рациональные. Точнее, что сейчас они почему-то временно иррациональные, но через год почему-то поумнеют. И правильные активы вырастут, неправильные – упадут, крипта вообще исчезнет с лица земли, и те, кто поумнел на год раньше, получат свои плюшки за прозорливость.

Но как говорится, рынки могут оставаться иррациональными дольше, чем вы платежеспособными. И алго вообще (и моментум-портфели в частности как их медленный и скучный вариант) отражают эту особенность. Эти штуки как бы заранее закладываются на любую человеческую глупость. Она нас не опрокинет. Зарабатывать мы, вероятно, будем как на массовом опьянении, так и на массовом отрезвлении, важно, чтобы рынок куда-то двигался.

А ставка на «все станут как умные» — отчаянное дело. Не станут ведь.

( Читать дальше )

На пенсию в 28

- 09 декабря 2020, 00:59

- |

Я бы мог так написать о себе.

Но не напишу.

Ибо это ложная формулировка, вводящая в заблуждение.

Но эта формулировка всё активнее стала появляться на страницах СмартЛаба, благодаря целенаправленным усилиям известных вам авторов СмартЛаба.

Я расцениваю эту формулировку либо как сознательную манипуляцию, либо как легкомысленную браваду, либо как употребленную для красного словца, либо как употребленную без понимания ее смысла.

В любом случае — такая формулировка будет неуместной.

Да, действительно, в 28 лет я бросил работу и ушёл на «подножный корм», стал управлять своими активами и сбережениями, и стал жить на доходы от этой деятельности.

Можно ли сказать, что я стал ощущать себя пенсионером?

Нет, и даже совсем наоборот.

( Читать дальше )

Российский рынок. Стратегия "Купил и забыл. Вспомнил и ужаснулся" ?

- 22 ноября 2020, 20:39

- |

Индексу РТС недавно исполнилось 25 лет. И это совсем немного.

Но, имея уже определенную историю, мы разберем, казалось бы, извечный вопрос инвестиционной привлекательности российского фондового рынка, утверждение о неработающей здесь стратегии «купил и забыл» или «купи и держи», но для начала придется рассмотреть частности.

Стоит вспомнить, что по факту до 2008 года ни у кого не возникало таких вопросов, почти никто не говорил в серьез про американские акции на фоне российских. «Какая к черту Америка? У нас перспективный развивающийся рынок, который прет и прет в гору» — сказали бы Вам в двухтысячные.

Сейчас индекс РТС находится на уровне 2007 года, а для инвестировавших в 2008 году картина, можно сказать, выглядит пугающе: продержать акции более 10 лет, да при этом остаться в минусе. Речь, конечно, идет про доходность в долларах, когда это обсуждают. Но и в рублях часто любят приводить в пример такие известные истории потери стоимости как ВТБ, Газпром и даже Магнит с 2013 года.

( Читать дальше )

Как повысить точность предсказаний финансовых рынков?

- 29 октября 2020, 19:25

- |

Вчера я писал первую часть про книгу Филипа Тетлока «SUPERFORECASTING». Но там так много идей, что за один присест не успел осилить.

Итак, вот методика суперпрогнозирования:

1️⃣Расчлени вопрос на компоненты — более простые вопросы

2️⃣Отдели известное от неизвестного

3️⃣Подвергнуть каждое допущение тщательному исследованию

4️⃣Взглянуть на вопрос снаружи и в сравнении

5️⃣Переключиться на взгляд изнутри

6️⃣Обновляй прогноз, когда выходят новые факты (см. ниже Теорему Байеса)

👉Чтобы хорошо прогнозировать, надо саморавиваться.

👉Чтобы развиваться, надо делать обратную связь

👉Обратная связь возможна только если вы четко однозначно формулируете прогноз и используете четкие даты, чтобы не подменить прогноз задним числом (распространенная ловушка)

👉Можно повысить точность, если после прогноза предположить, что он неверен, и попытаться подумать о причинах и снова сформулировать новый прогноз. Точность повышается почти также, как если 2 суперпрогнозист подумал над проблемой и дал прогноз.

👉Значит при прогнозировании важно уметь отстраняться от самих себя

👉Сделав прогноз, ищите доказательства противоположного

👉«зрение стрекозы»: Широкий взгляд на проблему формируется через синтез: взгляд снаружи, взгляд изнутри, альтернативный взгляд.

👉Ключ к успеху: Необходимо подвергать сомнению базовые эмоционально заряженные оценки.

( Читать дальше )

Индекс MSCI Russia: инструкция по применению

- 27 октября 2020, 15:01

- |

Моя статья в ДОХОДЪ про MSCI Russia.

Yandex, TCS Group, Mail.ru… кто следующий попадет или покинет индекс MSCI Russia?

Эта статья посвящена индексу MSCI Russia, который рассчитывается международной аналитической компанией MSCI Inc. MSCI Russia — фондовый индекс российского рынка, входящий в группу индексов развивающихся рынков MSCI Emerging Markets. В составе индекса — ценные бумаги 23 российских эмитентов. Вес акций каждого эмитента в составе индекса зависит от капитализации компании и доли её акций в свободном обращении (free float). Состав и структура индекса пересматривается раз в квартал.

Пассивное инвестирование (через покупку индексных фондов или самостоятельное формирование портфелей согласно определенным бенчмаркам) с каждым годом всё больше и больше занимает долю на рынке акций во всем мире, и Россия здесь не исключение. Ведь для многих участников рынка получение даже среднего рыночного результата на длинном интервале является недостижимой целью, а покупая индекс ты решаешь эту задачу легко и дешево (относительно активного управления).

( Читать дальше )

«Атомные привычки. Как приобрести хорошие привычки и избавиться от плохих?» Отвечает —Джеймс Клир

- 25 октября 2020, 17:41

- |

Описание книги:

Может ли одна монетка сделать человека богатым? Конечно, нет, скажете вы. Но если добавить еще одну? И еще? И еще? В какой-то момент количество перейдет в качество. А теперь представьте, что одно крошечное изменение кардинально меняет всю жизнь. Звучит фантастически! Но, как и в случае с монетками, срабатывает эффект сложного процента. И вот уже маленькое, но регулярное действие привело к большим результатам. Атомные привычки – маленькие изменения, в которых скрыта огромная мощь! Вы давно пытаетесь измениться, но не получается. Не корите себя!

Книга написана в 2018-м году(!) Автор говорит, что она является как бы продолжением книги Дахигга.

Что сказать, очередной прекрасный экземпляр с кучей крутых лайфхаков но с идиотским названием («атомные» тут значит «маленькие» или «базовые»), не располагающим ни к покупки ни к прочтению. Некоторые вещи отсюда я и сам стал эмпирически ощущать, не хватало структуры.

( Читать дальше )

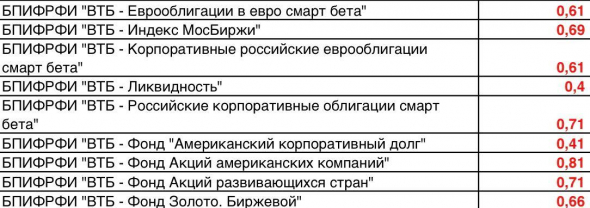

❗️ БПИФы ВТБ — самые низкие комиссии на рынке

- 09 октября 2020, 16:01

- |

Очень приятные новости! 🙂

Стоимость чистых активов биржевых фондов ВТБ Капитал Инвестиции превысила 5 млрд рублей и в связи с этим мы снижаем комиссию по ним!

🔹 максимальная комиссия по биржевым фондам ВТБ теперь не превышает 0,81 %;

🔹 самая минимальная комиссия у фонда ВТБ Ликвидность — 0,4 %;

🔹 Американский корпоративный долг — не более 0,41 %;

🔹 брокерская комиссия за сделки с БПИФ составляет 0%.

Участие в IPO и SPO

ЭМОЦИОНАЛЬНЫЕ ЗАПРОСЫ НОВИЧКА (ОБЗОР)

- 09 октября 2020, 12:05

- |

Сделал обзорный пост по всему тому, что ранее публиковал по эмоциональной составляющей на финрынке. О тех установках, которые во многом определяют поведение большинства инвесторов и трейдеров. И из-за чего большинство теряет свои деньги.

Далее – разбор каждого из этих запросов с ссылкой на более подробный пост по этой теме.

✅Эмоциональный запрос №1 – вторая зарплата. Инвестируешь в акции. Берешь на себя риски изменения цены. Но в то же время ищешь «островок» спокойствия – те акции, которые дают наибольшие дивиденды (зарплата). Комфортный подход, который эмоционально притягивает большинство. И, естественно, получает максимальную пиар-поддержку околорыночной среды.

Мода порождает завышенный спрос. Поэтому такой подход может привести к покупке модного инструмента по завышенной цене. Пусть даже с неплохим ежегодным доходом.

!!! ДИВИДЕНДЫ. ЭМОЦИОНАЛЬНО ЗАРЯЖЕННАЯ ИДЕЯ

✅

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал